確定申告で医療費控除をする方法とは

確定申告で医療費控除できる?申告が必要なケース・計算と申告の方法を解説

確定申告は、個人事業主やフリーランスだけのものではなく、医療費控除のように誰もが必要なケースもあります。

医療費控除は対象となる費用とならない費用があり、その区別が付きにくいものも多くあります。

そのため、医療費控除できると思って確定申告したのにできなかったという場合もあるかもしれません。

確定申告には手間がかかるため、対象になるかどうか正しく判断した上で準備してください。

また、医療費控除の対象となるものをうっかり見逃して損しないように注意が必要です。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

確定申告で医療費控除が必要なケースとは

確定申告では、医療費控除をはじめとした控除の手続きができます。確定申告は、1年間の所得を申告し、納税する所得税額を確定する手続きです。

主に自営業・個人事業主やフリーランスなどが行いますが、会社員も年末調整ではできない控除を受けるためなどに行います。

医療費控除もそのひとつであり、会社員の年末調整では行えません。そのため、医療費控除が必要な時は、誰でも確定申告をする必要があります。

どのような人がどのような時に確定申告が必要となるのか、医療費控除を逃さないためにしっかりと確認してください。

医療費控除で還付される税金

医療費控除で還付される税金は、所得税と住民税です。医療費控除は所得控除であり、課税所得から控除可能です。

そのため、課税所得が減ることで所得税と住民税のどちらにも影響します。

確定申告で直接申告するのは所得税ですが、その課税所得の申告によって住民税も算出されます。

医療費控除が関係するのは、所得金額で計算される所得割の部分です。住民税には均等割の部分もあり、それは所得に関係なく一律で課されます。

医療費控除の対象となる所得

医療費控除の対象となる所得は、確定申告をする人ひとり分の所得です。控除に使える医療費は家族全員分ですが、対象となる所得は家族の総所得ではありません。

確定申告できるのは家族の中のひとりなので、できるだけ所得の多い人が確定申告したほうがより多く還付を得られます。

医療費控除の対象者の範囲

医療費控除の対象となるのは、家族全員の医療費です。

確定申告をするのは家族のうちひとりですが、その人だけでなく生計を一にする家族の医療費も合わせた金額で確定申告を行います。

ひとりの医療費では控除できる金額に満たなくても、家族分を合わせることで控除できるようになるかもしれません。

医療費控除の対象は所得の5%

「医療費控除の対象となるのは1年間の医療費が10万円以上」と耳にしたことがあるかもしれませんが、この表現は正確ではありません。

厳密には、医療費控除が受けられるかどうかは、1年間の医療費が所得金額の5%を超えているかどうかで決まります。

その上、限度額が10万円となっているため、10万円以上なら医療費控除できると言われているようです。

所得金額の5%にあたる金額が上限金額10万円になるボーダーラインは、年間所得200万円です。

つまり、年間所得200万円以上の人にとっては10万円を超えるかどうかを目安にできます。

しかし、年間所得が200万円未満の場合には、所得金額が正確にわからないと医療費控除の可否は確定しません。

このため、中には医療費が10万円を超えていなくても対象となる人がいるので、注意が必要です。

市販薬でも医療費控除になるセルフメディケーション税制

2017年からセルフメディケーション税制が始まったことで、市販薬でも医療費控除が可能となりました。

国や自治体の医療関連費用が大きくなったことから、公的保険制度を維持するために市販薬で治せるものは自分で治すことを推奨するために設けられた制度です。

この制度は、2021年までの時限措置でしたが、延長されて2026年までとなっています。

ドラッグストアなどで医薬品を購入した場合、セルフメディケーション税制の対象商品であり、世帯での年間の購入金額が12,000円以上になると控除ができます。

ただし、セルフメディケーション税制と医療費控除の併用はできません。

医療費控除と還付金の計算方法

医療費控除の確定申告が必要かどうか、また、いくら控除できるか、計算してみましょう。医療費控除ができる目安は、医療費の合計が所得の5%を超えるかどうかです。

ただし、医療費控除では対象となるものとならないものが細かく分かれているため、計算に入れられるかを慎重に考える必要があります。

医療費の計算方法

医療費控除では、1年間にかかった医療費をまず合算しなければいけません。確定申告をする人だけでなく、家族全員分の医療費を出します。

そして、支払った医療費合計ー所得金額×5%で医療費控除の金額が出ます。

保険金などで補てんしたものを引く

医療費として計算に入れられるのは、実際に医療費として出費があったものだけで、保険金の給付が出た場合などは、その分を差し引いて計算する必要があります。

入院した時には生命保険の入院給付金、一カ月の医療費が高額だった場合には高額療養費、子どもが生まれた際には出産育児一時金などが出ます。

自分で加入した保険や公的な制度で支給されたものはすべて対象です。

還付金の計算方法

医療費控除の控除額といくら戻ってくるかを計算します。所得金額が200万円以上の人は、医療費総額から一律で10万円を引いた金額が医療費控除できます。

例えば、所得金額の合計が200万円の人なら、支払った医療費の総額が35万円であれば、25万円の所得控除が可能です。

また、医療費控除によって還付される所得税は、控除額に所得税率を掛けることで算出できます。

この所得税率は課税される所得金額によって違うため、それぞれの課税所得に応じて計算してみてください。所得税率は国税庁ホームページで閲覧可能です。

所得金額が200万円未満の場合には、10万円ではなく総所得金額の5%を年間医療費から差し引いた額が控除可能となります。

例えば、所得金額が100万円だった場合には、5万円を超えた医療費が医療費控除の対象です。

医療費控除の対象になるものとならないもの

医療費控除の対象は、病院で支払ったものばかりとは限りません。また、病院で払った費用の中にも医療費控除の対象となるもの、ならないものがあります。

医療費控除は治療行為の費用を控除するもので、医療行為にあたるかどうかで判断します。診療・治療費、医薬品の費用などはもちろん、医療費控除の対象です。

しかし、医療費にはこうしたわかりやすいものだけでなく、治療内容や治療に関連する費用など、判断しにくいものがたくさんあります。

特にわかりにくく判断に迷う項目について、医療費控除の対象となるかどうかチェックしてみてください。

交通費

通院にかかった交通費は、医療費控除の対象となります。本人はもちろんのこと、付添人の交通費も対象です。

ただし、認められるのは公共交通機関、もしくは、緊急時などに使用したタクシー代など、範囲が決まっています。

自家用車を使った場合のガソリン代や駐車場代などは対象になりません。

入院関連費用

入院費用は病院に支払うものですが、入院関連費用の中にも医療費控除の対象外となるものがあります。前述したとおり、判断のポイントは医療行為にあたるかどうかです。

医療費控除の対象となるのは、入院費用の中に含まれる食事代、療養上の世話代などです。

食事代でも、入院中に出前や外食をした場合の費用は対象となりません。また、入院のために買った日用品や差額ベッド代、室料差額なども対象外です。

歯列矯正

歯列矯正は医療行為ですが、その費用は治療内容と目的によって対象となるかどうかが変わります。

一般的に歯の治療材料として使用される材料を使った保険適用の歯列矯正費用は医療費控除の対象です。しかし、保険外の自由診療など、特殊な治療は対象とはなりません。

また、治療の目的では健康上必要と認められたものが対象です。

子どもの成長を阻害しないために行う歯科矯正などは対象ですが、審美目的の矯正は医療費控除の対象となりません。

人間ドック

人間ドックや健康診断など、予防的な医療機関の受診は原則的に、医療費控除の対象にはなりません。

ただし、それをきっかけに病気が発見された場合には、例外的に人間ドック費用も対象となることがあります。

妊娠・出産

妊娠や出産の際、医療行為は必要なので通院費用や定期健診などが医療費控除の対象となります。

また、出産などで入院中にかかった食事代、移動が困難な時に使ったタクシー代なども対象です。

介護サービス

介護サービスの費用も医療費控除の対象となります。訪問介護やリハビリテーション、ショートステイ費用などが主に対象となる費用です。

場合によっては、訪問入浴介護やデイサービスなども対象となることがあります。

確定申告における医療費控除申請の流れ

確定申告で医療費控除を申請する流れを紹介します。医療費控除の申請は、書類作成や提出書類の準備、提出までを自分でする必要があります。

正しい手順で準備を整えて、スムーズに手続きできるようにしましょう。

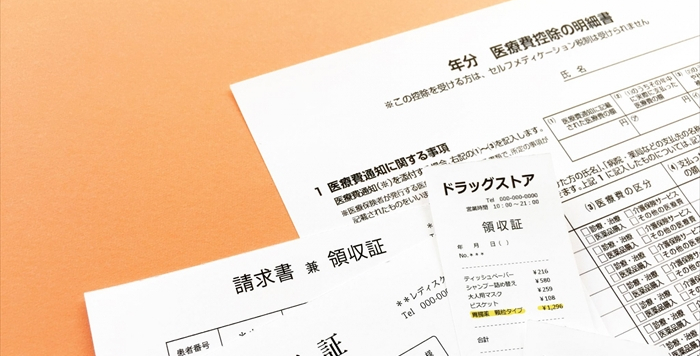

医療費の通知や領収書を揃える

医療費控除をするためには、まずは医療費の証明となる医療費の通知や領収書などをすべて集める必要があります。

自分自身の分だけでなく、家族がいる人は家族の分も必要です。

1年間に病院で使った医療費は、健康保険組合などから送られる医療費の通知書類でわかります。それにプラスして、交通費などの領収書を揃えます。

医療費控除と還付の金額を計算する

通知書や領収書を揃えたら、年間で支払った医療費の額を計算します。また、保険金などから支払われた給付金も計算し、医療費総額から給付された額を引きます。

所得が200万円以上の人はこの金額が10万円を超えた場合、所得が200万円未満の人は所得の5%を超えた場合、医療費控除の対象です。

控除できる金額がわかったら、それに所得税率を掛けることで還付の金額もわかります。

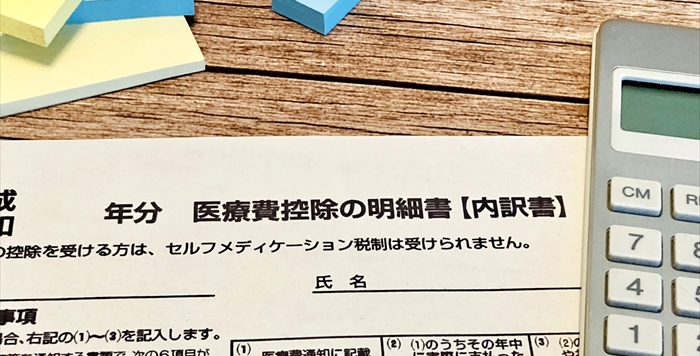

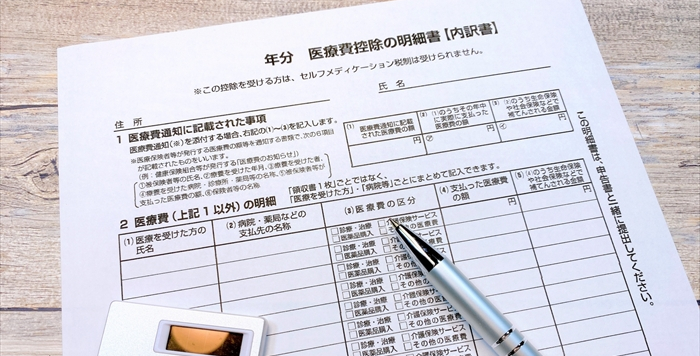

医療費控除の明細書を作成する

医療費控除の対象となった人は、医療費控除の明細書を作成します。明細書は書式が決まっており、用紙は税務署の窓口や国税庁のホームページで入手できます。

書式に従って通知書や領収書の内容を転記していけば完成です。

医療費控除の明細書を確定申告書と一緒に提出する

医療費控除の明細書が作成できたら、確定申告書と一緒に提出します。

個人事業主やフリーランスは自身の確定申告と同時に、会社員は該当する年の翌年の2月16日~3月15日までに提出します。

ただし、医療費控除は過去5年分をさかのぼることができるので、うっかり忘れていた年があった場合には、速やかに申告してください。

確定申告で医療費控除申請をする際の注意点

確定申告で医療費控除の申請をする際にはいくつか注意したい点があります。

医療費控除の対象となる費用や確定申告のやり方など、難しいことも多いため慎重に対応してください。

また、医療費控除の確定申告をする時だけでなく、日ごろから申請のために備えておく必要があります。

医療機関などを利用する際にも、医療費控除を念頭に置いて行動することが大切です。

控除対象になるか判断できない時は税務署に確認する

医療費控除の対象となるかどうかわからないことがあった場合には、自己判断せず税務署に確認してください。

また、特殊な医療行為の場合、医師に確認したほうが良いケースもあります。

医療行為の進化によって判断基準も複雑になっており、高齢者への特定保健指導の費用など、医療行為かどうかわからないこともいろいろあります。

間違って申告して訂正するのは大変です。また、できるのに「控除できない」と諦めるのはもったいないことです。

領収書をなくさない

医療費控除の申告では、領収書を見ながら書類を作成する必要があります。医療費を支払った証拠となる大切なものなので、領収書は必ず取っておいてください。

本人だけでなく、家族の分もまとめて保管しておくことをおすすめします。

また、確定申告後も医療費控除で使った領収書は5年間保存しておくルールです。確定申告の際に添付する必要はありませんが、きちんと自宅などに保管しておきましょう。

メモも領収書の代わりになる

医療費控除では、医療機関だけでなく公共交通機関の交通費なども対象です。しかし、その中には領収書が発行されないものもあります。

こうした領収書が発行されない費用については、領収書の代わりにメモで記録しておくことで控除できるようになります。

いつどの病院へ行くために使ったか、金額と合わせてメモしてください。領収書がないからと申告を諦めてはいけません。

保険金で相殺されるのは保険の対象となる医療費のみ

医療費控除では、医療費を支払っても保険金の給付などがあった場合、その分を差し引いて相殺します。

ただし、保険金の給付で相殺されるのは、その保険金の対象となった医療費のみです。

実際の手術代よりも多く保険金が支払われても、それ以外の医療費と相殺する必要はありません。

例えば、1年間の医療費が20万円で、そのうち4万円かかった手術には保険金が5万円下りたとします。その場合、保険金で相殺されるのは対象となる手術費用の4万円だけです。

つまり、この年の医療費控除の金額は、20万円ー4万円ー10万円(所得200万円以上の場合)=6万円となります。

保険金は1万円分多く支払われていますが、それをほかの医療費から引くことはありません。

まとめ

確定申告で医療費控除をするには、まずは対象となる医療費や人、所得の範囲を理解することが重要です。

確定申告の医療費控除のルールは難しい部分もあり、対象となる医療費の種類もわかりにくいものもあるかもしれません。

わからないことがあれば、税務署や病院などの専門機関に聞き、正しく損することなく控除を受けましょう。

領収書のない交通費の対応や保険金の相殺など、勘違いして損することもあるため、注意が必要です。

(編集:創業手帳編集部)