事業所得と雑所得の違い・判断基準とは?国税庁の通達を参考に解説

事業所得のほうが雑所得よりも節税しやすい!

個人で事業を営んでいる方にとって、得ている所得が事業所得と雑所得のどちらに分類されるのかは、大きな問題です。雑所得には節税の手段がほとんどないため、個人事業主の方は事業所得の獲得を目指しましょう。

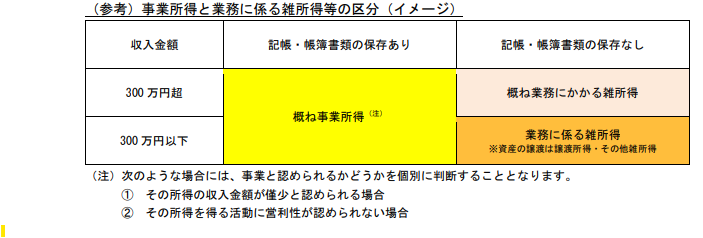

事業所得と雑所得の分類は曖昧な部分もあり、一律に「こうすれば事業所得になる」という方法はありません。しかし、国税庁の通達を参考にすると、年収300万円以上で帳簿書類があれば、概ね事業所得に分類されます。

今回は、事業所得と雑所得の違いや分類する際のポイントなどを解説します。雑所得よりも事業所得のほうがメリットが大きい理由も解説するため、ぜひ参考にしてみてください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

事業所得と雑所得の違い

自分で事業を始めたとき、「事業所得」に該当するのか「雑所得」に該当するのかにより、納税額に影響が出ます。

まずは、それぞれの所得の定義について確認しましょう。

事業所得とは

国税庁によると、事業所得とは「農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得」と定められています。

つまり、独立して反復・継続的に営まれる営利活動から得られる所得が、事業所得に該当します。社会通念上「事業」と認められれば、事業所得といえるでしょう。

例えば、ネットショップを運営し、仕入と販売を計画的かつ継続的に行っていれば「事業」に該当します。また、デザイナーとして広告制作を継続的に請け負っている場合も、事業所得に該当すると考えられるでしょう。

雑所得とは

国税庁によると、雑所得とは「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも当てはまらない所得」です。

具体例として、公的年金・副業に係る収入(原稿料や配車サービス収入など)が挙げられますが、事業的規模ではない事業収入も雑収入に分類されます。

例えば、副業で単発的に請け負う原稿料やコンテンツ提供料、フリーマーケットでの単発的な販売利益などは雑所得です。

7つの基準でチェック!個人事業主の所得が事業所得に該当するかの判断ポイント

事業所得と雑所得を分類する際に、明確な基準があるわけではありません。最終的には個別の事情を勘案して決定するものの、事業所得に該当するかの判断ポイントが7つあります。

国税庁の通達を見ながら、どのような基準が設けられているのか確認しましょう。

1:営利性・有償性の有無はあるか

事業所得として認められるためには、営利性・有償性が必要です。つまり、収入を得るための活動が利益を上げることを目的とし(営利性)、提供する役務や資産の対価として金銭などを受け取る性質(有償性)を持っていることが求められます。

逆にいえば、無償または報酬が著しく低いボランティア活動は、営利性・有償性があるとはいえません。

2:継続性・反復性はあるか

継続性・反復性とは、単発ではなく継続して事業として行うことです。事業が継続して行われている場合、事業所得として認められる可能性が高いでしょう。

一度だけフリーマーケットで物品を販売する場合は事業ではありませんが、継続的に商品を仕入れて販売する場合は、事業に該当します。

3:自己の危険と計算における企画遂行性はあるか

自己の危険と計算における企画遂行性とは、自分が事業の経営者としてリスクを取り、計画的に事業を行っているかどうかです。

受動的に依頼されたものを行うのではなく、自らの判断と責任において事業活動を計画し、リスクを管理しながら主体的に実行しているかどうかが問われます。

例えば、自分自身で経営のリスクを負わずに、知人の事業を手伝っている程度では事業所得として認められないでしょう。

4:取引に費やした精神的あるいは肉体的労力は相応か

事業を行う際には、精神的・肉体的な負担が生じます。事業所得として認められるには、取引に費やした精神的あるいは肉体的労力は相応かどうかが問われます。

つまり、所得を得るために相応の時間・エネルギー・集中力を投入している場合、事業所得として認められるでしょう。

逆に、事業投資がゼロで一日数十分程度しか稼働していないような事業は、事業所得として認められないと考えられます。

5:所得を得るための活動が事業的規模か

活動が「事業的規模かどうか」も重要なポイントです。「事業的規模」であるかどうかは、社会通念上事業と称するに至る程度で行っているかどうかで判定されます。

「社会通念」の判定にあたっては、これまでに解説した要素や人的・物的設備の有無、取引の目的などを総合的に鑑みます。他にも、事業者の職歴・社会的地位・生活状況なども加味するため、単一の基準があるわけではありません。

さまざまな判断要素を総合的に考慮し、社会通念に照らして「事業と呼ぶにふさわしいか」を判断します。

6:社会的地位が客観的に認められる業務から生ずる所得か

最高裁判所の判決では、事業所得とは「自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得」と示されています。

行っている事業が社会的に認知されている場合、「社会的地位が客観的に認められる業務」といえるでしょう。

7:帳簿書類の保存があるか

事業を営むうえで、帳簿書類の作成と保存は欠かせません。帳簿書類とは、事業に関するお金の出入りを管理・記録するもので、具体的には仕訳帳・総勘定元帳などが挙げられます。

そもそも、事業所得者には法律上「帳簿の作成・保存」が義務付けられているため、帳簿書類がない場合は事業所得とは認められません。

雑所得になりがちな事例を紹介

本人は事業所得と判断しても、国税庁や税務署などから雑所得と判断されれば、雑所得として申告しなければなりません。

以下で、雑所得になりがちな事例を紹介します。

帳簿書類を付けていない事業

国税庁の通達では、帳簿を付けていない事業に関しては雑所得として取り扱う方針が示されています。

出典:国税庁「雑所得の範囲の取扱いに関する所得税基本通達の解説」

令和2年度の税制改正において、業務に係る雑所得について、前々年の収入金額が300万円を超える場合は帳簿書類の保存が義務付けられました。

この改正を踏まえて、収入に関係なく記帳・帳簿書類の保存がない場合、事業所得ではなく雑所得として取り扱うことが示されています。つまり、帳簿がない場合は、雑所得に分類される可能性が非常に高いといえるでしょう。

単発の物品販売や請負業務

単発の物品販売や請負業務は、継続性があるとはいえません。「たまたま今年だけ」や「単発で手が空いているときだけ引き受ける」など、継続が前提ではない業務に関しては、雑所得に分類されます。

例えば、年に数回程度不要な物品をオークションで売ったり、単発バイト・ギグワークをしている場合は、雑所得として取り扱われます。

単発の物品販売や請負業務は、事業を行うための設備がほとんど不要です。取引に費やす精神的・肉体的も軽微となる可能性が高く、一般的に事業とは認められにくいのです。

例年赤字で営利性が認められない

例年赤字で営利性が認められない事業活動は、雑所得に分類されます。赤字を継続している以上、そもそも収益を上げる目的(営利性)が客観的に認められにくく、事業を営んでいるとはいえないためです。

また、近年は「事業」に至らない規模であるにもかかわらず、事業所得の損失を給与所得と損益通算して節税を行う手法が問題視されています。

雑所得には損益通算の仕組みがないため、国税庁としては事業所得の要件を厳格化し、非適切な手法による節税を排除したい考えがあるといえるでしょう。

収入が例年300万円以下で主たる収入に対する割合が10%未満

帳簿書類があれば、事業所得として認められる可能性が高まります。しかし、帳簿さえあれば、すべての事業によって得られる収入が事業所得になるとは限りません。

国税庁は、副業での収入が「例年300万円以下で主たる収入に対する割合が10%未満」の場合は「収入が僅少」と判断し、雑所得となる可能性を示唆しています。

例えば、主たる収入に該当する年収が500万円の会社員の副業収入が年50万円未満の場合は「主たる収入に対する割合が10%未満」に該当するため、帳簿書類があっても雑所得に分類される可能性が高いのです。本業の傍ら副業をしている方は、注意しましょう。

事業所得と雑所得の違いによるメリット・デメリット

事業所得と雑所得では、税務上の取り扱いや利用できる税制度に、さまざまな違いがあります。節税効果や将来の資金繰りに影響が出ることもあるため、それぞれの違いを確認しておきましょう。

| 事業所得 | 雑所得 | |

| 青色申告特別控除 | 最大65万円控除が可能 | なし |

| 損益通算 | 他の所得と通算できる(給与所得や事業所得などと相殺) | なし(雑所得間では可能) |

| 赤字の繰越・繰戻し | 最大3年にわたって赤字を繰り越せる | なし |

| 家族への給与(専従者給与) | 要件を満たせば必要経費にできる | なし |

| 経費計上の自由度 | 業務に必要な支出を広く経費にできる | 制限が多い(関連性が問われやすい) |

| 帳簿記帳 | 必須 | 専用の帳簿は義務付けなし |

節税手段は、事業所得のほうが多いことがわかります。事業を営んでいる場合は、納税額を最適化するためにも「事業所得である」を主張できるように備えることが大切です。

事業所得と雑所得の違いを踏まえて、どちらが得なのかを詳しく見ていきましょう。

確定申告時、どちらが得なのか?

事業所得として申告できれば、青色申告特別控除や損益通算、赤字の繰越などの制度を使えます。つまり、税負担を軽減できるため、納税額を抑えることが可能です。

青色申告特別控除の65万円を適用することにより、所得税率次第では年間の納税額に10万円以上の差が付きます。例えば、所得税率が20%の場合、所得税だけでも年間13万円の節税効果があります。

また、赤字の年度が発生しても、事業所得であれば当年と翌年以降3年間は他の所得との損益通算が可能です。雑所得の場合は損益通算と赤字の繰越ができないため、この点も納税額に影響を与えるでしょう。

さらに、独立している個人事業主の場合、課税所得は国民健康保険料にも影響します。節税して課税所得を抑えることにより、国民健康保険料を抑えられる可能性があるのです。

税金や社会保険料は事業主にとってコストである以上、できるだけ抑えるのが合理的です。事業を行っている方は、税務署から指摘を受けても「事業所得である」と主張できるように備えていきましょう。

まとめ:事業をするなら雑所得ではなく事業所得を目指そう

個人事業主にとって、所得が事業所得と雑所得のどちらに分類されるかによって、税金や社会保険料負担に大きく影響します。きちんと売上を立て、帳簿書類を作成・保存したうえで、「事業所得である」と主張できるように備えましょう。

事業所得には、最大65万円の青色申告特別控除や損益通算、赤字の繰越などの節税手段があります。税金と社会保険料を軽減し、最終的に手元に残る利益を最大化しましょう。

(編集:創業手帳編集部)