インボイス制度における「2割特例」「簡易課税」「原則課税」の選択について

消費税の納税が一番有利な方法は業種や状況で異なる!「2割特例」や「簡易課税」をうまく利用しよう。

インボイス制度の導入に伴って、免税事業者から課税事業者への変更を行なった方も多いでしょう。

課税事業者になるにあたり問題となるのが、毎年控えている消費税の確定申告です。

消費税の納税には「原則課税」「簡易課税」という2種類の納税方式があり、またインボイスが始まったことによる「2割特例」という方式も入り、全部で3パターンの納税方式から考える必要があります。

これらの方式についてどのように申告すればいいのか、またどの計算方式が一番消費税の納税を抑えられるのでしょうか。

本記事では、3つ存在する消費税の計算方式を比較して解説します。

消費税の2割特例についても触れていますので、インボイスによって課税事業者になったという方にはとくにご覧いただきたい内容です。

今年から消費税の確定申告が必要になった方必見!創業手帳オリジナル「確定申告ガイド」には、所得税の確定申告はもちろん、消費税の確定申告についてもどのような計算方法で納税をすればよいかを詳しく解説。無料でお配りしておりますので、是非あわせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

インボイス制度導入で考えるべき2つのこと

2023年10月1日からインボイス制度が開始され、請求書や領収書などの形式を変更したという事業者の方も多いでしょう。

そもそもインボイス制度とは、適格請求書(インボイス)の形式を満たさなければ、仕入税額控除ができなくなるという制度で、正確な適用税率や消費税額等伝えるために導入されました。

インボイス制度は元々課税事業者であった方よりも、免税事業者であった方に大きな影響を及ぼします。

そのため、インボイス導入に伴って、免税事業者の方は大きく2つのことを考えなければいけません。

インボイス制度で課税事業者になるか

1つ目は、インボイス制度に登録して、免税事業者から課税事業者になるのかという点です。

インボイス制度の登録には、課税事業者になるしかなく、今まで免税事業者であった方には「税負担」・「経理業務等」が大きな問題となります。

しかし、制度に登録してインボイスを発行できなければ、相手方が仕入税額控除できなくなるため、取引を中断されてしまう可能性などがあります。

このような状況から、仕方なく課税事業者を選択したという方も多いでしょう。

一方、現在も検討中で、制度の開始に伴ってどのような変化が起こるのか、一旦傍観中という方もいると思います。

インボイス制度が開始され少し時間が経ちましたが、事業者によって大きく対応が分かれているため、一概にどちらがいいとは断定できません。

しかし、今後インボイスが廃止されることは考えにくいため、遅かれ早かれ、課税事業者への登録が必要になる可能性が高いです。

どの消費税の納税方式をとるか

2つ目は、インボイスに登録した後の消費税の計算方式です。

課税事業者になると、所得税とは別に消費税の確定申告が必要になります。

その際に消費税を計算することになりますが、その計算方式は下記3つから選択可能です。

<消費税の計算方式>

- 原則課税制度

- 簡易課税制度

- 小規模事業者に対する負担軽減措置(2割特例)

インボイスが導入される以前は、原則または簡易どちらかを選択して、申告・納税を行う必要がありました。

しかし、インボイスの導入に伴って、小規模事業者の消費税負担軽減措置が用意されたため、状況に応じて3種類の中から自分で方式を選択できます。

選択は任意ですが、消費税の負担が有利に働く方式は、事業内容やその状況によって異なります。

また、「簡易課税」を選択する場合は事前に申請が必要になります。

自分に最も有利な方式を選択できるよう、3種類の方式についてくわしくみていきましょう。

原則課税制度

原則課税制度は、売上の消費税額から仕入の消費税額を引いて、最終的な消費税額を計算する方法です。

<原則課税における計算式>

「納税する消費税額 = 売上に対する消費税 – 仕入に対する消費税」

消費税計算において最も一般的な方法で、課税売上高が5,000万円を超える事業者は原則課税を適用しなければなりません。

売上と仕入一つ一つの取引を管理し、最終的な消費税額を算出するため、経理負担が大きい方法ですがメリットも存在します。

たとえば、大規模な設備投資等によって、売上よりも仕入が大きくなってしまった場合には、消費税の還付を受けることが可能です。

簡易課税制度

簡易課税制度は、売上に係る消費税額にみなし仕入率を適用して、消費税額を計算する方法です。

<簡易課税における計算式>

「納税する消費税額 = 売上に対する消費税 -(売上に対する消費税 × みなし仕入率)」

簡易課税を選択する場合には、仕入に対する消費税を管理する必要がないため、経理業務や確定申告の負担を抑えることができます。

また、状況によっては原則課税よりも、税負担を抑えられる可能性もあります。

ただし、簡易課税を一度選択すると、2年間継続して簡易課税を適用しなければならない点には注意が必要です。

簡易課税制度の適用要件や、みなし仕入率についてくわしくみていきましょう。

簡易課税制度の適用要件

簡易課税制度の適用には、下記の要件を満たす必要があります、

<適用要件>

- 基準期間の課税売上高が5,000万円以下である

- 事前に「消費税簡易課税制度選択届出書」を提出している

基準期間とは「簡易課税制度を適用する期間の2年前の期間」を指します。

また、課税売上高とは消費税の課税対象となる取引の売上高を指すため、非課税取引や付加税取引を省いた売上高を算出しましょう。

要件にもあるように、簡易課税を適用するためには「消費税簡易課税制度選択届出書」を事前に提出しなければなりません。

提出期限は適用したい期間の初日の前日までと定められているため、期限までに税務署に提出しましょう。

なお、事業の初年度の場合には、初年度中に届出をすれば簡易課税を適用できます。

簡易課税制度のみなし仕入れ率

簡易課税で消費税を計算する際に用いるみなし仕入率は、事業区分によって異なっています。

事業区分 みなし仕入れ率 第1種事業(卸売業) 90% 第2種事業(小売業等)小売業、農林漁業(飲食料品の譲渡に係る事業) 80% 第3種事業(製造業等)農林漁業(飲食料品の譲渡に係る事業を除く)、建設業、製造業など 70% 第4種事業(その他)飲食店業など 60% 第5種事業(サービス業等)運輸・通信業、金融・保険業、サービス業 50% 第6種事業(不動産業) 40% 引用:国税庁公式サイト

たとえば、第5種事業に該当する事業者の課税売上高が4,000万円だった場合、消費税は下記のように計算できます。

<計算例>

売上に対する消費税額:「4,000万円 × 10% = 400万円」

みなし仕入れ率:50%

納税する消費税額:「400万円 -(400万円 × 50%) = 200万円」

続いて、インボイスによって課税事業者となった方が、簡易課税制度を利用する方法を解説します。

2023年12月31日までの申告で簡易課税制度が利用可能!

簡易課税制度の適用には、原則として適用期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出しなければなりません。

そのため原則に従うならば、2023年に簡易課税を選択する場合、2022年12月31日までに届出をする必要があります。

しかし、インボイスの導入に伴って特例が認められるため、2023年の12月31日までに届出を行うことで2023年分の消費税に簡易課税を適用することができます。

ただし、特例が認められるのはインボイス登録を行い2023年10月1日から課税事業者になった事業者のみです。

そのため、元々課税事業者である事業者が2023年の12月31日までに届出を行っても、2024年分からしか簡易課税が適用できません。

このようにインボイスによって課税事業者になった方は、今からでも簡易課税制度が適用できるため、簡易課税を適用するか慎重に検討しましょう。

インボイス制度の2割特例

インボイス制度の導入に伴って、消費税の計算方式が一つ増えました。

それが、小規模事業者に対する負担軽減措置で2割特例とも呼ばれています。

この2割特例では下記の計算式で、消費税額を計算します。

<2割特例における計算式>

「納税する消費税額 = 売上に対する消費税 -(売上に対する消費税額 × 80%)」

つまり、売上に対する消費税額の2割だけを申告・納税すればいいということです。

なお、2割特例の適用には事前の手続きは必要ありません。

また、継続適用もありませんので、原則課税と同様に毎年任意で選択可能です。

それでは、2割特例の適用要件や適用期間についてくわしくみていきましょう。

2割特例の適用要件・対象者

消費税の2割特例を適用するためには、下記の要件を満たす必要があります。

<適用要件・対象者>

- インボイス登録によって課税事業者となる事業者

- 基準期間の課税売上高が1,000万円以下である

- 特定期間の課税売上高が1,000万円以下である

一方、下記要件のいずれかに該当する場合には、2割特例の対象にはなりません。

<対象とならない要件>

- 基準期間における課税売上高が1,000万円を超える事業者

- 資本金1,000万円以上の新設法人

- 調整対象固定資産や高額特定資産を取得して仕入税額控除を行った事業者の方等

- インボイス登録と関係なく事業者免税点制度の適用を受けない場合

- 課税期間を1カ月または3カ月に短縮する特例の適用を受ける場合

参考:国税庁公式サイト

2割特例は小規模事業者に対する軽減措置のため、ある一定の売上高を持つ事業者に関しては適用できない点に注意しましょう。

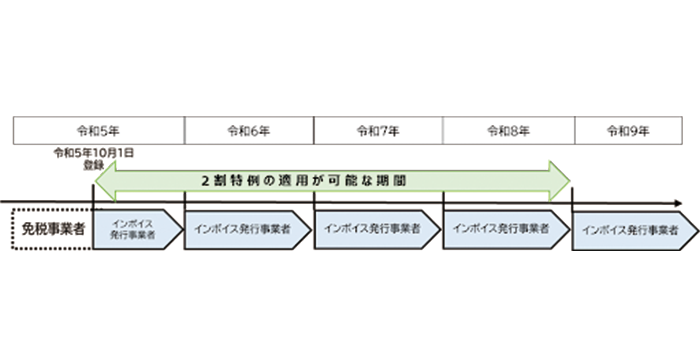

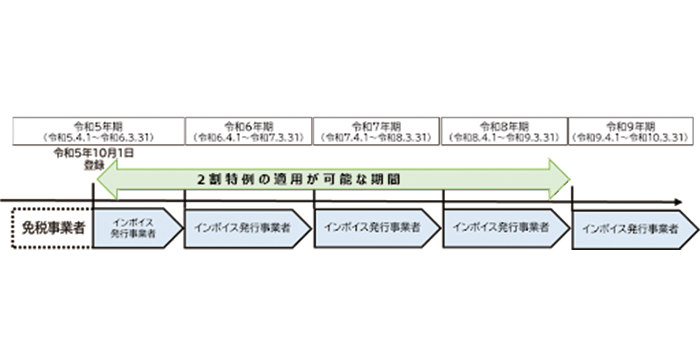

2割特例の適用期間

消費税の2割特例は、制度開始から3年の間に開始する課税期間に対して適用可能です。

具体的には、令和5年10月1日〜令和8年9月30日までの日が属する課税期間となっています。

個人事業者と異なり法人では事業年度という考え方が適用されるため、2割特例が適用できる期間が異なります。

<個人事業者の場合>

引用:国税庁公式サイト

<3月決算の法人の場合>

引用:国税庁公式サイト

個人事業者の場合、会計期間が1月1日〜12月31日となっており、3月決算の法人の場合には4月1日〜翌年3月31日までが会計期間となるため、適用期間にもズレが生じているのです。

結局どの方式がいい?選択適用の流れ

ここまで3種類の計算方式を紹介してきましたが、結局どの方式を選択すれば最も消費税が有利になるのでしょうか。

結論としては、事業内容や状況によって有利な方法は異なります。

そのため、下記の流れに従って自分に有利な方法を判断していきましょう。

<消費税の計算方式を選択する流れ>

- それぞれの適用要件を確認する

- 原則課税と簡易課税どちらが有利か比較する

- 簡易課税と2割特例どちらが有利か比較する

それぞれのステップごとに行うことを確認していきましょう。

計算方式それぞれの適用要件を確認する

まずは、原則・簡易・2割特例それぞれの適用要件を確認しましょう。

なぜなら、基準期間における課税売上高が5,000万円を超える場合には、原則課税しか適用できないなどが起こるためです。

簡易的な基準をまとめましたので、自分が選択できる方式を確認しましょう。

| 要件 | 選択できる方式 |

|---|---|

| 1. 基準期間における課税売上高が5,000万円を超える | 原則課税 |

| 2. 基準期間における課税売上高が1,000万円以上5,000万円以下 | ・原則課税 ・簡易課税 |

| 3. 基準期間における課税売上高が1,000万円以下 | ・原則課税 ・簡易課税 ・2割特例 |

「1」に該当する場合には、原則課税方式で消費税の申告・納税を行います。

「2」・「3」に当てはまる場合には、次のステップに進みましょう。

利益率をもとに原則課税と簡易課税を比較

続いて、原則課税制度と簡易課税制度を比較していきましょう。

それぞれメリットデメリットがありますが、本記事では最終的な納税額で、どちらの方式が有利かを比較していきます。

基本的には、簡易課税制度の方が税負担が少なくなる傾向にありますが、ある条件を満たす場合には原則課税の方が税負担が少ない場合があります。

それは、利益率が低い場合です。

大規模な設備投資や多額の販管費によって利益が圧迫されている場合には、原則課税によって消費税の還付を受けられる可能性が高いです。

ただし、事業内容や状況によって、どの時点から原則課税の方が有利かが異なるため、一概に利益率〇〇%と提示することはできません。

売上・仕入額から見込みの消費税を算出して、事業者ごとに試算することが必要になるでしょう。

また、原則課税と簡易課税では経理負担も大きく異なるため、実際に選択する場合には、それらの観点も判断材料にすることがおすすめです。

この時点で、原則課税よりも簡易課税の方が有利な場合には、次のステップに進みましょう。

事業区分で簡易課税と2割特例を比較

最後に、簡易課税と2割特例を比較していきます。

簡易課税と2割特例の比較は簡単で、事業区分ごとに有利な方式が異なります。

| 事業区分 | 簡易課税の納税割合 | 2割特例の納税割合 |

|---|---|---|

| 第1種事業 | 10% | 一律20% |

| 第2種事業 | 20% | |

| 第3種事業 | 30% | |

| 第4種事業 | 40% | |

| 第5種事業 | 50% | |

| 第6種事業 | 60% |

上記の表をみるとわかるように、第1種事業の場合には簡易課税制度が有利で、第2種事業の場合には同率、第3種事業以降は2割特例の方が有利です。

そのため、第2種事業以外の方は自分が有利な方式を採用しましょう。

第2種事業の方はどちらで申告しても問題ありませんが、簡易課税制度は届出の提出が必要なことにくわえ、2年間の継続適用があるため、原則課税を選択したまま2割特例で申請することをおすすめします。

結論として、簡易課税と2割特例で悩む場合には、第1種事業以外は2割特例の方が有利という判断になります。

ただし、複数事業を営んでいる場合などには、その状況に応じて有利な方法が異なるので注意しましょう。

自分に有利な方式を選択して消費税を申告しよう

ここまで、消費税の3種類の計算方式とその選択適用について解説してきました。

計算方式それぞれに特徴があり、有利な方式は事業者によって異なります。

本記事で紹介した方法で簡易的に判断を行った後で、細かい部分については個別に試算をすることがおすすめです。

自分に有利な計算方式を採用して、消費税を過剰に支払わないようにしましょう。

確定申告がよくわからないという人は是非「確定申告ガイド」をご活用ください。無料でお読みいただけます。詳細は上のバナーをクリック!

(編集:創業手帳編集部)