会社を作ったら最初にやっておくべき税金・納税の申請手続き

法人設立後にやるべき3つの税金・納税関係の申請手続きと、源泉所得税一括納付の注意点

(2015/1/16更新)

とりあえず法人を設立したが、次の手続きは「どこで何をすればよいのだろう?」と考える起業家も多いはずだ。

そこで、今回は、まず起業して会社を作ったらまずやるべき税金・納税関係の手続きについてまとめた。また、起業したら資金繰りを良くするためにぜひ活用したい、源泉所得税一括納付の手続きやその注意点を紹介する。

この記事の目次

税金関係の3つの届出

法人を設立後、税金関係では次の届出をするのが一般的だ。

- 法人設立届出書

- 給与支払事務所等の開設届出書

- 青色申告の承認申請書

順に説明していこう。

法人設立届出書

法人設立届出書は、設立した法人の概要を税務署に届け出るために必要だ。

法人設立届は、法人設立後2か月以内に行う必要がある。届出先は、管轄の税務署、県税事務所、市役所などに設置されている窓口だ。

法人設立届書には「定款の写し」や「登記簿謄本」の添付が必要となる。定款の写しは、法人設立時に依頼した司法書士や行政書士から入手できる。また、登記簿謄本は最寄りの登記所で入手できる。

添付書類の取得には時間を要するのでスケジュールをキッチリ組んで準備しよう。

給与支払事務所等の開設届出書

給与の支払いをするのであれば、「給与支払事務所等の開設届出書」を提出する必要がある。起業してすぐの創業時は、社長一人でビジネスを行う場合も多いだろうが、人件費が社長の役員報酬のみでも給与支払事務所の開設にあたる。

給与支払事務所等の開設届出書は、基本的には法人設立1カ月以内に提出すると考えておいてよい。もし給与の支払いが給与支払事務所の開設日の翌月以降になる場合は、給与支払を開始する予定年月日を記載すればよい。

なお、事務所を移転したり、従業員が居なくなって給与を支払わなくなった場合は、1ヶ月以内に「給与支払事務所の移転・廃止の届出」を行う必要がある。

届出先は、管轄の税務署である。

> (外部リンク)給与支払事務所等の開設・移転・廃止届出書(PDFファイル)|国税庁

なお、管轄の税務署は下記のサイトで 「都道府県 > 税務署名 > 管轄区域」の順にクリックしていくと、各税務署が管轄する区域の住所一覧が表示されるので、設立した法人の登記地を管轄する税務署をチェックできる(2014/7/17現在)。

青色申告の承認申請書

青色申告を行うためには承認を受けなければならない。青色申告の承認申請書は、そのために必要な申請である。

【関連記事】青色申告のすゝめ

青色申告の承認申請書は、法人設立後3カ月以内に提出する必要がある。提出期限を過ぎると第2期からの適用になってしまうので気を付けよう。

また、青色申告の承認申請書は、法人設立3か月経過よりも前に第1期の事業年度終了日が来る場合は、第1期の事業年度終了日より前に提出することになる。例えば、会社を1月15日に設立し、最初の事業年度を設立から3/31(3月決算)にした場合は、提出期限は4月15日ではないので要注意だ。

青色申告の承認申請書の届出先は、管轄の税務署である。

> (外部リンク)青色申告の承認申請書(PDFファイル)|国税庁

税金関係手続きをしたら届く書類

給与支払事務所等の開設届出書を提出すると、後日、税務署から源泉徴収に関する書類が届く。法人名が印字された源泉所得税納付書や、源泉徴収税額表などだ。

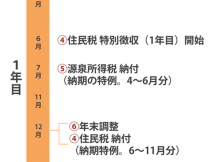

給与を出したら翌月の10日までに源泉徴収した所得税を納めることになるのだが、雇用しているスタッフの数が少なければ、毎月納付ではなく、半年に1回の納付でもOKだ。

源泉所得税の納期の特例の承認に関する申請書

源泉所得税を半年に1回の納付にするには、事前に届出が必要となる。その場合の申請書が「源泉所得税の納期の特例の承認に関する申請書」だ。

> (外部リンク)源泉所得税の納期の特例の承認に関する申請書(PDFファイル)|国税庁

この申請書は、給与の支給人員が常時10人未満の場合に提出できる。法人設立時は少人数でスタートすることも多いので、この申請書を提出しておけば、毎月の納付書記入と納付という手間を省くことも可能だ。

源泉所得税の半年に1回納税の注意点

「源泉所得税の納期の特例の承認に関する申請書」を提出して承認をうけると、毎月源泉所得税を納めるよりも、半年に1回納めることができるので手間が省けてよいのだが、いくつかの注意点もある。

資金管理はキッチリと

源泉所得税を半年分をためるということは、その社員から預かった所得税分を会社にプールしておかなければならない。経費の支払いなどに使ってしまい、1月と7月の納付時に手元に余分なキャッシュがないという事態に陥れば、期限後納付になってしまう。

【関連記事】【保存版】起業家必見!会社で発生する税金の種類と納税時期のまとめ

【関連記事】「イレギュラー系」支出のキャッシュフローを管理する

納付期限を過ぎても支払わないと、国税局源泉所得税事務集中処理センターより電話連絡が。。。納付が半年後になったとしても、納付時期に半年分の所得税納付額に相当するキャッシュが手元に用意できるように、資金管理をキッチリとしよう。

納付書記載内容をまとめて整理するのは危険

自社で源泉所得税の納付書を作成する場合、後々のことを考えて毎月記載すべき内容を整理しておけば問題ないが、半年分を溜めておいてまとめて作成すると、正しい納税金額が分からなくなってしまうということもある。夏休みの最後の日まで宿題を溜めてしまう小学生を笑えない状態だ。

その場合は、依頼すれば顧問税理士に納付書を作成してもらえるので、(もちろん報酬の支払いは発生するだろうが)「法人内でやれること・やること」、「依頼すること」を状況に合わせて考えてみるのもいいだろう。

提出月は通常通りの納付が必要

最後に、「源泉所得税の納期の特例の承認に関する申請書」を提出しても、提出した月は通常どおりの納付が必要で、提出した翌月分から納期の特例の対象となる。

申請書を提出した月から対象となると勘違いすることが多い。「半年に1回」納付に切り替わったつもりになって納税し忘れに気を付けよう。

【関連記事】青色申告のすゝめ

【関連記事】【保存版】起業家必見!会社で発生する税金の種類と納税時期のまとめ

【関連記事】「イレギュラー系」支出のキャッシュフローを管理する

(監修:税理士きふね事務所 木船麻衣子 税理士)

(編集:創業手帳編集部)