インボイス制度の登録はまだ間に合う!間に合わなくなる期限はいつ?登録方法も解説

インボイス制度の登録が間に合わなかったらどうなる?インボイス制度廃止の可能性はある?

インボイス制度の施行が2023年10月1日に迫っています。インボイス制度に登録するには免税事業者は課税事業者にならなければならないため、登録を躊躇してきた方も少なくないのではないでしょうか。また、「今から登録しても間に合わないのでは」と思われている方もいるでしょう。しかし、今から登録すればまだ間に合います。

本記事では、インボイス制度の登録期限や登録方法、登録しないとどうなるのかなどについてご説明します。

インボイス登録をするべきか迷っている方は、無料進呈中の「インボイス登録ガイド」を合わせてご活用ください。職種別によるインボイス登録を考えるポイントや、インボイス登録する?しない?判断がグンとしやすくなるフローチャート付きなので、登録をどうするかの参考に是非お読みください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

インボイス制度の登録はまだ間に合う!登録期限は延長されている

インボイス制度が施行する2023年10月1日に間に合わせるためには、期限が延長されたこともあり、制度的にはその前日の9月30日までに登録すれば良いとされています。

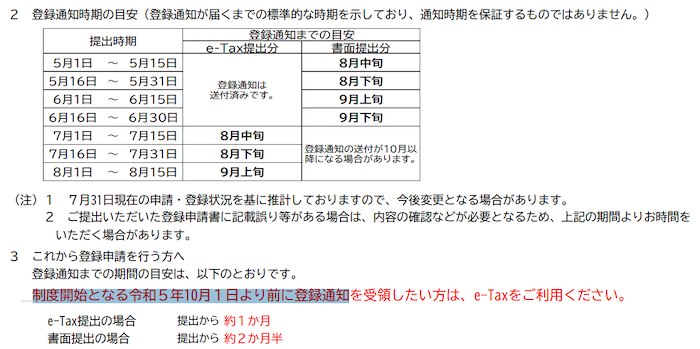

しかし実際のところ、9月30日近くに登録した場合、自宅に通知書が届くまでそれなりの時間がかかることが想定されます。期限ギリギリになって登録が増えるラッシュも予想されますから、できれば1ヶ月以上前の8月時点から登録しておきたいところです。

また登録には、e-Taxを利用することをおすすめします。

e-Taxでの登録であれば、制度開始となる2023年10月1日より前に登録通知を受け取れる可能性があります。

また、書面での登録の場合、「通知書」については原則として再発行はしていません。

その点からしても、e-Taxにより申請し、紛失の心配がない電子データによる通知を受け取るほうが安心でしょう。

インボイス制度の登録が間に合わなかったらどうなる?

インボイス制度の本格施行日である2023年10月1日までに登録が間に合わない場合、どうなるのでしょうか。

その場合、2023年10月時点からインボイス(適格請求書)を発行することは間に合わなくなりますが、それ以降に登録すれば、登録時点からインボイスを発行できるようになります。そのため、登録を考えている方の場合、ただ「登録開始に遅れる」という結果になる、ということです。

取引先などに制度開始からインボイス発行する予定であることを伝えている方は、早めに登録しておきましょう。

インボイス制度の登録をやらないとどうなる?

インボイス制度の登録をしない場合、請求書を提出する取引先が、あなたとの取引において仕入税額控除できなくなってしまいます。つまり、節税ができなくなってしまいます。

インボイス制度が開始するまでは、従来の要件を満たしている請求書があれば、取引先も仕入税額控除をすることが可能でした。しかし、インボイス制度が開始すると、従来の請求書ではなく、インボイス(適格請求書)をもらわなければ仕入税額控除ができなくなります。

すると、インボイスを発行しない免税事業者との取引を打ち切ることを検討する事業者も出てくるでしょう。インボイスを発行しなくなるからといって取引を打ち切ることは違法(下請法(下請代金支払遅延等防止法)などに抵触する可能性)とされていますが、実態として、多くの事業者が知らないうちに取引を打ち切られていることになる可能性はあります。

インボイス制度の登録方法。どこで登録する?必要書類は?

インボイス制度に登録するには、「適格請求書発行事業者の登録申請書」が必要です。「適格請求書発行事業者の登録申請書」は国税庁のホームページからダウンロードできます。

従来であれば、免税事業者がインボイス制度に登録するには「消費税課税事業者選択届出書」の提出も必要とされていましたが、2023年10月1日の施行に間に合うように登録する場合(9月30日までに登録する場合)には、「消費税課税事業者選択届出書」の提出は不要です。

「適格請求書発行事業者の登録申請書」は、納税地を所轄する税務署長に提出します。郵送による提出、あるいはインターネットからe-Taxによる提出が可能です。

インボイス制度の経過措置。80%控除可能なのはいつからいつまで?

インボイス制度には経過措置があります。経過措置の期間は、課税事業者(買い手)と免税事業者(売り手)との取引においてインボイスがなくても、免税事業者の請求書を使って一定割合まで課税事業者(買い手)は仕入税額控除ができる措置です。

2023年10月1日〜2026年9月30日までは80%控除、2026年10月1日〜2029年9月30日までは50%控除が可能です。

そのため、取引先の免税事業者がインボイス登録をしない場合でも、課税事業者にとってすぐに大きな金銭的な影響が出るわけではありません。また、免税事業者にとってはすぐにインボイス登録をしていなくとも、課税事業者に多くの負担を与えるわけではありません。

しかし、あくまでも経過措置の対応となるため、先々のことも考え、インボイス登録を行うのがよいのか、それとも免税事業者のままでいるほうがいいのかを検討しておくことが必要でしょう。

インボイス制度廃止の可能性は?

インボイス制度廃止の可能性は、もうほとんどないと考えて対策を考えるのが賢明でしょう。2023年8月現在でもそのようなアナウンスがない以上、2023年10月1日よりインボイス制度は問題なく施行される、と考えておきましょう。

インボイス制度の登録期限はもうすぐ

以上、インボイス制度の登録期限や登録方法などについてご説明しました。

インボイス制度が施行される10月からインボイス発行をしたい場合には、9月30日までにインボイス登録しなければなりません。しかし、実務的な余裕を考えれば、8月中には登録しておきたいところです。

ぜひ本記事を参考に、インボイス制度に登録してみてください。

インボイス登録を迷っている方は、是非「インボイス登録ガイド」も合わせてお読みください。詳細は上のバナーをクリック!

(編集:創業手帳編集部)