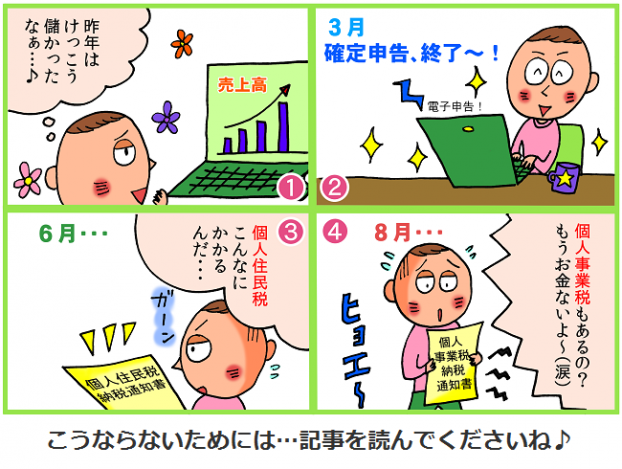

確定申告後に払わなければならない「個人住民税」「個人事業税」とは?

所得税だけじゃない!?儲かった翌年こそ注意すべき税金と納税期限まとめ

確定申告。毎年3月15日までに、前年の所得に対してかかる所得税を自分で(あるいは税理士などの専門家に依頼して)計算し、税務署に申告する一大イベントです。会社にお勤めの方は、給与だけの収入であれば会社がやってくれる「年末調整」で年間税額が確定するので確定申告をしなくても良いのですが、個人事業主には必須の業務になっています。

個人事業主の中には、1年分の領収書をこの時期にまとめて整理する方もいるかもしれません。その努力?の結果、計算した所得税を納めて、なんとなく1年分の税金支払いは完了したような気持ちになりますよね。

でも実は、その確定申告書は直接提出した税務署の先にまで届いていて、時間差で所得税以外の税金の納付書が届くのをご存じでしょうか。今回は、確定申告の先にある「個人住民税」「個人事業税」について、整理してみたいと思います。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

知っておきたい個人住民税と個人事業税

(1)個人住民税

個人事業主が納付する「個人住民税」は、確定申告書に記載された所得をもとに計算されています。え?国の機関である税務署に出したはずなのに、地方自治体がその情報分かるの?と思いますが、あの確定申告書、実は税務署から地方公共団体へデータで送信されているのです。

同じような情報を税務署と地方自治体へ両方出すのは、納税者にとって2度手間なので、まぁ楽といえば楽ですが…おかげで、住民税の認識があまり高くないような気もしますね。

という訳で、確定申告書に書かれた情報を元に計算される個人住民税。

個人住民税にも、社会保険料控除、配偶者控除などの各種控除があります。こちら、控除金額の違いはあるものの、所得税の所得控除・税額控除とほぼ同じ仕組みになっています。

ただし主に違うのが、「税率」と「均等割」です。

まず税率は、都道府県民税と市区町村民税を合わせて、一律10%になっています。所得が増えるのに従って応じて税率が高くなる所得税とは大きく異なる点ですね。

そして均等割とは、非課税になる方以外の住民が全員同じ額を負担する税金で、たとえば東京都では、現在は年間5,000円になっています。

確定申告ソフトによっては、個人住民税額も計算してくれるものもありますが、そうでない場合、所得税との控除額の違いを調整する計算がやや面倒くさいものの、自分で個人住民税の概算を試算することもできます。

気になる方はぜひ事前に大まかに計算して、いきなり納税通知書が来てビックリしないようにしましょう。

【参考記事】(外部リンク)東京都主税局<個人住民税>

【参考記事】(外部リンク)江戸川区 住民税税額試算システム

(2)個人事業税

そしてもう一つ、個人事業主にとって忘れてはならないのが「個人事業税」。

こちらも、確定申告の情報を元に計算されます。でもこれ、そこまで儲かっていない場合にはあまりゆかりがないかもしれません。

と言いますのも、個人事業税には「事業主控除」という290万円の大きい控除があるためです。つまり、収入から経費等を引いた所得が290万円を超えない限りは、個人事業税が発生しないことになります。

なお、個人事業税には青色申告特別控除という制度がないので、所得税の計算上で10万円あるいは55万円(一定の要件を満たす場合は65万円)の青色申告特別控除の適用を受けている場合は、所得が高くなる点、注意が必要です。

そして税率は、3%~5%。税率3%(あんま・マッサージ・指圧・はり・きゅう・柔道整復・その他の医業に類する事業、装蹄師業)、4%(畜産業、水産業、薪炭製造業)以外の多くの業種では5%になっています。一部、課税されない業種もありますが、ほとんどの事業は課税対象になるといえるでしょう。

【参考記事】(外部リンク)東京都主税局<個人事業税>

納税期限に合わせた資金繰り対策を!

3月に税務署に出す確定申告は、所得税、個人住民税、個人事業税の計算根拠になっている、ということを見てまいりました(厳密にいうと、このほかに国民健康保険料も確定申告等を元に決まります)。

これらの3種類の税金について、その納付時期を整理してみましょう!

(1)所得税

原則2月16日から3月15日(申告期限)までに納付(振替納税を利用している場合は4月)となっており、e-Tax(電子申告)では1月4日から可能です。そして、前年の年間所得税額が15万円を超える場合には、予定納税が必要になるケースがあります。予定納税の納期限は、7月末、11月末です。

(2)個人住民税

6月頃に納税通知書と納付書が届きます。「普通徴収(給料からの天引きではなく、自分で金融機関の納付する)」の場合、納付期限は6月末、8月末、10月末、翌年の1月末の年4回になっています。

(3)個人事業税

こちらは8月頃に納税通知書と、納付書が届きます。納付期限は原則として8月末、11月末の年2回です。

(4)まとめ

| 3月 | 所得税 |

| 4月 | なし |

| 5月 | なし |

| 6月 | 住民税 |

| 7月 | 所得税(予定納税) |

| 8月 | 住民税・事業税 |

| 9月 | なし |

| 10月 | 住民税 |

| 11月 | 所得税(予定納税)・事業税 |

| 12月 | なし |

| 1月 | 住民税 |

| 2月 | なし |

という形に…。納期限を管理するだけでも大変ですね!振替納税を利用している場合は、口座の残高をチェックする必要があります。

また、確定申告に関する新しい制度の追加や変更も、事業をやる上で避けては通れないことなので、確認しておきましょう!

2024年確定申告制度の追加・変更点

大きな変更点はみられず、一部の方のみに該当する内容で変更点がありました。こちらでは主な変更点をご紹介します。

記入欄、様式の変更

第二表や、青色申告決算書・収支内訳書にて、以下の3つの変更点があります。

-

- 「配偶者や親族に関する事項」欄の記入欄が変更(第二表)

- 「特定株式の収入に関する事項」の「申告不要制度」記入欄が削除(第二表)

- インボイス制度対応の様式に変更(青色申告決算書・収支内訳書)

「配偶者や親族に関する事項」欄の記入欄が変更

こちらにつきましては、配偶者や親族が、国外居住などの場合、該当する欄に○を記入する形式になっています。

「特定株式の収入に関する事項」の「申告不要制度」記入欄が削除

今までは、「特定株式の収入に関する事項」の「申告不要制度」についての記入欄がありましたが、令和5年分から削除されています。

青色申告決算書(青色申告)と収支内訳書(白色申告)がインボイス制度対応の様式に変更

インボイス制度開始に伴い、インボイス制度に対応した様式に変更になっています。

2023年確定申告制度の追加・変更点

2023年の確定申告から新たに追加・変更された制度などがいくつかあります。

事業主の方にも関係のある部分をまとめましたのでご覧ください。

申告書Aが廃止され、確定申告書が一本化

これまでの確定申告書は、収入の申告が不要な人が、医療費控除などの必要な部分だけ申告する際に使える「申告書A」と、すべての人が使える「申告書B」に分かれていましたが、2023年からは「申告書A」が廃止され「申告書B」での一本化となり、AやBの区分がなくなって「申告書」に統一されました。

修正申告書の第五表(別表)が廃止

第五表(別表)とは、提出した確定申告が間違っていた場合に、申告の修正をするために使っていた申告書です。

これまでは修正申告の際に、第五表(別表)を修正申告書として提出していましたが、税制改正により、修正申告以前の所得金額などを記載する必要がなくなったため、2023年の確定申告からは第五表(別表)が廃止され、申告書の第一表に修正申告の欄が追加されました。

「雑所得(業務)」における書類の保存が義務化

2年前の業務に係る雑所得の収入(売上)金額が300万円を超えている場合、確定申告後5年間は、請求書や領収書などの「現金預金取引等関係書類」の保存が義務化されました。

また2年前の業務に係る雑所得の収入(売上)金額が1000万円を超えている場合は、収支内訳書の作成と提出をする必要があります。

収支内訳書の項目が追加

一定の要件に当てはまる場合、雑所得でも収支内訳書の提出が必要となったため、収支内訳書に事業所得なのか雑所得なのかを記載する項目が追加されました。

事業所得の場合は「営業等」に、業務に係る雑所得の場合は「雑(業務)」に〇を書き入れましょう。

スマホアプリ納付が可能に

2022年12月1日から、国税をpay払いで納付できる「スマホアプリ納付」が始まりました。

手数料がかからず事前手続きも不要で、納税額30万円まで利用できます。

また、本税に加えて、附帯税(加算税、延滞税等)の納付も可能です(附帯税のみの納付も可能です)。

(国税庁「スマホアプリ納付のQ&A」より引用)

領収書が発行されないため、納付手続き完了画面で納付の内容をダウンロードするか、情報入力の際にメールアドレスを登録しておいて、納付完了メールから納付の内容を確認してください。

どうしても領収書が必要な場合はpay払いではなく、金融機関や税務署の窓口で納付するしかありません。

また利用するpayによっては、上限金額の設定で利用可能額が制限されることもあるため、注意が必要です。

その他の変更点

少額減価償却資産の特例期間が延長

少額減価償却資産の特例とは、青色申告をしている場合で資産が一組30万円未満のものに関して、年間総額300万円までを購入等した年に全額経費とすることができる制度です。

今回の税制改正により、2022年3月31日から、2024年3月31日まで「少額減価償却資産の特例」の適用期間が延長されました。

関連書類の電子データ提供が可能に

2022年1月1日から施行された電子帳簿保存法(電帳法)の改正により、「国税関係帳簿」「国税関係書類」「電子取引」の3種類を電子データで保存することが認められました。

「電子帳簿等保存」が認められたことで、電子データとして作成したものはそのまま保存でき、「スキャナ保存」が認められたことで、紙で作成したものや取引先から紙で受け取ったものは、スキャナで電子化して保存することが可能です。

また、電子帳簿保存法の改正により全ての事業者は、電子データを電子データのまま保存するよう義務化されました。

マイナンバーカードの読み取りが1回に

過去にマイナンバーカード方式で申告したことがある場合、2023年の確定申告から、申告する際のカードの読み取りがe-Taxにログインするときの1回で済みます。

初めてマイナンバーカード方式で申告する場合は対象外なので、今回の申告でマイナンバーカードを使って本人確認をしておくと次回の申告から対象となります。

まとめ

いかがでしたでしょうか。事業をはじめたからには、ビジネスの拡大とそれに伴う利益UPは、大きな目標になっていると思います。

でも、儲かった翌年には、色々な税金が時間差で発生すること(さらには時間差で消費税の課税事業者になる場合もあります)を認識して、納税資金の準備をしっかりとしておきましょう。

【関連記事】【保存版】起業家必見!会社で発生する税金の種類と納税時期のまとめ

【関連記事】会社を作ったら最初にやっておくべき税金・納税の申請手続き

【関連記事】起業してからの住民税の考え方