法人向けカードは企業間取引に便利!B2Bに使える3種の法人向けカードをご紹介

クレジット・プリペイド・デビットなどの種類がある法人向けカード~メリット・デメリットを知って企業間取引に役立てよう~

(2020/08/28更新)

企業間でお金のやりとりを行うためには、銀行振込や口座振替といった決済が必要です。しかし、金額や頻度によっては取り扱いが複雑になってしまい、経理作業に負担がかかります。

そのような負担を軽減し、、B2B(企業間取引)に便利な法人向けカード。クレジットカード・プリペイドカード・デビットカードはどれも聞き覚えがあるかもしれませんが、その違いがよくわからない方も多いのではないでしょうか。

ここでは、法人向けに発行される3種のカード「法人クレジットカード」「法人プリペイドカード」「法人デビットカード」のメリットやデメリット、発行方法などを詳しく見ていきます。個人でカードを利用されている方は多いと思いますが、法人と個人でもサービス内容は変わってきます。

法人向けカードへの理解をしっかりと深め、最適な運用方法を見つけましょう。

創業手帳冊子版(無料)では、起業や経営者に有益となる情報を提供しています。法人向けカードを使った決済方法の解説だけでなく、会社経営に関連する細かな情報まで掲載していますので、ぜひご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

B2Bで使われている主な決済方法

B2Bの決済方法として挙げられるのが、「銀行振込」、「口座振替」です。それに加えて、近年は法人クレジットカードなどのカード決済もメジャーになってきました。

銀行振込とは

最もポピュラーなB2Bの決済方法が「銀行振込」です。企業としての法人口座を所有していれば利用でき、取引先企業への支払いごとに送金を行います。

また、金融機関によっては、インターネットバンキングに対応しており、オンライン上で取引先への決済を行えるのが特徴です。

口座振替とは

「口座振替」は、指定の口座から毎月決まった日に、利用した金額が自動で引き落としが行われる決済方法です。銀行振込のように窓口に出向いたり、インターネットバンキングを利用したりして送金をする必要がないため、事務作業の効率化を図れます。

また、多忙による支払い忘れや遅延を防ぐこともできるため、自社にとってだけでなく、取引先企業にもメリットがあります。銀行振込よりも手数料が低く設定されていることが多く、コストカットとしても有効な決済方法です。

法人向けカード決済とは

法人向けカードとは、企業に対して発行されるクレジットカードやプリペイドカードのことで、ビジネスカードとも呼ばれています。法人向けカードによる決済方法は、仕事の生産性を高められるのがメリットです。

たとえば、備品やサービスの購入による経費を現金で支払うと、決済記録となる大量の紙媒体を管理しなければなりません。一方、法人向けカードでの決済を利用することで、取引先の企業名から金額までの記録を電子上に保存でき、経理作業にかかっていた時間を大幅に削減することができます。とくに、起業後しばらくはそれらの業務に充てられる人員も時間も限られているため、業務効率の改善につながる決済方法だと言えます。

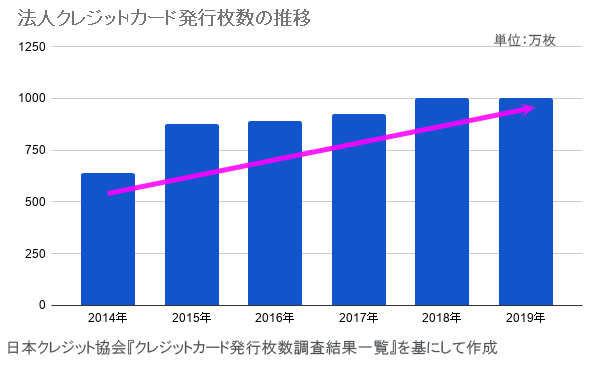

法人クレジットカードの発行数推移から見る、法人向けカードの展望

B2Bにはさまざまな決済方法がありますが、なかでも法人向けカードの利用が便利です。仕事の生産性を高められるほかにも、入金を素早く行えることや、取引先への振込ミスを防げるなど、会社としての信頼性にもつながることから、法人向けカードを導入する企業も増えています。

日本クレジット協会「クレジットカード発行枚数調査結果一覧」によると、2014年に639万枚だった発行枚数は、2019年になると1,002万枚になり、約363万枚も増加しています。キャッシュレス化が進む現代において、B2B決済における法人向けカードの利用は今後も増えていくと考えられます。

法人向けカードとは

法人向けカードを決済方法の1つとして選択したいけれど、一般的なカードとの使い方の違いや、デメリットを気にされる起業家の方も多いのではないでしょうか。

法人向けカードには、大きく分けて「法人クレジットカード」、「法人プリペイドカード」、「法人デビットカード」の3種類があります。個人の一般カードと利用方法などは変わりませんが、法人向けカードにしかない特徴があり、申請方法が異なります。

一般向けのカードとの違いや、それぞれの法人向けカードの申請方法を見ていきます。

一般のカードとの違いは?

法人向けカードを利用する際には、一般向けカードとの違いに気を付けて利用しましょう。

一般向けカードは所有者本人しか使用できませんが、法人向けカードは、企業として発行しているため自社の社員も使用可能です。また、基本的には社員が利用した金額は会社の口座から直接引き落とされます。

その他、法人向けカードにはビジネス向けの各種サービスが付帯しています。スポーツクラブや健康診断などの福利厚生や、オフィス用品など高額商品向けのショッピング保険が付いているカードもあります。カードによっては、経理ソフトと連動し自動で利用明細を取り込むことができるサービスなどもあります。

申請に必要なものは

法人向けカードを発行するには、金融機関やカード会社へ申請を行います。とくに、法人クレジットカードでは、個人向けのクレジットカードと同様に厳しい審査を通過しなければなりません。ただし、カードの種類によっては、法人口座があればすぐに発行できるものもあります。条件に注意して選びましょう。

法人クレジットカード

一般的に、審査通過のポイントは「財務状況」、「代表者の信用性」、「設立年数」が基準とされており、自社の経営状況に気を付けなければなりません。

ただし、上記基準を満たすことのできない起業直後の場合でも、簡単な審査で発行可能なクレジット会社もあります。

いずれにしろ、法人クレジットカードの発行時には、引き落とし用の法人口座を準備しておく必要があります。

法人プリペイドカード

法人プリペイドカードの発行には、基本的に口座開設が不要です。そのため、審査がなく会社単位や担当者による本人確認のみで、即日発行が可能です。

法人デビットカード

法人デビットカードもプリペイドカードのように、審査はありません。基本的には、法人口座の開設と同時にデビットカードを申し込むため、会社単位として確認されるのみです。法人口座を開設したあとに、法人デビットカードをあらためて申請することもできますが、金融機関によっては手数料などが発生する場合があります。

法人向けカードのメリット

3つの法人向けカードには、それぞれ異なるメリットがあります。

いずれも経理作業の負担を減らせる決済方法ですが、審査の有無による発行スピードや、引き落とし時期の違いによって、得られるメリットも多種多様です。

法人クレジットカードのメリット

・経理作業の効率化が可能

・経費の計上漏れを防げる

・キャッシュフローを改善できる

・ビジネス向けの付帯サービスを利用できる

法人クレジットカードのメリットは、経理作業の効率化を図れることです。取引データを電子上に残せるほか、キャッシュレスでの支払いとなるため経費の計上漏れを防げます。

また、キャッシュフロー改善効果を期待できるのが、法人クレジットカードの特徴です。カード会社ごとに毎月の引き落とし日が決められているため、締め日から支払い日まで一定の猶予期間を確保できます。さらに国内・海外旅行における補償や空港ラウンジ利用のサービスなど、出張をはじめとしたビジネスマンに嬉しいサービスが充実しているのも特徴です。

法人プリペイドカードのメリット

・口座開設不要

・審査がない

・必要な分だけチャージをしておける

・クラウド精算ソフトと紐づけられる

法人プリペイドカードは、発行する際に審査を必要としません。会社の信用性などが問われることもなく、事業歴の浅い起業家でも申請できます。

また、カード内に現金をチャージしておけるため、必要以上にお金を使ってしまうことを防げます。最近では、クラウド経費精算ソフトと紐づけることで、使用した金額や取引先の確認も容易に行えるサービスも利用できるようになりました。

法人デビットカードのメリット

・法人口座開設と同時に申請するため、発行までの時間が短い

・即時決済が行われるため経理作業を負担できる

・キャッシュカード一体型で別々に持ち歩く必要がない

・年会費がかからないものが多い

法人デビットカードは、法人口座の開設時に申し込むため、発行までの時間を短く済ませられます。キャッシュカード一体型の法人デビットカードが多く、別々に持ち歩く必要がないのがメリットです。法人クレジットカードや法人プリペイドカードと同様に、即時決済が行われるため、経理作業の負担を軽減できます。また、年会費が無料の者が多く、コストを削減できます。

法人向けカードのデメリット

法人向けカードには、多くのメリットがありますが、デメリットにも気を付けなければなりません。

カードによっては、年会費や手数料がかかることもあり、コストが余計にかかってしまうことや、個人カードのように支払方法を選べないことにも注意が必要です。

法人クレジットカードのデメリット

・審査を必要とするため発行できない可能性がある

・分割払いができないカードがある

・年会費が高い

法人クレジットカードのデメリットは、金融機関やカード会社による審査が行われる点です。個人のクレジットカードよりも厳しい基準が設けられているため、経営状況によっては発行できない場合があります。

また、個人のクレジットカードであれば、分割払いなどさまざまな支払い方法を選べますが、法人クレジットカードでは支払方法は一括払いが主流です。

さらに、高額な年会費を設定しているカードもあるため、金銭的な負担がかかってしまう点に注意が必要です。

法人プリペイドカードのデメリット

・カード残高が不足していると使用できない

・分割払いができない

・プリペイドカードで決済できない場合がある

必要以上に利用することを防げるのが法人プリペイドカードの強みですが、逆に残高が不足していると使用できません。あらためてチャージをしなければならないため、手間がかかる点がデメリットです。

また、法人クレジットカード同様に、支払い方法も一括しか選べません。取引内容によっては、プリペイドカードで決済できない場合もあるため、予備として銀行振込やほかの法人向けカードも携帯しておくことをおすすめします。

法人デビットカードのデメリット

・法人口座開設の審査がある

・引き落とし口座を変更できない

・銀行口座にお金を入れておく必要がある

・キャッシュフローの改善に不向き

デビットカード自体の発行に審査はありませんが、法人口座を開設するための審査に受からなければなりません。そのため、カードを発行するまでに時間がかかります。また、法人デビットカードは、金融機関の法人口座と紐づけられているため、引き落とし口座の変更ができない点にも注意が必要です。

カードへのチャージは不要ですが、紐づけられる法人口座にお金を入れておかないと使用できません。

また、リアルタイムで法人口座から引き落としされるため、キャッシュフローの改善には不向きです。

法人向けカードの特徴を比較

それぞれの法人向けカードの特徴を具体的に見ていきます。

3つの法人向けカードの特徴を確認し、自社でどのように活用できるかの参考にしてみてください。

法人クレジットカード

法人クレジットカードは、会社の信用性をチェックするため、厳格な審査が必要となります。利用限度額はカード会社や、ゴールドやプラチナなどのランクによって異なります。利用限度額が10~500万くらいまでと幅があるのも特徴で、決済方法として余裕を持つことができます。

| 法人口座開設 | 必要 |

|---|---|

| 審査 | あり |

| 利用限度額 | 10万円~500万円くらいまで |

| 支払い | 後払い(口座引き落とし) |

| 年会費 | 無料~50,000円くらいまで(有料の場合、初年度無料のカードが多い) |

| サービス | 経理ソフトとの連携、スポーツクラブの優待など |

| ポイント付与 | あり(マイル、カード会社ポイント) |

法人プリペイドカード

発行する際に審査を不要としているのが、法人プリペイドカードのメリットです。利用額も十分に用意されているため、高額商品の決済にも利用できます。年会費や発行手数料はカード会社によって異なるため、発行時に確認しましょう。

| 法人口座開設 | 不要 |

|---|---|

| 審査 | なし |

| 利用限度額 | 100~200万円ほど |

| 支払い | 前払い(チャージ) |

| 年会費 | 無料~2,000円ほど(有料の場合、初年度無料のカードが多い) |

| サービス | 経理ソフトとの連携 |

| ポイント付与 | カード会社によってあり |

法人デビットカード

法人デビットカードは、銀行口座と紐づけられるため、カード発行自体の審査は行われません。利用限度額が幅広く、さまざまな用途の決済で使用できます。キャッシュバック制度を取り入れているカードもあり、利用額に応じて現金が還元されます。

| 法人口座開設 | 必要(基本的に口座開設と同時に申請) |

|---|---|

| 審査 | なし(法人口座開設に審査あり) |

| 利用限度額 | 1,000万円ほど(預金残高次第) |

| 支払い | 即日払い(口座引き落とし) |

| 年会費 | 無料のカードが多い |

| サービス | 海外旅行傷害保険など |

| ポイント付与 | あり(キャッシュバックが多い) |

まとめ

法人向けカードを利用したB2Bの決済方法を選択肢に加えることは、現代において当たり前の流れと言えるでしょう。

便利なカード決済だからこそ、賢く選んで最大限に活用したいものです。

「法人クレジットカード」、「法人プリペイドカード」、「法人デビットカード」を、それぞれのメリット・デメリットを把握したうえで、自社に最適なものを選びましょう。

創業手帳冊子版では、B2B決済や起業に関するさまざまな情報を提供しています。配布は無料ですので、あわせてご活用ください。

(編集:創業手帳編集部)