アクセルファクターで、創業期の資金調達を迅速かつ円滑に進めよう

助成金・補助金など多様な資金調達の支援が可能なアクセルファクターの特徴とは?

創業まもない時期は、資金管理に苦慮する局面が多々発生します。ビジネスサイクルにおいては、しばしば売り上げよりも先にコストの支払いが発生するため、資金が不足しがちです。最悪のケースとしては、黒字なのに資金ショートで事業運営が滞る黒字倒産に至る恐れもあります。

そんな創業期の心強い味方となるのが、今回紹介するアクセルファクターです。アクセルファクターでは助成金や補助金、ファクタリングなど、多様な資金調達の手段を提案・支援して、創業期の資金繰りを支えます。今回の記事では、アクセルファクターの魅力について紹介していきます。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

創業まもない経営者のよくある悩み

創業まもない企業の経営者の多くは、資金繰りに悩んでいます。

- 急な支払いが発生して資金が足りなくなった

- 業績赤字・税金滞納で銀行から融資が受けられない

- 取引先からの入金サイクルが長くキャッシュフローが追いつかない

- 設備投資を今すぐしたいのに手元資金が足りない

- 創業して間もないという理由で融資を銀行から断られた

- 従業員の給与支払いができるか不安

創業まもない企業は組織の規模が小さく、その分資金的な余裕も限られているケースがほとんどです。一時的に高額な支払いが発生すると、たちまち資金繰りが悪化するリスクをはらんでいるのです。

ほとんどの事業において、売上が計上されるよりも先に、製造コストや事業の運営費用の支出の方が先に発生します。売上が入金するまでの間の資金手当をしておかなければ、黒字倒産に至るリスクが高まります。

建設業など売上と入金のサイクルが長い業種は、特に注意が必要です。資金不足が原因で設備投資が滞り、事業成長に支障をきたす企業も少なくありません。

一定の規模の企業であれば、融資を受けることで資金繰りを改善する余地があります。しかし、創業期の企業はまだ事業実績が乏しいため、資金を貸し付けてくれる金融機関が限られます。創業期の企業が、運転資金を借入で手当するのは容易ではありません。特に、まだ赤字の時期には、融資による資金調達は非常に困難です。

ファクタリングのサービス紹介

創業まもない企業の迅速な資金調達手段として、ファクタリングがおすすめです。企業が持つ売掛債権を譲渡することで、売上を早期に現金化できます。

ファクタリングサービスの基本

ファクタリングとは、企業が持つ売掛債権をファクタリング会社に譲渡して、迅速に資金調達するサービスです。顧客とのビジネスによって発行した請求書は、最長で入金期限が到来するまで現金化されません。

請求書などを証跡として売掛債権をファクタリング会社に譲渡すると、即日〜数日のうちに迅速に現金化が可能です。譲渡の対価として手数料が発生しますが、手数料は売掛債権の額面から差し引いて入金されるため、利用する際に現金を用意しておく必要はありません。

迅速な資金調達とリスク移転の効果がある

ファクタリングを活用すると、しばしば入金まで数十日〜数ヶ月かかるところをスピーディに現金化できます。資金繰りの改善に高い効果が期待できるでしょう。

また、一般に売掛債権は取引相手が倒産すると回収できなくなる恐れがあります。しかし、ファクタリングに償還請求権がなければ、資金回収のリスクはファクタリング会社が負うことになります。

万が一、取引先が売掛金を支払えなくなっても、利用者はファクタリング会社に支払いを求められることはないため、資金回収リスクを抑える手段としても、ファクタリングは有効です。

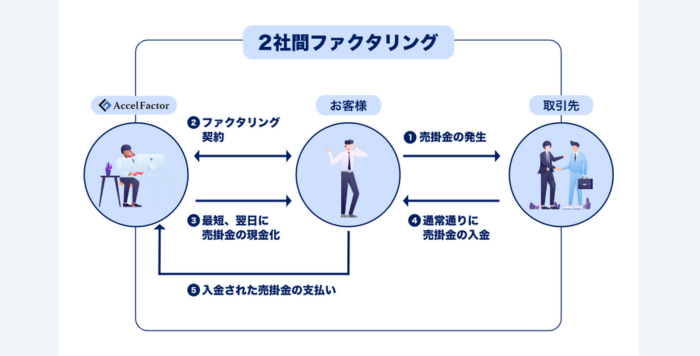

2社間ファクタリングと3社間ファクタリング

ファクタリングには、2社間ファクタリングと3社間ファクタリングの2種類があります。2社間ファクタリングは、企業とファクタリング会社の間で直接行われる取引です。

売掛金の売却が顧客に通知されないため、取引関係に影響を与えません。迅速に資金調達できるケースが多い一方で、ファクタリング会社にとって資金回収リスクが高いため、手数料も相対的に高水準となる傾向にあります。

3社間ファクタリングは、売り手、買い手(顧客)、およびファクタリング会社の三社が関与する取引です。顧客にファクタリングの存在が通知され、売掛金の支払いを直接ファクタリング会社に行います。

一方で、ファクタリング会社の立場としては3社間の方が資金回収リスクが低いため、手数料が低い傾向にあります。ただし、取引のプロセスが複雑で、入金までに数日〜1週間程度かかるケースがしばしばみられます。

アクセルファクターでは、2社間・3社間の双方に対応しています。利用者の状況やニーズに応じて、柔軟に契約形態の使い分けが可能です。

アクセルファクターのサービスの魅力

アクセルファクターは、数あるファクタリングの中でも次のようなポイントが魅力です。

- 圧倒的な審査通過率

- 最短2時間の即日入金

- 業界最安値の低手数料

- 幅広い提供サービス

それぞれのポイントについて、詳しく紹介します。

圧倒的な審査通過率

アクセルファクターの審査通過率は93.3%と高水準です。アクセルファクターでは、独自の基準のもと、各社の状況を踏まえて柔軟な審査を行っています。融資を受けられなかった、もしくは他社でファクタリングを実行できなかった企業でも、充分審査通過の余地があります。

最短2時間の即日入金

アクセルファクターでは、審査と見積もりを同時に進めて、効率化しているのが特徴です。スムーズに審査や手続きが進めば、最短で申込みから入金まで2時間程度で完了します。また、5割以上のファクタリングが即日入金であるのも特徴です。

当日に急に資金が必要になっても、アクセルファクターなら充分に間に合う可能性があります。差し迫った支払いスケジュールの企業にとって、心強い味方となるでしょう。

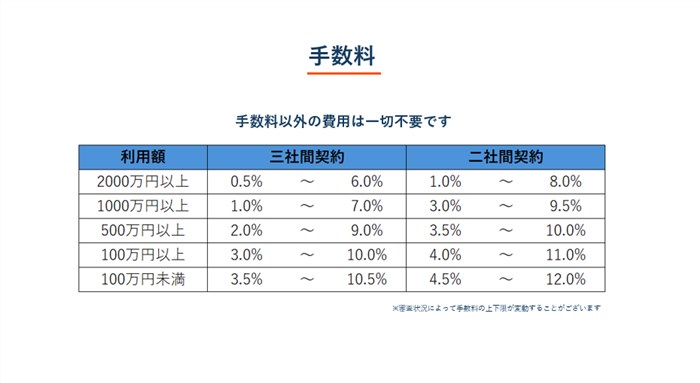

業界最安値の低手数料

アクセルファクターは、3社間ファクタリングの場合で手数料2%から対応可能です。さらに、相対的に手数料が高いケースの多い2社間でも3%~の低水準となっています。

迅速に現金化できるにもかかわらず、他社でのファクタリングと比べてコストを抑えて資金調達ができるのが特徴です。

幅広い提供サービス

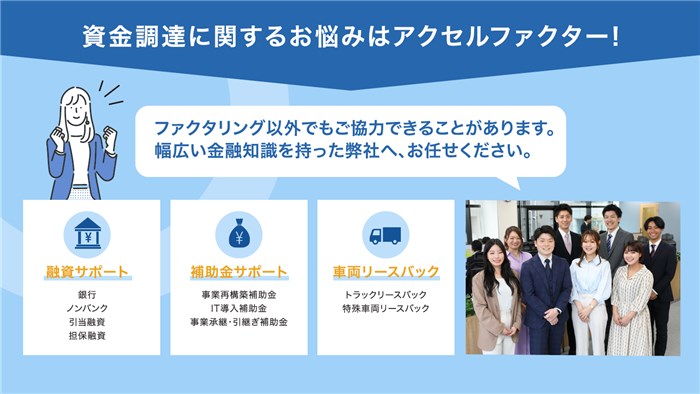

アクセルファクターでは、次のような資金調達サービスにも対応しています。

- 融資サポート

- 補助金・助成金サポート

- 車両リースバック

創業期の企業の銀行やノンバンクからの融資手続きをサポートします。引当融資・担保融資などの手法も活用して、創業間もない企業の負債調達の実行を目指します。

また、補助金・助成金のサポートも可能です。事業再構築補助金、IT導入補助金など、各社の状況を踏まえて制度の有効活用を支援します。

最後に、車両などの資産を活用したリースバックによる資金調達にも対応可能です。トラックや特殊車両など、リース可能な車両を持つ企業は、ぜひアクセルファクターに相談してみてください。

アクセルファクターの特徴

アクセルファクターは、そのほかにも次のような特徴があります。

- 大手グループの安心感

- 営業担当が豊富で、待たせない

- 早期申込割引が可能

アクセルファクターは、ECサービス、金融、エンタメなど多様なサービスを展開する大手企業「ネクステージグループ」の傘下です。年間相談件数は15,000件、買取申込額では290億円を超える実績があります。大手企業グループでかつ実績も豊富なため、安心して取引を始められます。

アクセルファクターでは、各顧客となる企業に専任となる営業担当がつきます。他社対応をしているなどの理由で利用者を長く待たせることがなく、迅速な相談・取引が可能です。

さらに、アクセルファクターには、早期申込における割引制度があります。入金希望日より早めにファクタリングを申し込むと、最大で手数料が2%割引されます。

資金が必要となるタイミングまでまだ余裕があるなら、早期申込割引を活用してコストをさらに抑えましょう。

アクセルファクターがおすすめな企業とは

アクセルファクターは、次のような状況におかれた企業におすすめです。

- 資金調達したいけど何から始めればよいかわからない方

- 明日には売掛請求書を現金化したい方

- つなぎ資金として、企業の成長につなげたい方

当てはまる企業の経営者は、ぜひ一度相談してみてください。

資金調達したいけど何から始めればよいかわからない方

ファクタリングの手続きは迅速かつ簡潔なので、資金調達の進め方がわからない方におすすめです。借入や増資などは、いずれも多くのプロセスが発生して、さらに必要となる書類も膨大になります。金融機関の担当者との打ち合わせや面談もこなさなければなりません。

アクセルファクターのファクタリングは、請求書・通帳・身分証明書だけを用意すれば手続きができます。また、申込手続きは対面だけでなく電話やメールなどでも進められるため、手間もかかりません。

明日には売掛請求書を現金化したい方

ファクタリングは、迅速に現金化ができるのが大きな魅力です。請求書の入金日がまだ先な一方、目先の支払い対応のために明日にでも現金化したいといった状況においては便利です。

アクセルファクターは、即日での入金実績も豊富です。差し迫った支払いに対応するうえで、心強いサービスといえます。

つなぎ資金として、企業の成長につなげたい方

事業が軌道に乗ってきたら、早期に事業拡大して成長を加速させたいところです。そんなときも、アクセルファクターでの資金調達が役立ちます。

融資などほかの資金調達手段は、調達完了まで時間がかかるため、手続きをしているうちにビジネスチャンスを逃してしまいかねません。最短即日で資金調達可能な、アクセルファクターのファクタリングをつなぎ資金として活用すれば、目の前のチャンスを逃さずに済むでしょう。

アクセルファクターなら、ファクタリング以外の資金調達にも対応できます。事業投資の際に活用できる補助金・助成金についても、合わせて相談してみましょう。

アクセルファクターの利用手順

アクセルファクターの利用手順は大きく分けて5つのステップに分けられます。

お問い合わせ

まずは、電話やWeb上のお問い合わせフォームを通じてアクセルファクターにお問い合わせください。

書類提出

正式に申し込む際には、請求書・通帳・身分証明書を提出します。メールかFAX、もしくはLINEでの提出が可能です。

審査

書類提出後、30分~1時間を目安に審査結果を提示します。また、審査と同時に見積もりを進めているため、審査通過と同時に、手数料やファクタリング限度額などの見積もりも提示します。

ご契約

見積もりに納得した場合は、そのまま契約書の説明と書類への捺印を持って正式にファクタリングの契約が締結されます。

入金

契約完了後、最短15分~1時間ほどで振り込みが実行され、ファクタリングによる資金調達が完了します。

アクセルファクターをうまく活用して創業期の資金繰りを安定化させよう

アクセルファクターは、企業の状況や意向を踏まえた多様な資金調達手段の実行を支援します。ファクタリングはもちろんのこと、補助金・助成金の活用、融資・リースのサポートなど、幅広いサービスを提供しています。

手元資金が乏しく迅速な資金調達が必要な創業期の経営者は、ぜひ一度アクセルファクターにご相談ください。迅速対応できる資金調達手段を確保しておくと、いざという時に資金繰りに悩まずにすみます。難局を乗り越えて、企業成長を加速させられるでしょう。

資金調達について、アクセルファクターに相談したい方はこちら。

(監修:

株式会社アクセルファクター)

(編集: 創業手帳編集部)