インボイス制度に対応した領収書とは?書き方や発行・受領側の留意点をわかりやすく解説

インボイス制度では領収書も適格請求書として扱える!記載事項や記入例、運用ルールなどを確認しよう

2023年10月から開始のインボイス制度では、領収書も適格請求書または適格簡易請求書として扱えます。領収書をインボイスにするには、記載事項をはじめとするルールを守ることが必要です。

今回は、インボイス制度に対応した領収書の書き方や扱いについて解説します。インボイスの発行側と受領側、双方の観点からおすすめの対応や留意点なども紹介するので参考にしてください。

創業手帳では「インボイス登録をしたけど、実際どのようなチェックや対応が必要なのかがよくわからない」という多くの声を頂いています。そこで日々の請求書処理をどのように行っていけば良いのか、その最低限の確認ポイントを見やすくまとめた「インボイス実務チェックシート」を作成しました!課税事業者になったのも初めてで、請求書処理の全般において不安な方などは、是非こちらをうまく活用し、処理を行っていただければと思います。無料でご利用いただけます。

また、「インボイス登録ガイド」では、インボイス登録の仕方や、そもそも登録すべきかなどを解説しております。職種別にどのような影響があるのかも掲載しており、インボイス登録制度の概要を知りたい方にオススメのガイドブックですぜひあわせてご利用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

インボイス制度では領収書も適格請求書にできる

「適格請求書等保存方式」という正式名称から、インボイス制度は請求書だけを対象にした仕組みだと思われることがあります。しかし、正しい書き方をすれば、領収書やレシートも適格請求書(インボイス)にできます。

具体的には、登録番号や適用税率、税率ごとに区分した消費税額等の記載が必要です。それらを記載すれば、仕入れ側は領収書でも仕入税額控除を受けられます。

なお、インボイス制度の概要について詳しく知りたい方は、以下の記事もあわせてお読みください。

インボイスの領収書を発行する事業者の義務

インボイスの領収書を発行できる適格請求書発行事業者には、以下の義務が課せられます。

- 適格請求書の発行

- 適格返還請求書の発行

- 修正した適格請求書の発行

- 適格請求書の写しの保存

インボイス発行事業者は、取引先からの要求があれば、必ず領収書を含めた適格請求書を発行しなければなりません。また返品や値引きなどがあった際には、適格返還請求書の発行義務が生じます。

さらに記載ミスがあった場合、修正した適格請求書の交付が必要です。加えて、交付した適格請求書の控えを保存することも求められます。

インボイス発行事業者となり、適格請求書としての領収書を発行する場合には、これらの義務をきちんと押さえておきましょう。

小売業等では簡易インボイスの領収書も発行可能

小売業や飲食店業など、不特定多数を相手に事業を営む場合は、適格簡易請求書(簡易インボイス)としての領収書も発行可能です。

簡易インボイスとは、書類の交付を受ける事業者の氏名又は名称をはじめ、一部の記載項目を省略した請求書の様式のこと。詳しくは後述の「簡易インボイスとして領収書を発行する場合」をご覧ください。

1. 小売業

2. 飲食店業

3. 写真業

4. 旅行業

5. タクシー業

6. 駐車場業※不特定かつ多数の者に対するものに限る

7. その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

出典:国税庁「適格請求書等保存方式(インボイス制度)の手引き」

インボイス制度対応の領収書の書き方とは

領収書を適格請求書にするには、以下のルールに従う必要があります。

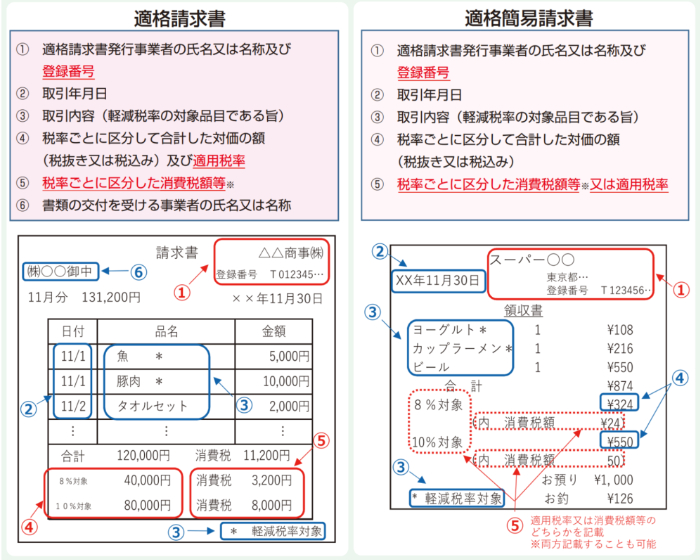

適格請求書としての領収書の記載事項

領収書を適格請求書として扱うには、以下の6項目を記載する必要があります。赤字がインボイス制度によって追記が必要になった項目です。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

出典:国税庁「適格請求書等保存方式の概要 ーインボイス制度の理解のためにー」

上記の通り、従来の領収書に「登録番号」「適用税率」「税率ごとに区分した消費税額等」を追記すれば、インボイスとして扱えます。領収書の様式に法定のものはないため、上記の項目が記載されていれば、体裁は発行事業者の自由です。手書きの領収書でも、必須項目が記載されていればインボイスになります。

簡易インボイスとして領収書を発行する場合

小売店や飲食店、タクシーなど、領収書を簡易インボイスとして発行する場合は、「書類の交付を受ける事業者の氏名又は名称」を省略できます。つまりお客さんの名前をいちいち聞いて記載しなくてもよいということです。

また「適用税率」と「税率ごとに区分した消費税額等」は、どちらか一方だけで構いません。発行する領収書のイメージのサンプルは、国税庁が公開している下記の図をご覧ください。

出典:国税庁「適格請求書等保存方式の概要 ーインボイス制度の理解のためにー」

出典:国税庁「適格請求書等保存方式の概要 ーインボイス制度の理解のためにー」

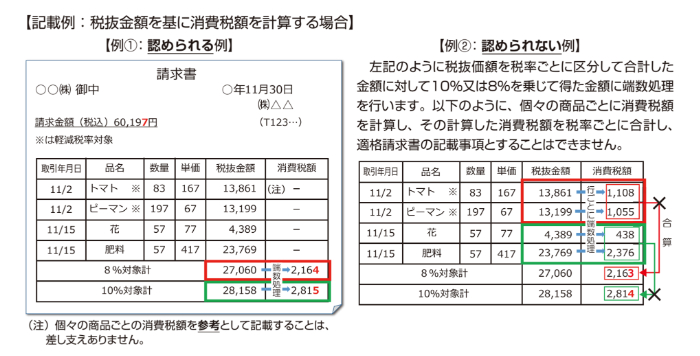

消費税の端数処理は1領収書・税率ごとに1回

消費税の計算では、今までは端数処理の明確なルールはありませんでしたが、インボイス制度ではルール化されます。

それにともない、領収書の発行でも端数処理のルールを適用しなければなりません。

インボイス制度では、「税率ごとに区分した消費税額等」に1円未満の端数が発生した際、ひとつの適格請求書・適格簡易請求書につき、税率ごとに1回と定められます。

例えば、納品した複数の品目の金額を集計し、消費税額を算出する際に値を四捨五入するのは適切です。一方、品目ごとに税抜金額に対する消費税額を算出し、そこで端数処理を行った場合、その領収書はインボイスとして認められません。

出典:国税庁「適格請求書等保存方式の概要 ーインボイス制度の理解のためにー」

出典:国税庁「適格請求書等保存方式の概要 ーインボイス制度の理解のためにー」

3万円未満でも領収書(インボイス)の交付が必要

現行の仕入税額控除では、取引価格3万円未満の場合は記載条件を満たす帳簿さえあれば、領収書なしで適用される特例があります。しかし、インボイス制度では、この特例の廃止が決定しています。控除を受けるには適格請求書ないし簡易適格請求書が必須です。

そのため、3万円未満の取引についても、基本的にインボイス発行事業者は適格請求書を発行しなければなりません。ただし、下記の事業については、インボイスの交付義務が免除されます。

- 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

- 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

- 生産者(農協等の組合員)が農協等に委託して行う農林水産物の販売(無条件委託かつ共同計算方式により生産者を特定せずに行うものに限ります。)

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります。)

出典:国税庁「適格請求書等保存方式(インボイス制度)の手引き」

なお、免除には各種要件があるため、詳細は上記の出典等でご確認ください。

電子インボイスの領収書も提供可能

ペーパーレス化が推進されたことで、領収書が電子データで保存されることがあります。インボイス制度に合わせて、電子データの取扱いも確認しておく必要があります。

「電子帳簿保存法」とは?

電子帳簿保存法は、帳簿・決算書類・請求書・契約書などの課税文書と電子データとして保存することを認める法律です。書類の電子化による業務効率化を目指して、1998年に成立しました。2021年7月に改正され、2022年1月から法改正が施行されています。

今まで課税書類は紙の文書で保存されており、電子データは印刷して保管する必要がありました。しかし、電子帳簿保存法の成立により、要件を満たすことで課税書類を電子データで保管することが可能となりました。その要件は厳しいものとなっていましたが、2022年1月の法改正で全体的に要件が緩和されています。

領収書を電子化させるメリット

領収書を電子化させることは、事務処理においてメリットがあります。紙の文書は、必要な書類を探すのに手間がかかります。また、保管するためのスペースも必要で、コストや整理に手間がかかる点がデメリットでした。

一方、電子化すると検索機能を活用できるので、必要な書類をすぐに見つけることが可能です。文書を物理的に保管するスペースも不要で、書類整理の手間も大幅に軽減できます。

手書きの領収書は、スキャナーでスキャンしたり、スマートフォンのカメラなどで撮影したりすれば簡単に電子化できます。メールやクラウドサービスなどを通じて提出できるので、わざわざ印刷して郵送する必要もありません。受け取った側も郵便物の仕分け作業が必要なくなり、素早く事務処理を行えます。

インボイスでも対応可能?

電子データの領収書も、適格請求書の要件を満たしていれば仕入税額控除を受けることができます。適格請求書・適格簡易請求書を電子データでやりとりをする際は、電子取引の要件に沿う必要があるので、電子帳簿保存法の理解を深めることも大事です。

また、電子データで領収書などを交付する際は、取引先の合意が必要です。

特に今まで紙の文書でやりとりしていた取引先の場合、やりとりの変更で混乱を与える場合があります。

混乱を回避するためにも、事前に打診し、合意を得て交付するようにしてください。

インボイスの領収書を発行する側が検討すべき対応

インボイス対応の領収書を発行する事業者の皆さまには、発行業務やその他関連業務を円滑に進めるための以下のような対応をおすすめします。

インボイス対応の領収書を発行する事業者の皆さまには、発行業務やその他関連業務を円滑に進めるための以下のような対応をおすすめします。

インボイス対応の発行システムを導入する

領収書をインボイスとして扱うには、先述した記載事項や端数処理といった書き方のルールを守らなければなりません。それらが守れていないと、受領側が仕入税額控除を受けられなかったり、適格請求書の修正が必要になったりします。

そうしたリスクを避けるには、適切なインボイスまたは簡易インボイスの発行に対応したシステムを導入するのがおすすめです。現行のシステムがある場合は、インボイス対応の仕様に改修するのがよいでしょう。

電子インボイスとして領収書を交付する

適格請求書としての領収書を電子データで交付することを検討するのもおすすめです。電子インボイスを導入することで、業務効率化や経費節減など、さまざまなメリットを得られる可能性があります。

また取引先がデジタル化およびペーパーレス化を推進している場合は、インボイスも電子データで交付するほうが喜ばれるでしょう。

領収書の控えを保管する準備をする

インボイス発行事業者は、交付した適格請求書の控えを7年間保存する義務を負います。そのため、保管スペースの確保や管理方法の検討など、適切に保存するための準備が必要です。

なお、電子インボイスの場合、送信した電子データをそのまま保存するだけなので手軽というメリットがあります。そのため、領収書の保管業務を合理化するためにも、電子インボイスの導入はおすすめです。

インボイスの領収書を受領する側の留意点

インボイスの領収書を受領する事業者の皆さまにも、いくつか留意点があります。下記の内容を確認したうえで、適宜必要な措置を講じましょう。

インボイスの領収書を受領する事業者の皆さまにも、いくつか留意点があります。下記の内容を確認したうえで、適宜必要な措置を講じましょう。

受領時に記載事項に誤りがないか確認すべき

領収書の内容に間違いや不備があると、仕入税額控除を受けられません。

それを回避するためにも、受領時に、登録番号・記載内容・消費税区分に間違いがないかを確認する必要があります。

記載内容に不備がある場合、発行事業者は修正した領収書を発行する義務があります。そのため、受領側は確認時にミスが見つかれば取引先に報告し、正しく修正された領収書を交付してもらわなければなりません。このような作業が必要となる点に、担当者は負担を感じてしまうことがあります。

適格請求書とそれ以外の仕分けが必要になる

インボイス制度の開始後は、適格請求書や適格簡易請求書でないと仕入税額控除が適用されません。受領した領収書の中には、適格請求書に該当しないものが含まれていることもあります。その場合、適格請求書とそうでないものを分けなくてはなりません。

1万円未満の仕入れは帳簿だけで控除ができる

一回の取引で生じる課税仕入れの金額が税込1万円未満の場合は、帳簿の保存だけで仕入税額控除が可能です。この場合、インボイスの保存は必須ではないほか、取引相手が免税事業者でも控除ができます。

これを「少額特例(一定規模以下の事業者に対する事務負担の軽減措置)」といいます。特例の適用期間は、2023年10月1日から2029年9月30日までです。

1回あたりの仕入れが1万円未満の場合、上記の期間には仕入税額控除を受けるにあたってインボイスを保存する必要がありません。よって、適格請求書とそれ以外の仕分け作業も実質不要です。ただし、帳簿の記載方法および保存については、所定のルールを満たす必要があります。

納税事務の負担減には簡易課税制度もある

中小事業者※には、納税事務の負担を減らせるように簡易課税制度も設けられています。

※前々年の課税売上高が5,000万円以下の事業者

簡易課税制度とは、業種ごとに定められたみなし仕入率を使って、簡単に仕入控除税額を計算できる仕組みです。個々の取引を勘定する必要がないため、計算がかなり楽になります。

ただし、簡易課税には、状況次第では納税額が増えるといったデメリットもあることから注意すべきです。簡易課税制度のメリット・デメリットについては、下記の記事でも詳しく解説しているので、ぜひあわせてお読みください。

まとめ

インボイス制度では、領収書も適格請求書ないし適格簡易請求書として扱えます。領収書をインボイスにするには、記載事項や端数処理といったルールの遵守が必要です。

なお、インボイス制度によって、適格請求書の発行側と受領側の双方がさまざまな変化を強いられることになります。制度を十分に理解したうえで、ITツールの導入や人員体制の整備、経過措置の活用などの対応を検討しましょう。

どのような対応が必要なのか、チェックシート形式で簡単にすぐに確認できる「インボイス実務チェックシート」。無料です。詳細は上のバナーをクリック!

創業手帳編集部のコメント

(編集:創業手帳編集部)

創業手帳冊子版は毎月アップデートしており、起業家や経営者の方に今知っておいてほしい最新の情報をお届けしています。無料でお取り寄せ可能となっています。

10月からスタートするインボイス制度において、漠然とした不安を抱えていらっしゃる方は多いのではないでしょうか。

創業手帳に寄せられるお問い合わせについても「インボイス制度についてわからない」という声が多くあがっています。

ご自身が課税事業者だった場合、まず必要なことは取引する相手がインボイス登録をしているかどうかの把握です。

もしご自身が免税事業者だった場合は、取引先が課税事業者であっても、免税事業者であっても、特に領収書の記載については現状と変更がないため、把握する必要はありません。

また、今回のインボイス制度がスタートすることにより、かなり税区分が複雑になるため、業務効率を考えるなら適切かつ自動的に税区分が選択できる会計システムを導入することもおすすめします。

会計システム導入やインボイスについては、支援制度も充実していますので是非以下の記事もチェックしてみてくださいね!

インボイス制度はひどい制度なのか?問題点や負担軽減・支援措置について徹底解説

創業手帳が発行する「インボイス登録ガイド」は、インボイス登録をどうしようか迷われている方向けとはなっていますが、職種別における影響なども記載しているため、インボイス制度の概要を理解するものとしても活用いただけます。

インボイス制度について、きちんと理解し、適切な対応ができるようにしておきたいですね。