創業期のファクタリング活用術!運転資金不足に対応できる即日資金調達方法を業者が解説

PAYTODAYのAI即日ファクタリングのご紹介『急な運転資金不足に対応して売り上げを増加させる事業運営のコツ』

会社を創業されて間もない方、個人事業主やフリーランスを始めたての方、こんなお悩みはありませんか?

- 売上はあるのに、手元に資金がない

- 当座の資金繰りが厳しく、支払いに追われている

- 新しい案件に挑戦したいが、融資に頼れない

- 融資申し込みしているのに、入金までに時間がかかる

ちゃんと働いているはずなのに、口座残高が増えてない……。創業期にはよくある悩みです。

事業を始めた方が、初めて知る『資金繰りの難しさ』。

頑張って働いて事業を回しているのに、なぜかいつも手元に資金がない。

銀行からお金を借りられれば良いけれど、創業期は審査に時間がかかったり、審査に落ちたりしまうことだってあります。

売上はあるのに手元に資金が無いのは、入金サイクルの問題。もっとスピーディに売上を現金化し、借金をせずに資金を回したいと思いませんか?

そんなお悩みを抱えている方にご紹介したいのが、『PAYTODAYのAI即日ファクタリング』です。ファクタリングとは、クライアントに発行した請求書を即現金化できるサービス。

手数料はかかりますが、当座の資金繰りが楽になって、事業を回しやすくなるんです!

今回はPAYTODAYの事業責任者である田中取締役に、創業期によくある悩みやファクタリングについて解説してもらいつつ、『PAYTODAYのAI即日ファクタリング』についても紹介していきます!

Dual Life Partners株式会社 取締役

オンライン型ファクタリングサービス『PayToday』事業責任者。

大手メガバンク出身。

行員時代には個人/法人の融資業務も担当。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

創業期によくある悩みとは?

創業期には、なにかとお金にまつわる悩みが多いもの。よくある悩みとしては、以下の3点です。

- 入金までに時間がかかる

- 経費立て替えで資金が枯渇する

- 受注したいのに手元の現預金だけでは足りない

それぞれを解説いたします。

創業期によくある悩み1:入金までに時間がかかる

サービス提供がずれ込んだり、売上の確定が遅れたり。

いつ売上げが確定するのかも分からない。。。

売上が計上できても、実際の入金は想定よりも長く2カ月後。。。

何なら「入金を忘れておりました!」と、入金日が遅れるケースもなきにしもあらずです。

資金繰りに余裕がないので、先方の都合で右往左往させられてしまいます。

創業期によくある悩み2:経費立て替えばかりで資金がどんどんなくなっていく

外注費の支払い、従業員の給与、事務所経費、広告費など……。案件にかかる経費は、はじめにクライアントが前金として渡してくれる場合もありますが、立て替えておかなければならない場合もあります。

すべての経費を前払いしなければならない時は、世知辛い世の中を痛感するkとでしょう。創業期は運転資金が限られるのに、手元の資金がどんどんなくなっていく。。。

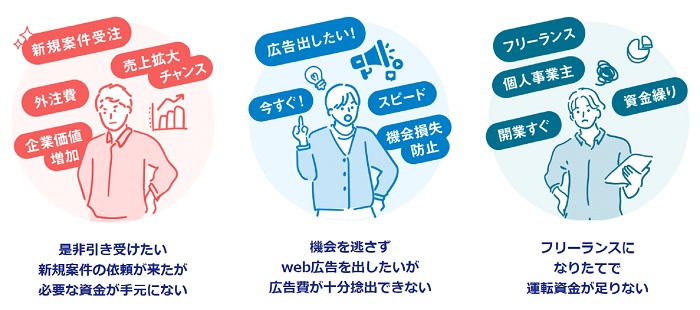

創業期によくある悩み3:受注が一気に来てしまい、手元の現預金だけでは足りない

順調に案件が伸びていく場面でも、伸びるときは一気に伸びてしまい、あるときドバッと大型新規案件が複数件も! ……となることが往々にしてあります。

嬉しいのも束の間。実際には外注費がかさみ、そのうえ振り込みは数ヶ月先。

せっかく大きく事業成長できそうなのに、肝心の運転資金がないなんてこともありますよね。

しかし融資での調達には時間を要します。今すぐに資金が必要なのに、資金繰りが切迫してしまう場面に直面するのです。

これら3つの悩み、果たしてどのように対応していけばいいのでしょうか。その答えの一つが「ファクタリングサービス」なのです。

ファクタリングサービスとは?

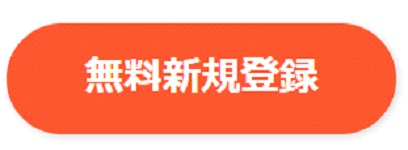

ファクタリングサービスとは、クライアントに発行した請求書をすぐに現金化できるサービスです。

クライアントに発行した請求書は、早くて30日程度、遅い場合は60日以上もかかって振り込まれるケースがあります。

つまり、仕事が完了しても、すぐに入金されることはないわけです。

自社に十分な資金があれば良いのですが、独立開業したての場合や、スタートアップ/ベンチャー企業の場合は、運転資金が乏しいため資金繰りが苦しくなってしまうことも。

先行投資や外注費がかさみ、次の仕事を取りたくても身動きが取れなくなる場合があるのです。手元に資金がない上に、前受けでもらえるお金がなければ、みすみす大きなビジネスチャンスを逃すことにもなりかねない。

そんな駆け出しのビジネスを応援するのが、「ファクタリングサービス」です。

自社が発行した請求書の権利を、ファクタリング業者が引き取ってくれます。その代わり、手数料を差し引いた現金をすぐに振り込んでもらえるのです。

のちほどクライアントから入金があったら、その時にファクタリング業者にその全額を支払います。

この仕組みを使えば、入金待ちで手元資金が枯渇してしまうことを避けられるのです。

ビジネスは最初の漕ぎ出しが大変です。出ていくお金はすぐに消えていく、入る予定のお金はなかなか入りません。

資金が回り始めれば、なんとかやっていけたのに、漕ぎ出しで資金ショート。これは絶対に避けたいところですよね。

運転資金の余力に不安がある場合は、ファクタリングサービスを上手に使うことも検討してみましょう。

しかも、2社間のファクタリングなら、クライアントに通知が行くこともないので安心ですよ。

ファクタリングサービスのメリット

ファクタリングサービスのメリットを解説していきます。ファクタリングサービスの主なメリットは以下の3つです。

- 売上を拡大することができる

- 機会損失を防ぐことができる

- 資金繰りが楽になる

それぞれを解説します。

売上を拡大することができる

売上をすぐに現金化することで、次の案件への対応がスムーズになります。

手元に資金がなければ、次の仕事に必要な発注をかけたり、外注費を用意することができません。だから、次の案件を受注できずに、みすみす売上拡大のチャンスを逃してしまうのです。

ファクタリングサービスを使って手元に資金が入れば、次の案件への対応がスムーズになり、結果的に売上を拡大することができます。

機会損失を防ぐことができる

売上をすぐに現金化することで、ビジネスの成長機会を失わずに済みます。

手元に資金がなければ、広告費を捻出したり、販促費に十分なお金を出したりすることができません。お金をかければ、それ以上のリターンが得られることがわかっていても、手も足も出せないなんて本当にもったいないです。

ファクタリングサービスを使って手元に資金が入れば、ビジネスの成長機会を失わずに済むのです。

資金繰りが楽になる

売上をすぐに現金化することで、資金繰りの苦しさから解放されます。

スタートアップ/ベンチャーはもちろん、個人事業主やフリーランスの方も、起業独立してしばらくは、資金繰りに苦しむことが多いです。売上が立っていても、入金されるのは1ヶ月以上も先。銀行からお金を借りるのは難しいし、ましてやキャッシングなどには手を出したくありませんよね。

ファクタリングサービスを使って手元に資金が入れば、負債を作らずに資金を円滑に回すことができるのです。

ファクタリングサービスのデメリット

ファクタリングサービスにもデメリットはあります。デメリットをしっかりと認識したうえで、ファクタリングサービスを利用しましょう。

- 手数料がかかる

- 売掛金以上の資金調達はできない

- 必ず現金化できるとは限らない

それぞれを解説していきます。

手数料がかかる

ファクタリングサービスには手数料が発生します。2社間のファクタリングでは、10%~20%程度の手数料が一般的。

ビジネス立ち上げ時で、ただでさえお金が苦しい時に手数料で売上が減ってしまうのは痛いところ。

しかし、資金繰りが回らなくなっては元も子もないので、できるだけ手数料が安いファクタリングサービスを選びたいところです。

売掛金以上の資金調達はできない

ファクタリング業者は売掛金を債権として買い取るので、売掛金以上の金額は調達できません。

スタートアップ/ベンチャーで、大きな資金調達が必要な場合には物足りません。

大きな資金が調達したい場合は、銀行からの借り入れや株式発行、クラウドファンディングなどが必要になるでしょう。

必ず現金化できるとは限らない

ファクタリングを実施する際には、自社や取引先の審査が行われます。この審査が通らない場合は、残念ながらファクタリングはできません。

自社や取引先にデフォルトの可能性があると、売掛金を現金化できない場合があります。

ファクタリングサービスについて まとめ

ファクタリングサービスについての概要をご説明しました。

ファクタリングサービスは、起業独立時や新規事業の立ち上げ時の資金繰りの問題をサポートし、成長軌道に乗るまでを支援してくれるサービスです。

2社間ファクタリングなら、クライアントに通知がいかないことも魅力的ですよね。

メリットがたくさんあって非常に魅力的なサービスではありますが、手数料もかかりますし、現金化するのに多少の時間がかかることも予想されます。

できるだけ手数料が安く、審査もスムーズで、素早く現金化できるようなファクタリングサービスが理想的だと思います。

そこで私どもが提供している『PAYTODAYのAI即日ファクタリング』についてご紹介させていただきます。

PAYTODAYのAI即日ファクタリングの特徴とは?

弊社の特徴としては

- 事業ミッションを通じた活動

- 透明性の確保に努める姿勢

- 最安値の手数料を保証している点

という3点があります。それぞれを説明させて頂きます。

1.事業ミッション=“ブリッジファイナンスとしてのファクタリング”の定着

まず弊社の特徴として、事業ミッションを「ブリッジファイナンスとしてのファクタリングを経営の選択肢の1つに」と掲げている点があります。

経営者の“ファクタリングでの資金調達”の認知度は低く、ある調査では経営者の10%程度しか認知しておりません。残りの90%の経営者は、ファクタリングという資金調達手法を認知していない、との結果がでています。

この記事をお読みの皆さまにおいても、ファクタリングサービスを正確に把握していらっしゃる方は少ないと思います。

“ファクタリングサービス、ファクタリング業界の認知度向上”

を我々は目指しております。

ファクタリングは手数料も高く活用できる場面は限定されますが、順調に成長している企業なら、売上の急増により36カ月(3年)の内、3~6カ月程度は運転資金の不足対応に悩まされます。

このような場面で、“時間を買う”“機会損失を防ぐ”という観点で、ブリッジファイナンスとして、一定期間のファクタリングの活用は非常に合理的です。

弊社は、創業期などの“前向きな資金調達としてのファクタリング”を推進しており、この企業理念に大きな特徴がございます。

弊社は、「“ファクタリングでの資金調達“の認知度を高め、選択肢の1つとして定着させる」ことを目指しています。

2.透明性の確保、情報の発信でお客様の不安を取り除く努力

ファクタリングは認知度が低いこともあり、なんだか怖い、という印象をお持ちになられる方も多くいると感じています。

もちろん、“負の連鎖の中のファクタリングは企業経営を圧迫する”という面はあります。

しかし、”適切な場面でのファクタリング活用は企業価値を向上させる”という面も見逃すことはできません。

ファクタリングは活用の仕方次第で、企業価値を大きく向上させることができるのです。

弊社ではファクタリングの適切な活用事例等の情報公開を進め、お客様の不安を取り除けるように努めています。

例えば、【2022年版】 ベンチャー企業/スタートアップの資金調達方法の解説 & ファクタリング活用事例のような解説を公開して情報発信を行っています。

またファクタリング業界は新しい業界で有り、業界法が存在せず、回収方法の規定等がございません。その様な状況に鑑み、弊社では貸金業を取得することで、融資の回収に準じる等の自主規制を設け、回収の透明性を確保しております。

透明性/安全性という観点では、弊社ではサービス提供者の7割が女性従業員となっており、女性でも使いやすいサービスを標榜しております。

3.最安値の手数料を保証

これが一番具体的な弊社の特徴かもしれません、笑。

前向きな資金調達に特化しているため、マーケットが大きく育ってほしいという意味も込めて手数料は最安で1~9.5%で上限額を設けて挑戦しています。

2社間ファクタリングの一般的相場は10~25%の手数料となっているので、一桁にこだわる、というのが弊社のスタンスです。

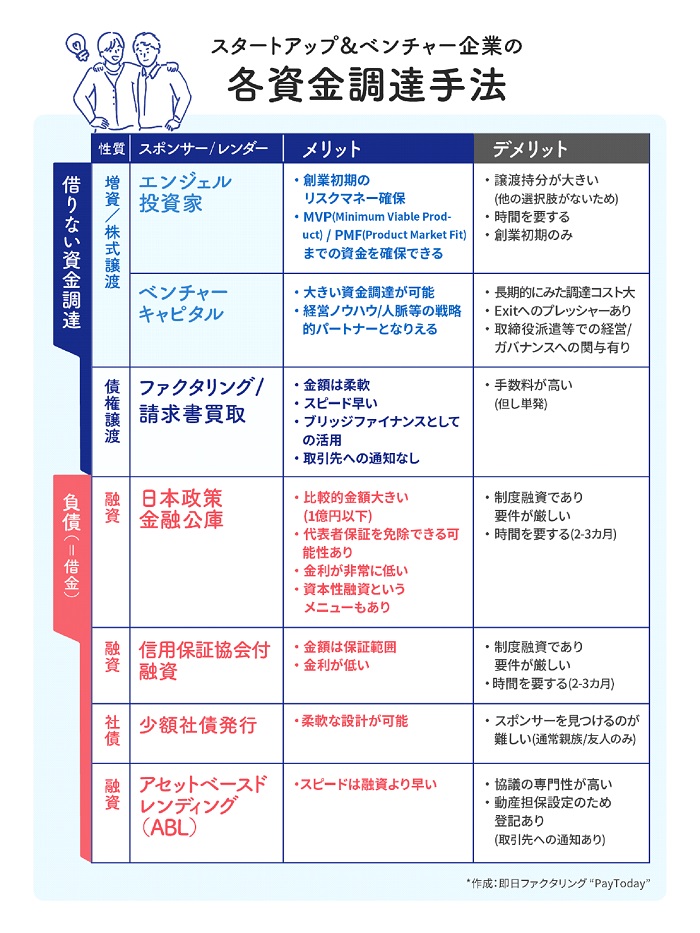

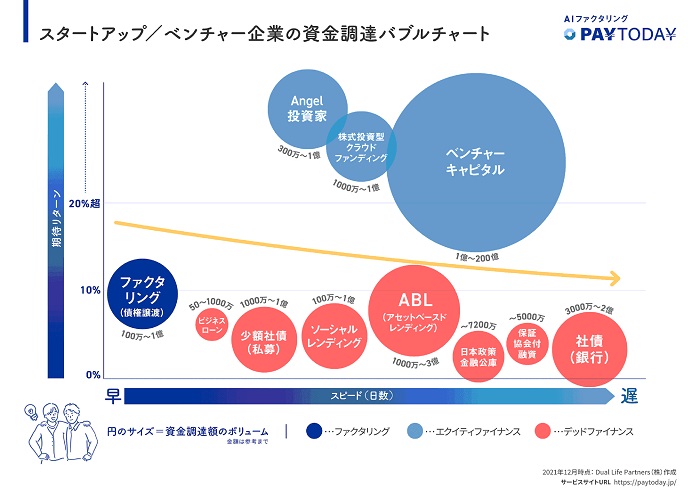

あとはご参考までですが、PAYTODAYでは、数ある資金調達手法の分析を下記のように公開しておりますので、ぜひ参考になさってください。

PAYTODAYのAI即日ファクタリングをご利用いただける方

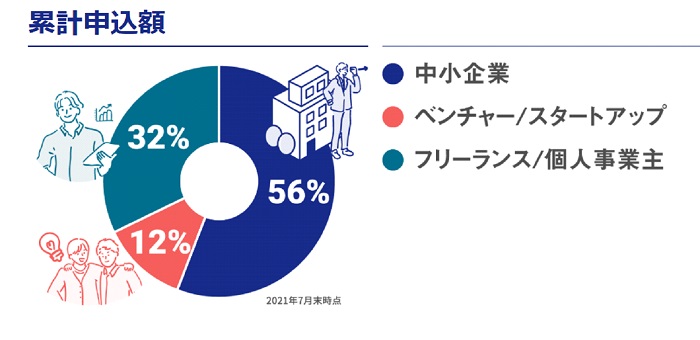

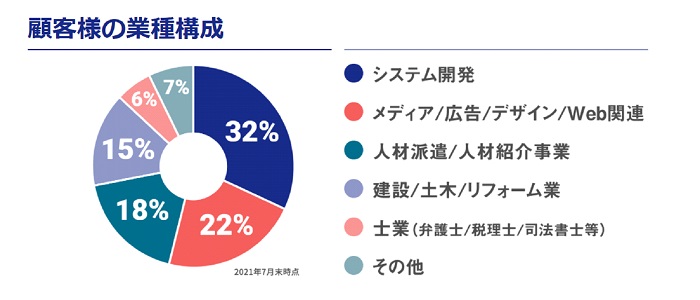

PAYTODAYのAI即日ファクタリングは、特にスタートアップ/ベンチャー、中小企業、個人事業主やフリーランスの方におすすめできるサービスです。

創業期の方々の支援にも積極的に取り組んでおります。

利用実績のある業種もさまざまです。

売掛金があるにも関わらず、手元の運転資金が乏しい場合は、まずはPAYTODAYのAI即日ファクタリングにご登録ください。

スタートアップ/ベンチャー企業を専門に扱っているファクタリング会社

PAYTODAYは、スタートアップ/ベンチャー企業を専門に扱っています。なぜなら、スタートアップ/ベンチャー企業の多くは、社会に有望なサービスを提供したくて頑張っているのに、資金が回せずに苦労するケースが多いからです。

PAYTODAYは、頑張るスタートアップ/ベンチャー企業を積極的に応援しています。

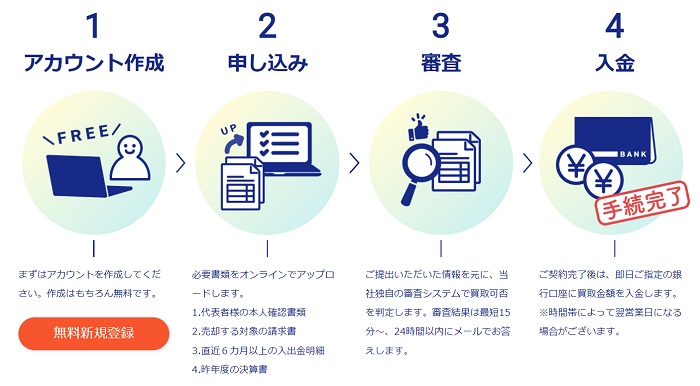

PAYTODAYのAI即日ファクタリングを利用するには?

PAYTODAYのAI即日ファクタリングのご利用方法はとてもシンプルです。Webサイトから新規登録していただくことで、簡単に買取申請ができるUI/UXとなっております。

以下の4つのステップで完了することができます。

- アカウントを作成(オンラインで無料)

- お申し込みをする(オンラインで完結します)

- 審査を待つ(最短で30分)

- 入金完了(最短で即日入金)

ビジネスにスピードは命ですが、資金が回せないと経営スピードは落ちてしまいます。

チャンスを逃したくない、ピンチを切り抜けたい。そんな時にはPAYTODAYのAI即日ファクタリングをご利用ください。

(監修:

Dual Life Partners株式会社)

(編集: 創業手帳編集部)