負債なのに負債じゃない資本性劣後ローンとは?

資本性劣後ローンで資金調達に挑戦しよう!

(2015/02/23更新)

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

大手銀行は企業の成長性よりも安全性を重視するため、赤字段階のベンチャー企業には融資しないのが常識だった。しかし、最近の取り組みでは、起業直後の創業期にある赤字のベンチャー企業にも大手金融機関からの融資による資金調達の可能性が広がってきた。

三井住友銀行が日本政策金融公庫と提携し、起業直後で赤字のベンチャー企業にも融資を行う方針を発表している。

三井住友銀、赤字ベンチャーにも融資 有望技術を事業化

三井住友銀行は7月から日本政策金融公庫と組み、ベンチャー企業に成長の初期段階から融資する。赤字が続いていたり、売上高がゼロだったりしても、有望な技術を持つ企業には共同で資金を出し、取引先も紹介する。

(中略)

大手銀行は通常、企業が安定して黒字を出せるようになった段階で貸し出しを始める。

(中略)

公庫が資本に近い性格を持つ劣後ローンを、三井住友銀が通常の融資をする。公庫が劣後ローンを出すことで企業の財務が改善し、三井住友銀は融資に踏み切りやすくなる。

(後略)

この取組のポイントは、日本政策金融公庫が出す「資本性劣後ローン(資本性ローン)」と言える。今回は、資本性劣後ローンを活用した資金調達について紹介したい。

そもそも劣後ローンとは?

劣後ローンとは、ほかの一般的な負債より支払い順位が劣るローンをいう。例えば、会社が倒産してしまった場合、会社倒産時に債権回収される順番があり、税金や従業員の給与などが優先的に支払われ、その後で劣後ローンによる負債分が金融機関に回収される。難しく言うと、租税債権や公の徴収金が優先的に債権者に支払われ、その後賃金債権、金銭債権といった順序で債権者に弁済されることとなる。

金融機関など債権者からすると、優先順位が低い債権の場合、「自分が回収する番になった時には既に回収可能な資産がない」あるいは「僅少な金額しか残っていない」ということがよくある。劣後ローンはこの順位が劣るローンであるため、会社に何かあった場合にはほぼ回収できないローンであると言って良いだろう。

資本性劣後ローンのメリット

このような性格の劣後ローンであるが、金融機関では審査上、一部金額を借入金(負債)ではなく資本(純資産)の一部として見なしてくれるというメリットがある。

資本性劣後ローンで資金調達した資金は、会社に何かあったときは回収可能性がほとんどないという点が株式と同様だ。よって、金融機関は、負債であるが負債ではなく資本として見なしてくれるのである。これが劣後ローンの前に「資本性」が付いて「資本性劣後ローン」と言われる所以である。

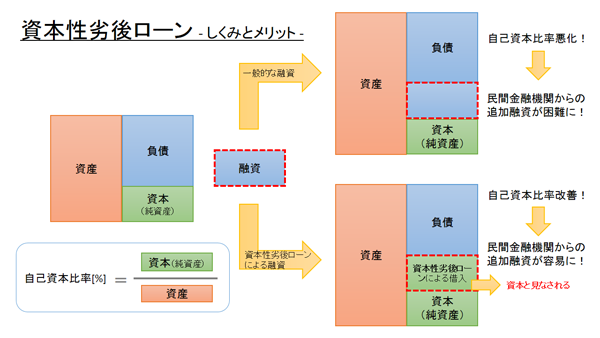

通常、財務諸表の上では、借入金は負債となり、負債が膨らむと民間金融機関は経営の安定性に問題があるとして追加融資が難しくなる。

民間金融機関が追加融資をおこなう際の審査で、企業の安定性を評価するための経営指標の一つとして、自己資本比率がある。

自己資本比率[%] = 資本(純資産) ÷ 資産(総資本)

自己資本比率とは、資産(総資本)のうちどれくらい自己資本(純資産)でまかなわれているか?逆に言うと、負債の比率がどれくらい少ないか?を示す指標である。

図のように、通常の融資を受けると自己資本比率は悪化し(自己資本比率が小さくなる)、銀行などの民間金融機関からの追加融資が難しくなる。

一方で、資本性劣後ローンで資金調達すると「資本(純資産)」となり、自己資本比率が悪化しないどころか、自己資本比率がむしろ改善するため、民間金融機関から追加融資も受けやすくなるのである。

冒頭の記事の場合、「公庫が(融資ではなく)出資をしているから、ウチは回収できるだろう」と銀行は考えるため、融資に踏み切りやすくなるのである。

資本性劣後ローンのデメリット

資本性劣後ローンのデメリットとしては、通常の融資による借入負債の利子よりも一般的に高い利率が設定されていることである。さらに、資本性劣後ローンは、融資する側から見るとリスクが高いため、返済期間も通常の貸付金に比べて長く設定される場合が多い。

また、負債を資本と「見なす」というだけで、本質的には財務状況そのものが改善されているわけではないので、十分検討した上で活用するようにしたい。

資本性劣後ローンまとめ

資本性劣後ローンは、利率が一般的に高いなどのデメリットもあるが、上手く使えば創業期であっても多額の融資を受けることが可能となり、キャッシュに余裕を持って事業を行うことができるため、有効に使いたい制度である。

資本性劣後ローンに興味がある場合は、まずは日本政策金融公庫の窓口へ。その際は事業計画書や税務申告書の提出を求められるので、税理士と相談しながら書類の作成をすることをお勧めする。また、折衝の際も同席してくれる場合があるので、よく相談しながら進めていくと良いだろう。

【参考】日本政策金融公庫の資本性劣後ローン

挑戦支援資本強化特例制度(資本性ローン)|日本政策金融公庫

資本性ローン(農林水産業向け)|日本政策金融公庫

(監修:渋谷税理士法人 中村剛士)

(編集:創業手帳編集部)

資金調達に精通した税理士/社労士/行政書士をご紹介します

下記フォームからご希望内容を入力の上、送信ボタンを押してご依頼・お問い合わせください。 ※紹介料は一切発生しません。