日本政策金融公庫の融資申し込みの流れを解説!必要な書類やポイントも紹介

日本政策金融公庫の融資申し込み方法をチェックしよう

日本政策金融公庫を利用すれば、創業時でも融資を受けることが可能です。創業や新規事業などの目的で融資を利用する前に、申し込み方法を確認しておくことをおすすめします。

この記事では、日本政策金融公庫の融資申し込みに必要な書類や手順、融資に成功するためのポイントなどを紹介します。

融資申し込みを十分に準備したい方は、ぜひ参考にしてください。

創業手帳では公的融資ご検討中の方のためにチェックポイントをまとめた「資金準備チェックシート」も無料配布しています。創業期でも安心な、お金の借り方を探している方、ぜひあわせてご活用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

日本政策金融公庫の融資申し込みに必要な書類

日本政策金融公庫の融資申し込みをするためには、いくつか書類を用意する必要があります。個人事業主と法人では必要書類がやや異なりますが、共通するものがほとんどです。

ここからは、個人事業主と法人でそれぞれ必要になる書類を紹介します。

共通して必要な書類

個人事業主・法人のいずれにも必要な書類は以下のとおりです。

| 借入申込書 | 日本政策金融公庫の支店窓口やHPから入手可能 |

|---|---|

| 運転免許証 | パスポートや健康保険証+クレジットカード・キャッシュカードでも代用可能 |

| 支払い明細書 | 住宅ローンやカーローンなどの借入れがある場合 |

| 不動産の賃貸借契約書 | 店舗・事務所を賃貸している場合 |

| 固定資産税の領収書・課税証明書 | ・持ち家に住んでいる場合 ・住宅ローン返済中なら返済予定表も準備する |

| 営業許可書・資格・免許 | 許認可や資格・免許が必須の業種に必要 |

| 投資する設備の見積書・工事請負契約書 | 設備資金を申し込む場合 |

| 創業計画書 | 事業を開始しておおむね1年以内の場合 |

| 企業概要書 | 事業開始1カ月以上経過している場合 |

| 各種税金の領収書・納税証明書 | 事業開始1カ月以上経過している場合 |

| 売上げの根拠を示す書類 | ・事業開始1カ月以上経過している場合 ・試算表や発注書・見積書・業務委託契約書など |

日本政策金融公庫に融資を申し込む際には、借入申込書や本人確認ができる書類(運転免許証・パスポートなど)、借入れの状況がわかる書類などが必要です。

業種によっては営業許可書や資格、免許が必要となるため、取得後に融資申し込みをすることになります。

また、状況に応じて、投資する設備の見積書・工事請負契約書、創業計画書や企業概要書などの書類が必要です。

個人事業主と法人でそれぞれ必要な書類法人の場合

ここからは、個人事業主と法人のそれぞれに必要な書類を紹介します。

| 預金通帳 | ・面談時に直近6カ月の原本を提示 ・通帳が複数ある場合、給与振り込みと家賃・公共料金などの支払い履歴、自己資金額が確認できるものを用意 |

|---|---|

| 水道光熱費等の支払いを証明できる書類 | ・直近3カ月分の領収書や通帳、クレジットカードの利用明細書 |

| 源泉徴収書または確定申告書・青色申告決算書(もしくは収支内訳書) | ・直近2年分 ・すでに事業開始済みで2年以上経過していない場合は1カ月分の確定申告書 |

個人事業主の場合には、直近6カ月分の預金通帳や直近3カ月分の水道光熱費等の支払いを証明できる書類が必要です。

会社勤めであった場合、直近2年分の源泉徴収票か確定申告書を準備してください。

すでに事業開始から1年以上経過している場合、直近2年分(2年未満なら1年分)の確定申告書や青色申告書、または収支内訳書が必要です。

法人の場合

| 預金通帳 | ・面談時に直近6カ月の原本を提示(法人と代表者個人の両方) ・通帳が複数ある場合、売上げの入金記録と支払い履歴が確認できるものを用意 |

|---|---|

| 履歴事項全部証明書(登記簿謄本) | ・法務局の窓口やオンラインで取得可能 ・3カ月以上経過したもためも登記内容に変更がなければ問題なし |

| 代表者の自宅の水道光熱費等の支払いを証明する書類 | ・直近3カ月分の領収書や通帳、クレジットカードの利用明細書 |

| 決算書一式 | ・損益計算書・貸借対照表・勘定科目内訳明細書など ・直近2年分(2期が終了していない場合は1期分のみ) |

法人であれば、直近6カ月分の預金通帳や履歴事項全部証明書、代表者自宅の水道光熱費等の支払いを証明する書類、決算書一式が必要です。

預金通帳は法人と個人代表者のそれぞれのものが必要で、複数ある場合は売上げの入金記録と支払い履歴を確認できるものを用意してください。

日本政策金融公庫の融資申し込みの手順

日本政策金融公庫の融資申し込みは、窓口やインターネットから可能です。ここで、融資申し込みの手順を紹介します。

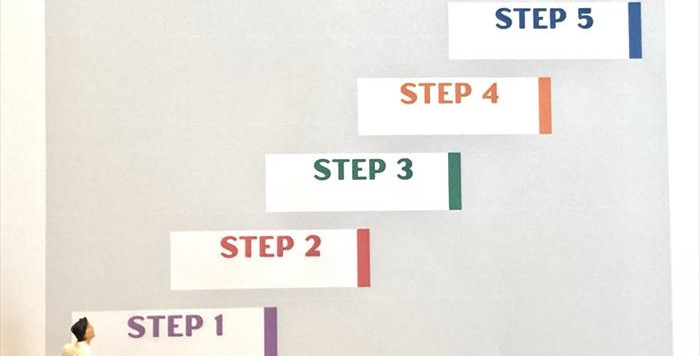

1.支店窓口の相談予約やインターネットから申し込む

創業地・創業予定地の近くにある日本政策金融公庫の支店窓口で融資申し込みをする場合、借入申請書に必要事項を記載して提出します。

まだ借入希望額が決まっていないのであれば、窓口で相談した上で申請できます。電話で相談予約をとり、窓口で相談をしてください。

インターネット申し込みであれば、日本政策金融公庫のホームページから24時間いつでも申請可能です。

申し込みページから利用者のメールアドレス登録を行い、届いたメールに記載したURLにアクセスしてフォームの入力・送信を行います。

URLへのアクセスは発行から24時間の期限があるため、早めに手続きを済ませてください。

2.必要書類を提出する

運転免許証や創業計画書などの必要書類を提出します。

窓口の場合、創業地・創業予定地の近くの支店に書類を提示します。インターネット申し込みではアップロードが必要となるため、電子データで書類を用意してください。

3.担当者と面談する

申し込みや必要書類の提出が完了すると、担当者と面談です。面談では、担当者が店舗や事業所予定地を訪問し、資金の使いや事業計画などについて話を聞かれます。

日程は電話連絡によって調整します。当日は事業計画に関する資料や資産・負債を確認できる書類などを用意してください。

面談は融資するかどうかの判断する上で重要な要素となるので、事業計画などをしっかり伝えることが大切です。

対面での面談が基本ですが、必要に応じてオンラインでの面談にも対応しています。

4.融資決定の通知を確認する

面談後に審査が行われ、2週間程度で融資の可否を問わず日本政策金融公庫の担当者から電話が来ます。

融資が認められた場合、電話連絡後に「ご融資のお知らせ」が郵送で届くため確認してください。

通知には借用証書が同封されているため、指名や入金先の口座情報などの必要事項を記載して返送します。

書類の記載内容に不備があると再提出が必要となるため、記載ミスや漏れに注意してください。

5.指定口座への入金を確認する

融資の契約手続きが完了すると指定した口座に借入金が入金されるため、借用証書に書かれた金額と一致するか確認してください。

多くの場合、入金のタイミングは返送した借用証書が日本政策金融公庫に到着してから3営業日以内です。

一定期間入金されなかったり、過不足があったりするなどのトラブルが発生した際は、日本政策金融公庫の担当者に問い合わせてください。

入金の目安は融資申し込みから約1カ月程度

日本政策金融公庫に融資申し込みをしてから入金されるまでの期間の目安は、1カ月程度です。ただし、実際の期間には個人差があります。

担当者との面談後には審査があるため、通常の所要日数は2週間程度です。しかし、融資条件などによっては審査期間が長引き、入金までの時間がかかることがあります。

特に、初めて申し込みする場合や創業融資の場合は、最長2カ月程かかるケースもあります。

融資申し込みから入金まで時間がかかることを理解し、計画的に申し込みを行うことが大切です。

日本政策金融公庫の融資審査が遅れる主な理由

日本政策金融公庫の融資審査に遅れが生じる理由は様々あります。主な理由は以下のとおりです。

提出書類に不備があった

融資審査では提出した書類の確認が行われます。書類に記入漏れや書き損じなどの不備があれば確認や再提出が生じ、審査期間が延長されます。

審査期間の延長を避けるためにも、必要書類がすべて揃っているかどうかや、記載ミスなどがないか確認してから融資申し込みを行ってください。

大型連休や融資申し込みが殺到する時期であるため

大型連休や融資申し込みが殺到する時期も審査期間が長くなる傾向があります。日本政策金融公庫は、土曜日・日曜日・祝日は休業です。

GWや年末年始などの連休が重なると休業期間も長くなり、審査期間にも影響ができます。

大型連休前に融資申し込みをする際は注意してください。

また、例年12月や3月は融資申し込みが多くなるため、審査に時間がかかってしまう傾向があります。

大規模な感染症が生じた場合や、社会経済が悪くなった場合にも、日本政策金融公庫への融資申し込みが殺到しやすくなります。

ビジネスモデルが複雑で慎重に審査をしている

ビジネスモデルが複雑であれば慎重な審査が求められ、融資判断に時間がかかってしまうことがあります。

過去に前例がないケースなど、複雑なビジネスモデルであれば、担当者は事業内容の確認と把握に時間がかかり、審査期間にも影響が出てしまうためです。

審査期間を短くするためには、明朗な事業内容を提示することが大切です。審査に必要な情報が足りていない、わかりにくい創業計画書にならないように注意してください。

現地調査が必要になった

立地の確認のために現地調査が必要になった場合、審査が長引くかもしれません。

店舗を持つ職種では、担当者が店舗に出向いて立地の確認を行うことがあります。

支点から近い場所にあれば面談当日に調査を行うことがありますが、支店から遠ければ調査は後日に行われます。

現地調査は必ず行われるものではありませんが、調査の実施により融資の判断に時間がかかることを理解しておいてください。

担保や保証人の確認に時間がかかっている

担保や保証人ありで融資申し込みをする場合、審査期間が延長されることがあります。

例えば、不動産を担保に申請した場合には、その物件の評価が必要です。

適切に評価するためには、不動産登記簿謄本や登録事項証明書などの書類から不動産の情報を把握しなければなりません。

確認や評価を行うための時間が発生するため、担保・保証人なしの融資よりも時間がかかります。

日本政策金融公庫の融資申し込みを成功させるためのポイント

日本政策金融公庫は創業時点で融資を受けられることが魅力ですが、審査に落ちてしまうケースがあります。

審査落ちを避けるためにも、以下のポイントを押さえて融資申し込みを行ってください。

希望額に合わせて十分な自己資金を確保する

日本政策金融公庫では、融資審査の項目として自己資金の確保を設けています。創業から間がなく事業実績がない人ほど、自己資金の重要度は高くなります。

自己資金がない状態で融資を受けることは困難なため、借入れの希望金額に合わせて自己資金を確保してください。

一般的に審査に通過しやすい融資希望額は、自己資金の3~4倍といわれています。

例えば1,000万円の融資を希望するなら、自己資金額は250~340万円程あることが理想です。

根拠や実現性のある事業計画書を作成する

日本政策金融公庫に提出する創業計画書・事業計画書は、根拠や実現性のある内容で作成することが大切です。事業に対する信用性がなければ、融資を認めてもらえません。

また、具体的な創業動機や代表の経歴、事業内容、内容や取引先との関係などを記載する必要があります。

さらに、将来性を示すために事業の見通しも必要です。

事業の見通しでは、客観的な市場データや収益のシミュレーションなど数値で根拠や実現性を伝え、説得力を高めることが求められます。

融資を受ける目的や資金用途などが明確な資金計画を立てる

日本政策金融公庫の融資審査では、明確な資金計画を示すことも大切です。

審査では返済能力の可否を判断しており、融資の目的や資金用途などを示し、さらに見積書や資金繰り表によって資金計画の裏付けをすることが求められます。

また、売上げや仕入れ、経費など、事業・経営に関する資金の流れを明確にして、説得力のある資金計画を立てることも意識してください。

返済能力があると判断され、審査に通過しやすくなります。

信用情報に傷を付けないように注意する

融資申し込みをする際は、信用情報に傷が付かないように注意してください。審査では、ローンやクレジットカードの借入れ状況や税金・公共料金の延滞なども確認されます。

代表者本人の信用情報に問題があれば、返済能力がないと判断され、融資を断られる可能性があります。

そのため、日頃から支払いの延滞・滞納はしないように管理してください。自分の信用情報はCIC、JICC、KSCなどの信用情報機関で情報開示してもらえます。

気になる方は事前に確認することをおすすめします。

自分の言葉で伝えられるように面談の準備をする

日本政策金融公庫での融資審査では面談が行われます。事前に面談の準備を十分に行うことも大切です。

面談では担当者の質問に対して、自分の言葉で事業についての説明を行います。

優れた創業計画書・事業計画書でも、自分の言葉で事業内容や将来性、融資を受けたい理由などを伝えられなければ、担当者から信用を得ることは困難です。

面談では、創業の理由や事業経験の有無、月間の売上げの見込みや事業が成功する根拠などについて質問されます。スムーズに受け答えできるように準備してください。

まとめ・日本政策金融公庫の融資申し込みで資金調達を成功させよう

日本政策金融公庫の融資を利用すれば、創業時点から運転資金や設備資金を調達することが可能です。

窓口やインターネットで申し込みを行い、面談と審査に通過できれば融資を受けられます。

融資を受ける際に、提出・提示が必要な書類は多くあるため、提出漏れに注意して準備をしてください。

また、融資を成功させるためにも、説得力のある書類作成や面談の準備、支払い管理を徹底しましょう。

創業手帳では、はじめて融資をご検討される方向けに融資の基本知識をまとめた「融資ガイド」を無料でお配りしています。狙うべき融資先やタイミング、審査通過のポイントなどをわかりやすく解説。ぜひあわせてご利用ください。

(編集:創業手帳編集部)

創業手帳別冊版「資金調達手帳」は資金調達の方法をはじめとし、キャッシュフロー改善のマル秘テクニックや創業計画書の書き方も充実。無料でお届けいたしますのでご活用ください。