初心者必見!「決算書の作り方」基礎知識を解説します

初めて決算書を作る起業家に向けて、基本知識を分かりやすく解説!

決算書は、会社の経営状態を把握するのに必要不可欠な書類です。決算書を読めるようになると、自社の経営状態はもちろん、取引先や競合他社の経営状況まで分かるようになります。そこで、経営を行う上で欠かせない決算書について、読み方から作り方まで徹底的に解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

決算書とは?

決算書とは、会社の一定期間の経営状態や財務状況を明らかにするために作成する書類のこと。決算書は法律によって計算書類や財務諸表などと呼び方が変わり、その内容も多少異なります。これらは株主や取引先、金融機関などに対し、収支や資産状況を報告することを目的として作られます。なお、上場の有無に関係なくすべての会社に作成の義務があり、会社法や税法によって最低でも年に一度は決算を行うことが定められています。

基本的に会計は1年間で区切り、額に応じて税務署に税金を払ったり、株主に対して配当金を支払わなければなりません。決算書は1年間の事業年度を終えた時点で作成しますが、決算書を読み解くと、会社がどのような方法でどれだけの利益を得たのかを把握することができ、それを元に次年度の事業計画を立てることができます。

決算書は、経営者が自社の経営状態を把握する際に役立つのはもちろん、同業他社の経営状況を判断する指針としても活用できる貴重な書類です。また、会社の経営状況を客観的に判断するための材料となるので、銀行などから融資を受ける時にも提出を求められることが多いということを覚えておきましょう。

決算書の中でも、以下の3つの書類は「財務三表」として重要視されています。

■貸借対照表

■損益計算書

■キャッシュ・フロー計算書

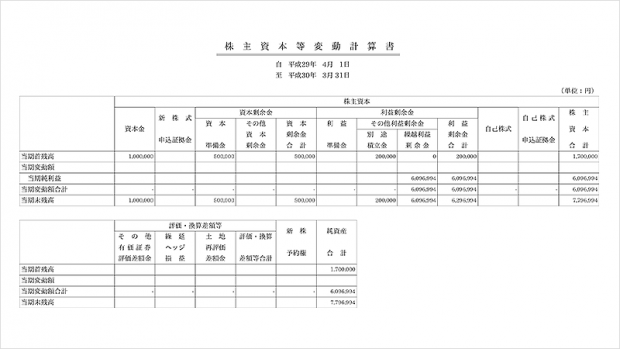

財務三表以外に「株主資本等変動計算書」と「個別注記表」についても覚えておきましょう。

株主資本等変動計算書は財務諸表のひとつで、貸借対照表の純資産の部を切り取り、当期の増加と減少とその変動理由を記載した報告書です。

個別注記表は、会社法で作成・保存が義務付けられている計算書類のひとつです。重要な会計方針や貸借対照表、損益計算書に関する注記など、これまで各計算書類に記載されていた注記をまとめて記載するものです。

決算書は、会社法や金融商品取引法、税法といった法律の目的の違いから、提出書類が異なってきます。創業手帳読者のような非上場企業の場合、決算書に必要な書類は以下の4点になります。

■貸借対照表

■損益計算書

■株主資本等変動計算書

■個別注記表

なお、非上場企業はキャッシュフロー計算書の作成義務はありません。より高度な経営管理をする場合は、プラスαでキャッシュ・フロー計算書などを作ることもあります。

決算書の読み方

ここからは、決算書を見ると何が分かるのかを具体的に解説していきます。「財務三表」と呼ばれる貸借対照表、損益計算書、キャッシュフロー計算書の3つについて、それぞれ詳しく見ていきましょう。

貸借対照表とは

貸借対照表は、企業がどれだけ財産を所有し、債務を負っているか、決算日の時点での財政状態を表す書類です。貸借対照表を読み解くことで、現金や建物などの財産に借入金などのマイナスの財産を含めた「資産」、いずれ返済しなければならない「負債」、そして総資産から負債を差し引いて残った返済義務のない「純資産」を知ることができます。

貸借対照表は大きく左右2つに分かれており、左側に資産、右側に負債と純資産を書き入れます。左右の数値は常に同額になり、会計用語の残高や差額を意味する「balance」から、「バランスシート(B/S)」とも呼ばれます。

貸借対照表から読み解く事業上の注意点

1.十分な自己資本があるか

出資金とこれまでの利益を合算した自己資本が十分にあるかどうかを見ます。創業初期は借入金が大きくなりがちですが、徐々に自己資本比率を高めて事業を安定させていきましょう。

2.売掛金は過大になっていないか

支払サイトが長い売上が多いと、資金繰りに負荷がかかってしまいます。また、売上の数カ月分もの売掛金が積み上がって売掛金残高が過大になっている場合などは、適切に回収できているかを確認しましょう。

3.棚卸資産(在庫商品)は適量か

小売業の場合潤沢に在庫を持つことは必要ですが、その一方で在庫が増えすぎると非効率の原因になってしまいます。売れる見込みのない不良在庫が積み上がっていないかどうかをまめにチェックしましょう。

4.貸借対照表上の現金と実際の現金の残高が一致しているか

決算書の読み方とは少し違いますが、数字のずれは決算作業を行う上で起こりやすいミスです。多少のずれでも放置せず、原因を追求して初期段階で辻褄を合わせましょう。仮払金が精算されずに残っている場合も注意が必要です。

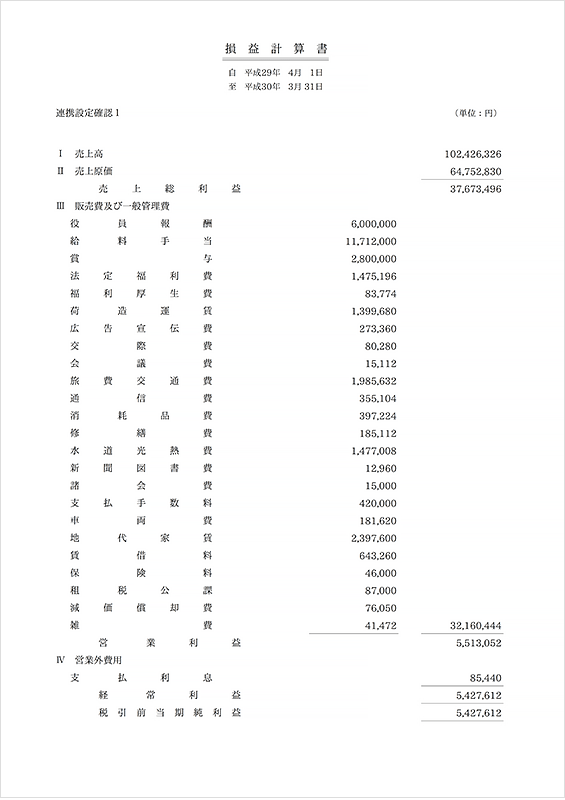

損益計算書とは

損益計算書は、企業がどの程度利益を上げて、その利益を得るためにどのぐらい経費を使ったかという会社の収益力を把握するための書類です。損益計算書には項目が多数あり、さらにいくつもの計算が必要となってきます。

日々の記帳を欠かさず行っていないと誤った損益計算書を作成してしまい、正しい収益力を把握できなくなります。そうならないためにも起業初期から会計ソフトを活用し、正確な数字を出しましょう。損益計算書はProfit and Loss Statementの略で、「P/L」とも呼ばれます。

損益計算書から読み解く事業上の注意点

1.当期純利益があるか

売上総利益(粗利)がプラスでも、最終的な利益(当期純利益)はマイナスで、結果的に赤字になってしまうケースがあります。損益計算書できちんと当期純利益を把握しておきましょう。

2.営業利益率は十分か

売上高に占める営業利益の割合=営業利益率が十分かどうかを見ます。営業利益率はどれだけ効率的に稼げているかを示す指標になるので、金額だけでなく割合をつかんで改善につなげます。

3.費用は適正か

無駄や非効率な支出が隠れていないかを確認します。特に固定費は売上に関わらず発生するものなので、過大にならないように注意する必要があります。

キャッシュフロー計算書とは

キャッシュフロー計算書は、企業の事業活動における現金の流れをまとめた書類です。実際の現金の出入りが明確に分かるので、会社にどのぐらい資金があるのかを把握することができ、株主や投資家にとっても重要な情報になります。

キャッシュフロー残高ゼロは事実上の倒産、いわゆる黒字倒産です。貸借対照表や損益計算書は黒字で一見儲かっているように見えるのに、回収や支払のタイミングによっては赤字になっているケースもあり、資金不足で倒産に追い込まれてしまう危険性もあります。キャッシュフロー計算書の作成が法令で義務付けられているのは上場企業のみとなりますが、自社の状況を客観的に理解するためにも、キャッシュフローをきちんと把握する方法は創業初期から作っておきましょう。

キャッシュフロー計算書では、資金の流れを「営業活動」「投資活動」「財務活動」の3つに分けて表します。

キャッシュフロー計算書から読み解く事業上の注意点

1.営業キャッシュフローがプラスになっているか

当期純利益がプラスでも、この項目のマイナスが続くと倒産しかねません。キャッシュフロー計算書で黒字倒産のリスクを見極めましょう。起業初期に黒字化するのは難しいことかもしれませんが、まずはキャッシュフロー計算書全体の残高が減り続けないように注意してみてください。

2.事業成長のための投資キャッシュフローがあるか

将来の利益につながる設備投資などに積極的であれば、維持成長が見込めます。

3.営業キャッシュフローの額が投資キャッシュフローより大きいか

本業で稼いだ額が投資額より大きければ、財務的な余裕がある状態です。より積極的な投資やいざという時に備えた対応力を身につけることができます。

なお、貸借対照表と損益計算書は、決算期に限らずその時点の試算表を作成することができ、試算表からキャッシュフロー計算書も作成できます。また、会計ソフトにはキャッシュフローがリアルタイムに把握できるレポート機能を備えているものもあります。専任の経理スタッフがいない起業直後や多忙な経営者は、会計ソフトを活用するのも良いでしょう。

決算書作成のために必要な書類3つ

ここからは、決算書を作成するために必要な書類について見ていきましょう。決算書作成時は、3種類の書類が必要になってきます。

01_総勘定元帳

すべての取引や経理処理を科目ごとに記載した元帳で、すべての会社で作成が義務づけられているものです。総勘定元帳には7年間の保管義務があることも覚えておきましょう。総勘定元帳は設立したばかりの会社でもかなりのボリュームになるため、手書きで用意するのは容易ではありません。会計ソフトを利用すると比較的簡単に作成できるのでお勧めです。なお、決算期にはこの総勘定元帳をもとにして貸借対照表や損益計算書などの決算書類が作成されます。

02_領収書綴り

経費の領収書などを日付順に綴じたもので、総勘定元帳と同様にすべての会社で作成が義務づけられています。7年間は保管しなくてはいけません。

03_勘定科目明細書

貸借対照表と損益計算書に記載されている勘定科目について、それぞれの収支の詳細を記載したものです。決算時にまとめて作成しようとすると膨大な時間がかかってしまうので、会計ソフトなどを利用して日々きちんと帳簿をつけておくと良いでしょう。科目明細書とも呼ばれ、確定申告書と併せて税務署に提出する書類でもあります。

弥生会計 Nextは、会計・経費・請求業務を誰でもかんたんに効率化、一元管理できる法人向けクラウド会計ソフトです。たとえば、日々の売上や支出の記録といった経理業務だけでなく、経費精算の申請・承認や、請求書の作成・管理、レシートなどの取引書類の保存まで、すべて完結できます。

決算書作成の流れと作り方

決算書を期限内にスムーズに作成できるように、ここからは決算書を作るにあたっての大まかな流れと作り方を解説していきます。

01_会計に関する資料を揃えて今年度の取引を記帳する

決算書を作成するためには、まず会計に関する資料を揃える必要があります。領収書や請求書を整理し、領収書綴りを作成しましょう。この時、オンラインバンキングの利用明細を用意したり、通帳のコピーも忘れずに取ってください。資料が揃ったら、当年分の記帳を済ませます。

02_決算整理仕訳を行う

決算書を作成する前に、事業年度内に行われた仕訳の確認や調整をする「決算整理仕訳」を行いましょう。決算整理仕訳とは、年度をまたぐお金を今期分と来期分に分ける仕訳のこと。入金や支払いが来期になっている取引や固定資産の減価償却費の計上などを確認し、帳簿の修正を行います。

03_データをもとに決算残高を確定する

データが揃ったら、固定資産の減価償却や期末棚卸、未払金や前払い金などの決算整理仕訳を記入していきます。その上で、各勘定科目ごとの残高が実際の残高と一致しているかを確認し、決算残高を確定しましょう。残高の確認作業は、不正を発見する重要な作業でもあります。

04_仕訳した各勘定科目を総勘定元帳に転記する

次に仕訳した各勘定科目を総勘定元帳に転記していきます。この時、数字を間違えてしまったり、転記漏れが発生するなど、ミスが起こりがちです。総勘定元帳は、損益計算書だけでなく貸借対照表をはじめとした他の決算書類の参考にもなる重要な帳簿なので、会計ソフトを使うなどして事前にミスを防ぐようにしましょう。

05_試算表を作成する

ミスがないかどうかを確認するために、試算表を作成します。試算表には、合計試算表、残高試算表、合計残高試算表の3種類があります。

06_決算書を作成する

試算表の借方と貸方の金額が一致したら、貸借対照表や損益計算書をはじめとした決算書を作成します。会計ソフトを使えば簡単に決算書まで作成できてしまいます。

各種税金の申告はどうする?

申告の必要がある税金は、主に法人税、消費税、法人事業税、法人住民税の4種類です。それぞれどのように申告すれば良いのか見ていきましょう。

01_申告書を作成する

法人税申告書で法人税と消費税を税務署に申告し、地方税申告書で法人事業税などを都道府県税事務所、法人住民税を各市町村へ申告します。法人の場合は、申告については基本的に税理士に依頼することになります。

02_申告書をもとに納税する

作成した決算書と法人税申告書をそれぞれの提出先に提出し、納税します。前述した通り、税金によって提出先が異なるので注意しましょう。申告書の提出期限と各税金の納付期限は、原則期末日から2カ月以内です。

03_提出書類を保存する

総勘定元帳などは、税務申告が終わっても保存が義務付けられています。保管義務のある書類を確認し、定められた期間はしっかり保存しておきましょう。

効率良く決算書を作成するには?

ここまで決算書の読み方や作り方を紹介してきましたが、効率良く決算書を作成するにはどのように進めれば良いのでしょうか。創業手帳がお勧めする、効率の良い決算書の作成パターンを紹介します。

① 日々の帳簿付けから決算書作成までは会計ソフトを利用する

会社の経営において決算業務は避けて通れないものだと分かっていても、起業したばかりの創業者はそこに費やす時間と人材がなかなか確保できず、ついつい後回しにしてしまいがちなのではないでしょうか。そんな創業者にお勧めしたいのが、使い勝手の良い会計ソフトの導入です。

日々発生する取引において、日付や金額、勘定科目などを1つずつ記録するのは大変な手間です。ところが会計ソフトを使えば、定期的に発生する取引の記帳を自動化するなど、大幅な時短が可能です。たとえば、起業したての方におすすめのクラウド会計ソフト「弥生会計 Next」では、画面の案内に従うだけで簡単に決算資料が作れるので、日々の帳簿付けから決算書作成まで会計ソフトに頼ってしまえば、決算以外のことにより時間を割くことができるでしょう。

なお、キャッシュフロー計算書や資金繰り表の作成など、より高度な経営管理には、デスクトップ版の「弥生会計」が適しています。やりたいことに合わせて選ぶと良いでしょう。

会計ソフトを使うと、決算書の作成がどれだけ楽になるのでしょうか。「弥生会計 Next」を例に見ていきましょう。

ラクラクPoint_01:明細ボックスを使って仕訳を作成

会計業務に慣れていない方でも、銀行口座や外部サービスと連携した取引データをAIが自動仕訳する「明細ボックス」機能を使えば仕訳入力がサクッと完了します。連携した銀行口座情報を取得し、入出金時に自動で仕訳されるため、面倒な帳簿付けの負担を軽減でき、入力ミスを防げます。悩みがちな勘定科目はAIが自動で推測して設定するため、会計知識がなくても仕訳を登録することができます。

ラクラクPoint_02:クラウドで入力を自動化

紙のレシートや金融機関の取引データ、オンライン請求書データやPOSレジシステムで入力したお店の売上データをクラウド経由で自動で取り込み、自動仕訳してくれます。紙の領収書やレシートを1枚ずつ手で入力するのは時間と手間がかかりますが、弥生会計 Nextならスマホやスキャナで読み取るだけ。文字を認識してデータに変換し、自動仕訳してくれます。また、弥生会計 Nextが連携している金融機関であれば、取引データを自動取得できます。あとは入力内容を確認するだけなので、記帳にかかる時間と手間が大幅に削減されます。

ラクラクPoint_03:決算書作成も見やすくキレイに

ステップに沿って進めるだけで、法人用決算書として、決算書表紙、貸借対照表、損益計算書などを作成、印刷できます。

記帳や経理の煩わしさから解放してくれて、決算書類もすぐに作成可能な「弥生会計 Next」。現在、最大2ヶ月無料キャンペーンを実施中なので、ひとまず試してみるというのも良いかもしれません。

② 申告などは税理士に依頼する

決算書作成までは前述のとおり会計ソフトでカバーできますが、法人税や消費税の申告となると税理士との連携が必要になってきます。そのため、日々の帳簿付けから決算書作成までは会計ソフト、そこから先やほかの会計的なアドバイスは税理士にお願いすると良いのではないでしょうか。会計ソフトは会計事務所と簡単にデータ連携ができるので、スムーズにやり取りすることが可能です。

まとめ

決算書は会社の健康状態を知るための重要な資料です。一度読み方を理解すれば、会社のどこに問題があるのか、どこを伸ばすべきなのかを把握することができます。また、決算書の読み方や作り方を知っていると、中間決算や月次決算などでもよりこまめに社内の状況を把握することができ、その時々に必要な知識によって臨機応変に対処できるようになるでしょう。決算期になって慌てるのではなく、日頃から少しずつ決算書に触れることをお勧めします。

決算書作成に役立つ「弥生会計 Next」では最大2か月無料で利用できるキャンペーンを開催中!

弥生ではお得なキャンペーンを開催中!

下記の弥生Webサイトで詳細をご覧ください。

(監修:

弥生株式会社)

(編集: 創業手帳編集部)