貧困層向け金融機関「マイクロファイナンス機関(MFI)」とは?ー国内外の動きについても解説

マイクロファイナンス機関(MFI)について海外でビジネスを行うプロが解説します

(2020/06/22更新)

みなさんは、世界的に銀行口座をもたない人のほうが多いことをご存じでしょうか。

彼らの多くは発展途上国の貧困層に属しており、そうした貧困層の所得増加を目指した金融機関にマイクロファイナンス機関(MFI)があります。

昨今話題の国連が掲げるSDGs(持続可能な開発目標)の一つに貧困撲滅が採択したこともあり、マイクロファイナンス機関の活動は改めて注目を集めています。

今回は、マイクロファイナンス機関の成功と成長の背景について、世界的に有名なグラミン銀行を例に私たちがそこから何を学べるかご紹介します。

無料の創業手帳冊子版では、創業時に役立つ金融機関の創業支援制度や販路拡大方法について掲載しています。ぜひ、ご活用ください。

北海道大学理学部卒、国際大学大学院国際開発学修了。株式会社ジャフコにてライフサイエンス投資、アジア投資先企業の日本市場進出支援に従事。韓国ソルトルックス社(Saltlux, Inc.)日本支社長として、OEM事業提携など日本市場開拓。クラウドクレジット株式会社にて、世界25カ国で金融機関を中心とした海外提携企業を開拓。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

マイクロファイナンス機関とは

マイクロファイナンス機関とは、銀行がサービスを提供できない貧困層向けに、短期・小口・無担保の事業用融資を金融教育や職業訓練と合わせて提供する金融機関です。

1970年代以降、貧困撲滅という社会的目標と金融サービスとしての経済性の両立をしながら、世界で利用者数を拡大しています。

Microfinance Barometer 2019によると、2018年の世界のMFIの合計融資残高は1,241億ドル、利用者は1億3990万人と推定されております。

利用者の内訳は80%が女性、65%が地方に居住しているという地方(農村)の女性が多いという属性も特徴的で、金融インフラへのアクセスの提供により、女性の地位向上に貢献したとの評価もされています。

2006年には、グラミン銀行と創設者のユヌス博士がノーベル平和賞を受賞したことで、同行の貸付方法である

- 五人組の連帯責任を取り入れた融資の仕組み(グループレンディング)

- 銀行職員が利用者が居住する地区の集会場に出向いた週次ミーティング(移動業務)

- 少額ずつの分割返済(定額返済)

という手法が広く一般にも知られるようになりました。

当初、マイクロファイナンス機関は小口融資(マイクロクレジット)の提供を主事業にしていましたが、業界の発展とともに、各機関で預金、保険、送金など、提供する金融サービスの幅を広げています。

また、グループレンディングは、後述するように借り手の利便性を高める過程で個人向けの貸付へと移行しており、まだまだ成長段階にある業界です。

グラミン銀行は何が優れているのか

マイクロファイナンス機関の代名詞ともいえるグラミン銀行ですが、何が優れているのでしょうか。

ひとつは、ユヌス博士のアイディアが、貧困層に金融サービスが届かない原因の本質をとらえて解決策を見出したことです。

既存の銀行は、融資返済の担保を土地や金融資産に求めたため、貧困層への貸付はリスクが高すぎると考えたところ、彼は貧困層がもつコミュニティの絆を担保資産と考え、連帯責任制を債務返済の仕組みに取り入れ、金融システムとして確立しました。

もう一つは、一貫した「たゆまないサービス改善」です。

1998年のバングラディシュでの大洪水により、厳格な返済スケジュールを維持できず、債務不履行となる債務者が急増し、銀行経営に影響を及ぼすことになりました。

そこで、グラミン銀行がとった対策は、安易に富裕層に顧客層を広げるのではなく、自分たちが提供してきたサービスの見直しでした。

返済スケジュールの柔軟化、五人組から個人への貸付に切り替え、定額貯蓄サービスや個人預金の自由な引き落としなど、利用者の利便性を高めるサービスを導入しました。

また、メンバー以外への預金サービスを始めるなど、事業モデルを変化させた結果、より多くの顧客をひきつけて危機を乗り越えました。

このGrameen IIとよばれる新しい体制が正式に始動した2002年半ばから2004年末までの間に、会員数は236万人から400万人まで増え、預金総額は1億4600万ドルから3億4500万ドルまで積み上がりました。

マイクロファイナンス機関は高金利か

マイクロファイナンス機関をめぐる議論においては、金利の高さが話題に上ることもしばしばあります。

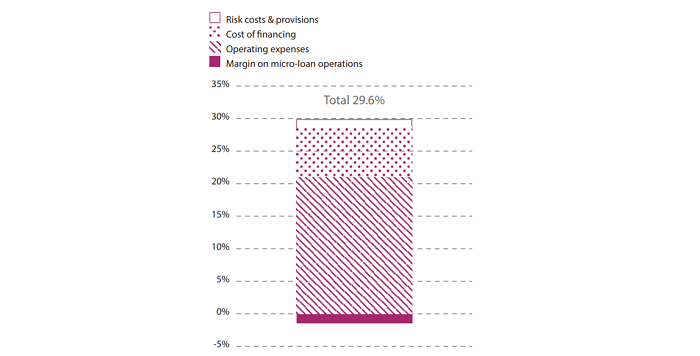

ルクセンブルグのLMDFというマイクロファイナンス専門投資機関によると、彼らのパートナーのマイクロファイナンス機関は平均して年利29.6%で融資をしています。

日本の上限金利が15%であることからすると驚異的な金利であり、業界として借り手から搾取しているのではないかと批判されることがあります。

しかし、借り手である発展途上国の貧困層は、銀行口座をもたない世帯です。

彼らは、資金を必要なときには家族、親類や友人、あるいは高利貸しなど、インフォーマルな金融サービスからしかお金を借りられない人たちです。

仮に、近隣の高利貸しから借金すると年利が数百%を超えることもあり、マイクロファイナンス機関の金利は十分に魅力的であり、また資金調達先の多様化というメリットもあります。

さらには、インフレ率が10%に達することもある発展途上国においては、金利負担感が先進国より少ないという経済環境の違いもあります。

また、貸し手であるマイクロファイナンス機関としては、地方の農村への定期訪問や、大量の回数の細かい取引など、融資額に対して費用がかさみがちな事情があります。

引用元:Why are interest rates in microfinance so high?(LMDF, 2015.09)

引用元:Why are interest rates in microfinance so high?(LMDF, 2015.09)

たとえば上記LMDFの例では、29.6%の貸出金利の内訳は、業務費用20.1%(Operating expenses)、貸付原資の調達費用7.5%(Cost of financing)、貸倒引当金2.5%(Risk costs & provisions)、損失 -0.5%(Margin on micro-loan operation)を占めています。

つまり、29.6%の金利では損失が0.5%出ている計算になり、暴利を得ているわけではないことがわかります。

このように、需要者と供給者の両者にとって「高金利」が合理的な環境下において、マイクロファイナンス機関は、貧困層の短期で小口の事業融資ニーズを満たしているのです。

マイクロファイナンス機関ー海外の動き

現在のいわゆるマイクロファイナンス機関は、1970年代からバングラディシュで現われてきました。グラミン銀行やBRACというマイクロファイナンス機関が有名です。

グラミン銀行とユヌス氏のノーベル平和賞の受賞と前後して、その驚異的な回収率が一般的に知られることになり、マイクロファイナンス機関は、金融インフラが脆弱な発展途上国を中心に、急速に産業として拡大しました。

しかし、各々のマイクロファイナンス機関が身勝手な「社会貢献」を掲げて金融リテラシーの低い弱者に無理な貸付を行った結果、2010年に入るとインド南部のAndhra Pradesh州では、多重債務者による自殺が社会問題になりました。

また、メキシコでは大手のCompartamos Bancoが株式上場を果たし、その営利追求する経営姿勢が批判を集めました。

産業としての進化と成熟

市場参加者の増加とともに、外部のチェックが働かない危険性と無責任な経営が受益者への悪影響があらわになったことを鑑みて、国際機関が中心となって、2012年に「マイクロファイナンス機関の社会貢献に関するガイドライン(Universal Standard for Social Performance Management/USSPM)」を作り、自主規制の体制が整うようになりました。

デジタル化の進行

マイクロファイナンス機関業界ではサービスのデジタル化も急速に進んでいます。

専用タブレットやモバイル端末を使って、支店の代わりに小売店を代理店としてサービスエリアを効率的に拡大するエージェンシー・バンキングが進んでおり、こうしたテクノロジーの導入により、小口融資、遠隔地への訪問のかかる費用の削減が試みられています。

サービス多様化

安定して所得を改善するために、職業訓練や農業技術を指導するなど、非金融分野のサービスと組み合わせた貧困脱却への取り組みが増えています。

また、アフリカの未電化地域では、太陽光パネルの割賦販売をマイクロファイナンス機関が手掛けていたり、「マイクロファイナンス」という名称を超えてサービスの多様化が進んでいます。

マイクロファイナンス機関ー日本の動き

日本ではどうかというと、金融サービスが隅々まで行き渡った我が国では、マイクロファイナンス機関は多くありません。

有名なところでは、2017年にグラミン日本が設立され、生活が苦しいシングルマザーやワーキングプアの人たちに、生活資金ではなく「起業や就労の準備のためのお金」を融資しています。

日本ではマイクロファイナンス機関自体よりも、海外マイクロファイナンス機関に資金を提供するスポンサーとしての取り組みが進んでいます。

大手企業では、2019年に大和証券がミャンマーでマイクロファイナンス事業への進出を表明し、2020年には第一生命保険がマイクロファイナンス機関への融資を発表しています。

また、ベンチャー企業の五常アンドカンパニーは、民間版世界銀行を目指して、各国のマイクロファイナンス機関に出資して持ち株会社としてグループを拡大しているほか、クラウドクレジットやネクストシフトといったクラウドファンディング企業も、それぞれ一般の個人から募った投資資金を海外のマイクロファイナンスに投融資しています。

マイクロファイナンスの事例から、起業家にとって何がいえるのか

私たちが、マイクロファイナンスとりわけグラミン銀行の事例から学べることについて、先に紹介したグラミン銀行を特徴づける重要な2点に絞って考えたいと思います。

1. 担保資産に着目

彼らは貧困層に金融サービスが届かない要因「担保資産」に着目し、コミュニティのつながりに債務返済の担保価値を見出し、貸付サービスを実現しました。

あなたの業界の慣習として除外されている潜在顧客層はありませんでしょうか。

なぜその層は顧客とみなされていないのか、理由を突き詰めて考えてみましょう。

2. サービスを顧客本位に改善

経営の危機にあたっても貧困層の所得向上という事業目的を固持したまま、サービスの内容は大胆に、グループレンディングから個人への貸付への移行や定期預金の開始など、顧客本意に改善することで乗り越えたことです。

まさにコロナ禍で変化を迫られている私たちへのヒントではないでしょうか。

あなたの会社のミッションと、お客様が必要としている価値の本質を届ける手段を変化・派生させることはできませんか。

グラミン銀行のユヌス博士がチッタゴンで貧困層向けの融資プロジェクトを始めたのは1976年、そして銀行設立は1983年、ノーベル賞の受賞は2006年。ソーシャル・ビジネスやSDGsという用語が普及する遥か前から事業を行っており、プロジェクト開始から現在までに実に40年以上経てなおグラミン銀行は健在です。

私たちも事業理念に忠実に、たゆまぬ改善で長く価値を提供できる事業を作り上げたいものです。

創業手帳の冊子版では、先輩起業家のインタビューなどをご紹介しています。事業運営を行う上で参考にしてみてください。

(編集:創業手帳編集部)