株式投資で得た利益は確定申告が必要?必要なケースや確定申告の書き方を解説

株式投資は原則確定申告が必要!

NISAなどを活用して投資を始める人も増えています。ただし、投資により得られた利益には税金がかかってくることも念頭に置いておかなくてはなりません。

税金がかかるということは、株式投資を行った際には原則確定申告が必要となります。

今回は、株式投資で確定申告が必要なケースや不要になるケースをご紹介します。

さらに、株式投資で確定申告を行う方法や手順なども解説しているので、気になる方はぜひ参考にしてください。

創業手帳ではわかりにくい確定申告について重要なポイントをまとめた「確定申告ガイド」を無料でお配りしています。確定申告について不安な方はぜひこちらもあわせてお読みください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

株式投資をしたら会社員でも確定申告は必要

株式投資で得た利益には税金が発生する場合もあるため、原則確定申告が必要となります。

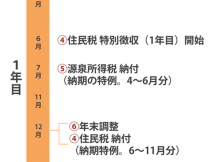

しかし、会社員が本業の場合、年末調整によって納税額が確定しているのにも関わらず、確定申告は本当に必要なのか疑問に感じる方も多いのが事実です。

会社員が株式投資を起こったとしても、基本的には確定申告が必要です。

これは年末調整では給与所得分の計算しかしておらず、株式投資による譲渡益は年末調整の対象外だからです。

勤めている会社で年末調整が行われたとしても、会社員は確定申告を行うようにしてください。

株式投資で確定申告が必要なケース

株式投資で確定申告が必要となるケースは、以下の条件に当てはまる場合です。

-

- 1年間株式投資で利益が出ている

- 一般口座または源泉徴収なしの特定口座を利用している

株式投資で損失を出している場合には原則確定申告は不要です。また、会社員で株式投資の利益が年間20万円以下など、条件を満たしている場合にも不要となります。

株式投資で確定申告をしたほうがよいケース

確定申告が必要なケースに該当していないものの、確定申告をしたほうがよいケースもあります。

具体的にどのようなケースだと確定申告をしたほうがよいのか、チェックしてみてください。

別口座と損益通算する場合

別口座と合わせて損益通算をする場合、確定申告を行ったほうが良いです。

例えばAの口座では5万円マイナスになってしまったものの、Bの口座ではプラス10万円の利益が出たとします。

この状態で確定申告を行わなかった場合、利益が出た10万円分に税金が課せられてしまいます。

しかし、Aの口座とBの口座で損益通算を行えば、税金が課せられるのは5万円までです。

損益通算は確定申告によって行えるものなので、別口座と損益通算したい場合は確定申告を実施してください。

損失分を来年以降に繰り越したい場合

株式投資を行っていて損失しか出ていない場合、確定申告を行うことで来年以降に損失分を繰り越すことができます。

例えば今年はマイナス5万円で、次の年はプラス5万円の利益が出た場合、確定申告を行ったことで前年のマイナス5万円が繰り越され、5万円分の税金がかからないことになります。

損失の繰り越しは3年間までとしているため、損失が出てしまった際には節税のために来年以降へ繰り越すようにしてください。

配当金で「総合課税」を選択した場合

配当金で総合課税を選んだ場合、税金の支払いを抑えられる可能性があります。

総合課税とは、給与所得や不動産収入などすべての所得を合算し、総所得金額に対する税金を計算して納める方法です。

総合課税でまとめると税率が低くなる場合は、総合課税を選択すると良いでしょう。

ただし、総合課税を選択できるのはあくまで配当金のみで、株式投資による利益は給与所得などと合算できません。

また、総合課税はすべて自分が確定申告を行うことになるため、会社に所得の内容が明らかになってしまう可能性があります。

年間所得が38万円以下の場合

年間所得が38万円以下の人は、所得税がかかりません。そのため、源泉徴収をされていた税金は基本的に戻ってきます。

38万円は所得税における基礎控除の金額です。住民税は自治体の金額によって異なるものの、おおむね35万円を超えていなければ非課税となります。

配当所得を含めた課税所得が695万円未満の場合

配当所得を含め実効税率が20.315%に比べて低くなれば、総合課税で確定申告したほうが有利です。

日本では累進課税制度を取り入れており、所得金額によって5~45%の税率がかかってきます。

配当所得がある場合、配当控除によって実効税率が20.315%より下がると、納めすぎた税金が戻ってくる可能性もあります。

より具体的に示すと、配当所得も含めた課税所得額が695万円未満の場合は、確定申告をしたほうが良いです。

株式投資で確定申告をしなくてもよいケース

株式投資を行った場合、原則確定申告が必要となりますが、場合によっては確定申告をしなくてもよいケースもあります。

どのようなケースだと確定申告をしなくてもよいのか、解説していきます。

特定口座(源泉徴収あり)を使用している

特定口座とは、一般口座と同じく投資商品を保有する目的で利用する口座です。特定口座だと証券会社が代わりに譲渡損益を計算し、年間取引報告書を作成してくれます。

特定口座にも「源泉徴収あり」と「源泉徴収なし」がありますが、このうち源泉徴収ありを選択すると、証券会社が代わりに源泉徴収を行い納付してくれるので、確定申告は不要です。

ただし、特定口座(源泉徴収あり)を選んだ場合でも、損益通算・繰越控除が必要な場合は確定申告を行う必要があります。

NISA口座を使用している

株式投資をNISA口座で行っていた場合、原則確定申告は不要となります。なぜなら、NISA口座は譲渡益と配当金がそれぞれ非課税となるためです。

決められた範囲内で金融商品の売買を行い、そこで得られた利益に関しては非課税として扱われます。

投資利益が20万円未満である

株式投資で得た利益が20万円未満なら、原則確定申告は不要です。

ただし、配当による利益が20万円を超えており、なおかつ配当金の受け取り方式を株式数比例配分方式ではないものを選択していると、配当所得が課税対象となるため、配当控除を受けるために確定申告が必要となります。

上場株式の配当も非課税にしたい場合は、配当金の受け取り方式を株式数比例配分方式に設定してください。

株式投資に課せられる税金の種類

株式投資では主に利益が出た際に税金が発生します。株式投資で利益が発生するのは、株式を売却した際の売却益と配当金です。

それぞれどれくらいの税金が発生するのか、事前に確認してみてください。

譲渡益課税

株式投資では保有していた株式を売却することで得られる利益(キャピタルゲイン)に対し、税金が課せられます。譲渡益課税の税率は20.315%です。

株式を売却したことで得た利益で、特定口座(源泉徴収あり)以外の口座を使用している場合は確定申告を行う必要があります。

ただし、2,000万円以下の給与所得者で1カ所から給与支払いを受けており、源泉徴収・年末調整が行われている場合、給与・退職所得以外の所得が合計20万円以下であれば確定申告は不要です。

配当課税

株式を保有していることで得られる利子や配当金にも税金が発生します。税率は上場株式だと20.315%、一般株式(非上場)の場合は20.42%です。

配当課税は配当金が支払われる前に源泉徴収を行う形式になるため、原則確定申告を行う必要はありません。

ただし、上記でも紹介したように総合課税を選択している場合は確定申告が必要となります。

株式投資の確定申告を行う方法

株式投資で確定申告を行う場合、以下3つの方法が活用できます。

確定申告ソフトやアプリの活用

株式投資の確定申告は、確定申告用のソフトやアプリを活用することで簡単に申告書を作成できるようになります。

ソフトやアプリには確定申告書の様式に合わせて入力する事項が設けられているため、その事項に沿って必要な情報を入力していけば申告書を作成できます。

特に確定申告が初めてという方は、ソフトやアプリを活用したほうが作成もしやすくなるでしょう。

国税庁「確定申告書等作成コーナー」の活用

国税庁のホームページには、「確定申告書等作成コーナー」があります。国が提供するツールなので安心して利用することが可能です。

画面の指示に従いつつ、情報を入力していけば完成となります。納税額が自動的に計算され、すぐにどれくらいの税金を納めないといけないかがわかるのもメリットです。

確定申告書等作成コーナーで確定申告書が完成したら、そのまま印刷して税務署へ提出するか、もしくは利用者識別番号を事前に取得していればe-Taxから送信できます。

手書きでの作成

確定申告書を入手し、直接手書きで作成することも可能です。確定申告書は各地域を管轄する税務署に設置されています。もしくは郵送での取り寄せもできます。

PCやスマホでの入力が苦手な人は、手書きで作成するのもおすすめです。ただし、書き間違いや計算ミスをしないように気を付けてください。

なお、手書きなら税務署に申告書を持ち込んで、税務署員に相談しながら作成することも可能です。

株式投資の確定申告を行う手順

株式投資で利益が出た場合も、通常の確定申告と作成の流れはほとんど変わりません。ここで、株式投資に特化して確定申告を行う方法についてご紹介します。

1.確定申告に必要な書類を揃える

まずは確定申告を行うのに必要な書類を準備します。

-

- 確定申告書

- 給与所得の源泉徴収票(会社員の場合)

- 特定口座年間取引報告書(特定口座の場合)

- 株式取引の詳細が分かる書類(一般口座の場合)

- 個人番号・本人確認書類

- 各種控除を証明するのに必要な書類

- 還付金を受け取るための金融機関の口座情報

特定口座年間取引報告書は証券会社が作成する書類で、年間損益が記録されています。

1月頃に郵送されますが、電子版のみの発行もあるため郵送されない場合は証券会社のホームページからマイページへ移行し、確認してみましょう。

一般口座の場合は自身で取引の売買損益を計算しなくてはなりません。証券会社から送付される取引報告などを確認し、1銘柄ごとに取引損益を算出してください。

2.確定申告書に必要事項を記入する

必要書類を準備できたら、次に確定申告書を作成します。株式投資で記入が必要になる書類は以下のとおりです。

-

- 株式等に係る譲渡所得等の金額の計算証明書

- 申告書B・第一表

- 申告書B・第二表

- 第三表

株式等に係る譲渡所得等の金額の計算明細書

証券会社から送られてきた年間取引明細書を元に、株式等に係る譲渡所得等の金額の計算明細書を作成します。

書類は1面と2面に分かれていますが、2面で計算した内容を1面に記入することになるため、最初に2面から書き始めます。

株式による収入と費用の合計金額を記載し、1面にある「上場株式等」の項目に譲渡所得金額を記載してください。

申告書B・第一表

確定申告書Bの第一表では、まず申告の種類の項目にある「分離」を丸で囲みます。青色申告の場合は「青色」にも丸をつけてください。

次に収入や所得金額、所得から差し引かれる金額を記入していきます。職場で源泉徴収票をもらっている方は、源泉徴収票に記載された内容を元に転記してください。

申告書B・第二表

第一表が作成できたら、次に第二表を作成します。第二表では所得の内訳や社会保険料控除などを記載していきます。

また、生計が一緒の配偶者や親族がいる場合、配偶者や親族に関する情報も記入しましょう。住民税の支払い方法を記載する箇所も、見逃さないように注意してください。

第三表

第三表は、分離課税の対象になる所得がある場合に作成します。株式等に係る譲渡所得等の金額の計算明細書から転記していきます。

第三表に記入するのは、収入金額・所得金額・税金の計算です。損益通算を受けたい場合は、株式等に係る譲渡所得等の金額の計算明細書も添付してください。

第三表の作成によって求められた分離課税の税額は、第一表に転記します。第一表で復興税が加わり、源泉徴収税額を差し引くことで納付税額がわかります。

3.確定申告書や添付書類を期限内に提出する

確定申告書や添付書類の準備がすべて完了したら、期限内までに税務署へ提出します。

提出方法は窓口に直接持って行くだけでなく、郵送での提出やe-Taxを利用しても提出することが可能です。

ただし、提出期限はそれぞれの方法で若干異なるので注意してください。

-

- 窓口へ提出:3月15日17時まで(時間外収受箱は翌朝回収時まで)

- 郵送で提出:3月15日消印

- e-Taxを活用して提出:3月15日24時まで

まとめ・株式投資で確定申告が必要かどうか事前に確認することが大切!

今回は、株式投資で確定申告が必要かどうか、必要なケースやしなくてもよいケース、確定申告の手順などをご紹介してきました。

株式投資を行うと原則確定申告が必要になりますが、不要となるケースもあります。

また、不要なケースだったとしても確定申告を行ったほうがよいケースもあるため、確定申告を行うべきか早めに判断し、必要な場合は準備を進めておくことが大切です。

創業手帳(冊子版)では、確定申告に関するノウハウや節税のアドバイスなどを詳しくご紹介しています。

創業者・経営者はもちろん、個人事業主やフリーランスの方にも役立つ情報が揃っているので、ぜひお役立てください。

(編集:創業手帳編集部)