赤字でも確定申告は必要なのか?やるべき理由を徹底解説!

盲点になりがち!無申告が及ぼす3つの影響

個人事業主が赤字になった場合、ルール上(※)確定申告は不要ですが、申告しないと「大きく損をする」ケースもあるのをご存じでしたか?

※事業所得が年間48万円以下の場合、副業であれば所得が年間20万円以下の場合、申告不要とされている。

そこで今回は、赤字でも確定申告した方が良い理由について、確定申告のそもそもの意義までさかのぼって解説していきます。

この記事の目次

確定申告のルール

そもそも所得税の確定申告は、課税される所得(収入−必要経費−控除)とそれにかかる税金の額を計算し、税金を支払うための手続きです。所得税の確定申告は、1月1日から12月31日の1年間が対象期間となります。逆に、所得があるのに申告せずにいると、本来の税額に「無申告加算税」や「延滞税」といったペナルティが課されてしまいます。

では、所得がない(収入-経費がマイナス)、または所得があっても控除額未満の場合にはどうでしょうか。「税金を支払う」という目的だけに着目すると、原則「確定申告しなくてもいい」ということになります。ところが、実は確定申告は税金の支払い以外にも重要な役割を担っており、無申告の場合、意外なところでつまずく要因にもなります。

どういうことでしょうか。

改めて「確定申告」とは、①個人の所得/それにかかる税金を「確定」させ、②税務署など関係機関に「申告」する作業です。かみ砕いていうと「自分が何者で、どうやって生計をたて、所得がいくらなのかを公の機関に説明」しているわけです。これをしないということは、個人事業主の場合「自分が何者かを公式に説明する手段を持たない」ということになるのです。

無申告が及ぼす3つの影響

上記の前提を踏まえたうえで、赤字または所得が控除額未満の場合の確定申告について、確定申告しないとダメージを受ける場合があるケースを紹介します。

①各種ローンを組めなくなる

住宅ローンなど各種ローンを組むには、大抵の場合「所得の証明」が必要になりますよね。個人事業主の場合、その証明書類として数年分の確定申告書類を求められるケースが多いです。確定申告をしなかった場合、その年の所得を証明できないことになり、ローンを組むのが難しくなることがあります。

事業の融資を受けたい場合にも、無申告の年があると同様の理由から、融資を断られる要因になります。「今は大丈夫」と思っていても、2年後、3年後にダメージがやってくる場合がありますので、ビジネス・私生活の両面で、先を見据えた判断をすることが大切です。

②国民健康保険料の算定で不利になる

個人事業主でしたら、国民健康保険に加入して保険料を支払っているかと思います。その保険料は所得を基に決められ、無収入・低収入の場合は、保険料の軽減措置を受けられる場合があります。

ところが確定申告をしていないと「無申告」扱いとなり、所得証明書を発行してもらえません。無収入・低収入であることを証明する手段がなくなるため、軽減措置が受けられなくなるほか、さまざまな面で不利になります。そのほか、所得証明書が発行できないことによるダメージはさまざまな分野に及びますので、注意しましょう。

③非課税証明書が発行できない

非課税証明書とは、所得や所得控除などの状況によって、住民税が課せられていないことを証明するための書類です。無申告の場合はもちろん、非課税証明書の発行ができません。非課税証明書は児童手当の申請などにも使用する書類で、無申告はお子さんにも影響を与えてしまいかねません。

なお、確定申告では税務署に所得税の申告を行うと、データ連携により住民税の申告も同時に行える、という仕組みになっています。所得税がゼロの場合は、所得税の申告をせず、住民税のみ申告を行うという方法もありますので、ご自身の状況をシミュレートして最適な判断をするようにしてください。

申告方法は「青色申告」の方がメリットが大きい

個人事業主が確定申告をする場合、方法は青色/白色の二つがありますが、条件を満たす項目があれば圧倒的に青色申告をおすすめします。※

※確定申告を青色申告でする場合は、原則として開業日から2か月以内に青色申告承認申請書を提出する必要があります。またこれまで白色申告していた方は、確定申告を行う年の3月15日までに青色申告承認申請書を提出すれば、その年の所得分から青色申告にすることができます。

メリット①:控除額が大きい

所得税の場合、青色/白色ともに、2020年分の確定申告からは基礎控除として48万円が適用されます。青色申告の場合はさらに、条件を満たすことで最大65万円の特別控除を受けられます。

例えば、年間の所得が100万円、税率を5%として、青色/白色それぞれの税額を比較してみましょう。

| 申告方法 | 計算 |

|---|---|

| 青色申告 ※65万円控除の場合 |

(100万円−基礎控除48万円−特別控除65万円)×5% =0円 |

| 白色申告 | (100万円−基礎控除48万円)×5% =2.6万円 |

特別控除により、青色申告では税額が0円になりました。

なお、青色申告で特別控除を受けるための条件は下記の通りです。

| 65万円控除の場合 | 10万円控除の場合 |

|---|---|

| ・複式簿記による記帳をする ・貸借対照表(B/S)と損益計算書(P/L)を作成する ・確定申告期日 3月15日までに青色申告で確定申告をする ・e-Taxによる申告または電子帳簿保存を行う(行わない場合、特別控除は55万円に減少) |

・単式簿記による記帳をする ・損益計算書(P/L)を作成する ・確定申告期日 3月15日までに青色申告で確定申告をする |

メリット②:赤字を繰り越せる

青色申告では、年間で損失が発生した場合に確定申告をすることで、その年の赤字額を翌年以降、最大3年間繰り越すことができます。

「赤字を繰り越せる」とは、仮に翌年利益が出た場合、その利益を赤字分で相殺できるということです。これによって、翌年分の税金を安くすることができます。

例えば、前年分が130万円の赤字、今年分が190万円の黒字だったとしましょう。

前年分を「130万円の赤字」で確定申告し、その赤字を翌年度に繰り越すことで、今年分は「190万円-130万円=60万円の黒字」と見なされます。それぞれ税率は5%なので、「190万円×5%−60万円×5%=6.5万円」税金を安くできる計算です。この分を事業投資に回せることを考えると、大きな恩恵です。

青色申告をするなら、確定申告ソフトが便利

申告を行う場合、日々の事業でのやりとりを記録した「帳簿」をもとに必要書類を作成していきます。日々の活動記録は多岐にわたり、手書きやエクセル入力では大変な手間。そのため申告ソフトが便利です。

複雑な記帳をサクサクできる

面倒な日々の記帳。青色申告は節税メリットが大きい一方で、白色申告よりも仕訳が複雑になります。

上述の通り、青色申告には「青色申告特別控除」という最大65万円の控除枠がありますが、これを活用するには複式簿記での記帳など、いくつかの条件を満たす必要があります。確定申告ソフトを使えば、簿記などの専門知識の少ない方でも比較的簡単に帳簿付けを行うことができます。

経営状況をタイムリーに把握できる

確定申告ソフトを使えば、記帳情報から経営状況のレポートを簡単に作ることができるため、「いつ、どのくらい利益が出ているのか」をすぐ把握できます。経営の意思決定をスピーディーにできるのはもちろん、確定申告の場合なら、申告が必要なのか?節税対策はどうするか?などを早め早めに考えることができるため、直前になって慌てるリスクを下げることができます。

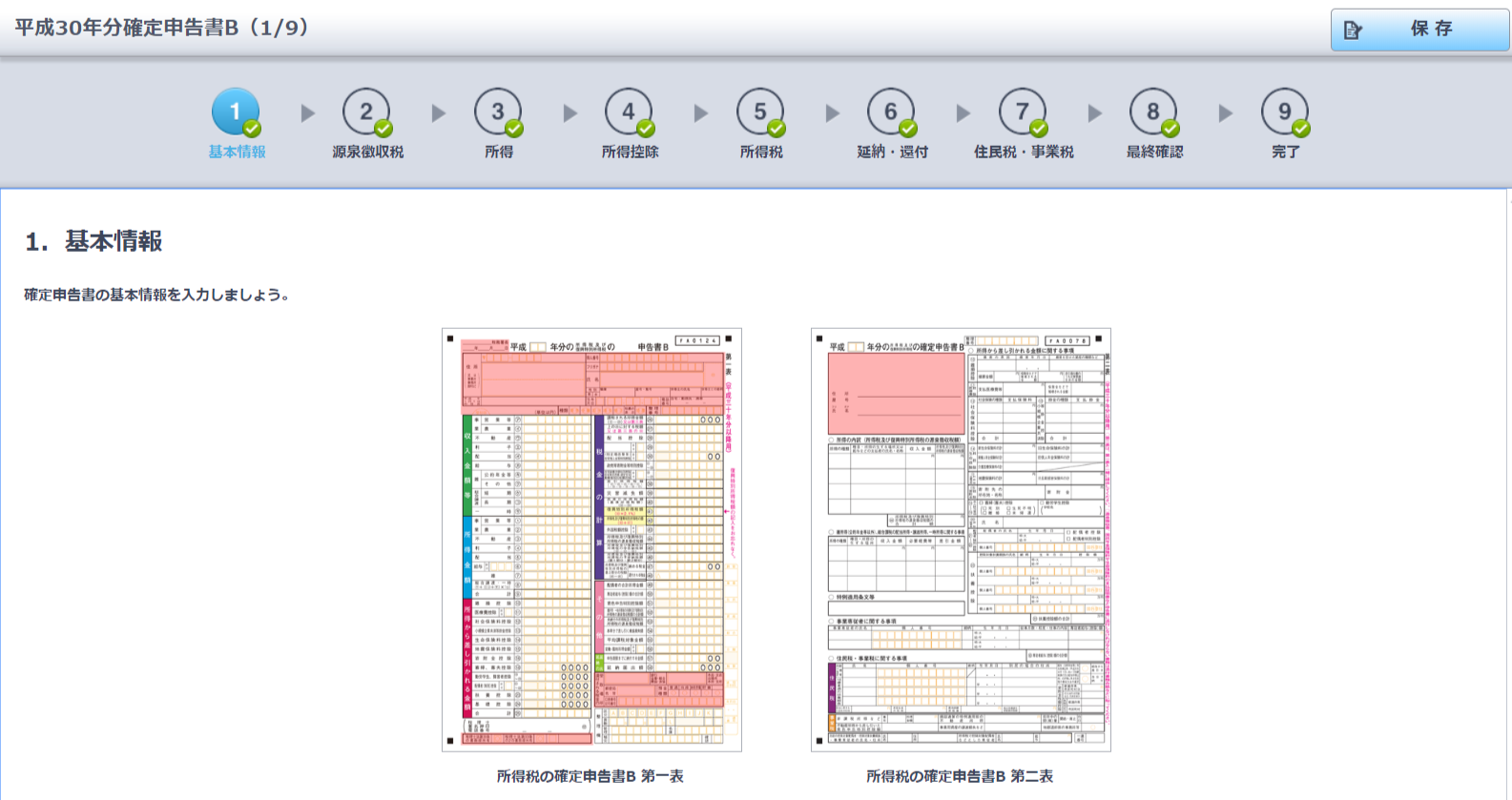

面倒な申告書類をラクラク作成

青色申告の場合、確定申告書Bをはじめ、申告のためだけにいくつもの書類を揃える必要があります。経営に専念したいなか、これは大きな時間ロス。

申告ソフトを使えば、普段の記帳データをもとに書類作成ができ、時間や手間を最小限に抑えられます。

申告ソフトでの書類作成画面

確定申告だからといって時間は待ってくれません。事務処理の時間はなるべく減らして、経営に専念しやすい環境を整えましょう。

2人に1人が使っている

「やよいの青色申告 オンライン」がおすすめ

数ある確定申告ソフトの中で、創業手帳編集部がおすすめしたいのが、クラウド申告ソフトシェアNo.1の「やよいの青色申告 オンライン」です。

おすすめ理由①:初めてでも使いやすい画面

「やよいの青色申告 オンライン」がおすすめの理由、それはお客さま目線にたった圧倒的な使いやすさにあります。

簿記、会計知識のない方でも使いやすい設計になっており、はじめて申告ソフトを使う方でも抵抗感なく始められます。

また2020年分以降の確定申告で、青色申告特別控除を65万円にするために必要なe-Taxによる申告(電子申告)も、かんたんに行えます。

おすすめ理由②:業界最大級のサポート体制

「この操作はどうやるんだろう?」「ここの仕訳方法がわからない!」使用中のそんな疑問も安心です。

サポート付きプランなら、業界最大規模のカスタマーセンターで業務に精通した専門スタッフがお客様のお困りごとにしっかりと応えてくれます。

おすすめ理由③:「スマート取引取込」で入力いらず

クレジットカードや銀行口座、POSレジなどと連携して、取引データを自動で取得・仕訳を行ってくれる「スマート取引取込」。明細や通帳から転記する手間が省けて、記帳の手間を圧倒的に削減できます。

また「白色申告で十分」という方には、白色申告用の記帳や書類作成が無料でできる「やよいの白色申告 オンライン」がおすすめです。詳しくはこちらをご覧ください。

やよいの青色申告 オンライン>>

やよいの白色申告 オンライン>>

初年度無償キャンペーンを提供中!

これから「やよいの青色申告 オンライン」を使用したい!という方に嬉しいお知らせ。

現在、「やよいの青色申告 オンライン」(セルフプラン)が通常8,800円(税抜)/年のところ、初年度0円になる特典を提供中です!

まずは使い心地を試してみたいという方、下記ボタンから詳細をご確認ください。

※「やよいの青色申告 オンライン」紹介ページに遷移します

「新型コロナウイルスに関する、中小企業・個人事業主を対象とした行政等の支援情報」特設ページのご紹介

弥生株式会社では、新型コロナウイルス感染拡大による経済対策として行政等が実施している各情報を、まとめて弥生Webサイト上に公開しています。

「相談窓口」、「支援の全体像」、「中小企業や個人事業主を対象とした代表的な支援策」、「弥生株式会社からの情報提供」の 4 項目に加えて、「弥生製品を使ってテレワークする方法まとめ」についてもわかりやすく紹介。

是非ご確認ください!

(編集:創業手帳編集部)