ビジネスローン審査落ちした際の対処法は?4つの資金調達方法を比較

資金調達スピードが早く手数料が安いため、ファクタリングがおすすめ!

会社経営では、売上減少や予期せぬ出費で資金繰りが悪化してしまう恐れがあります。 資金繰りを改善するためにビジネスローンに申し込んだにも関わらず、審査に落ちてしまうと慌ててしまうことでしょう。しかし、ビジネスローン以外の方法で資金調達することができるためご安心ください。

今回はビジネスローンで審査落ちした際の対処法をご紹介します。ぜひ、自社に合った方法で資金調達してみてください。

早急に資金調達したい方は、最短2時間で売掛債権を現金化できるファクタリング会社「ビートレーディング社」にご相談することをおすすめします。最低2%の手数料で売掛債権を現金化できます。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

ビジネスローン審査落ちの原因

ビジネスローンの審査に落ちると「何が原因でお金を借りられないのだろう…」と落ち込んでしまい慌ててしまいがちです。ビジネスローン審査落ちの原因を理解して冷静さを取り戻せば、何を改善すべきか、代替策には何があるのかを検討できるようになります。そのため、主な原因を理解しておきましょう。

金融事故を起こしたことがある

過去、金融事故を起こしたことがある場合は新たに融資を受けることはできません。なぜなら、借金完済日から5年程度は信用情報機関(CIC、JICC、JBAなど)に、次のような金融事故歴が記録されてしまうためです。

- 長期に渡り、借金返済を延滞したことがある

- 自己破産や任意整理など債務整理を行った

- 住宅ローンの返済を延滞した

- 携帯電話料金未払いの状態である

- クレジットカード利用料金が銀行口座から引き落とせなかったことがある

そのため、お金を借りるときは無理のない返済計画を立てて金融事故を防ぎましょう。

赤字決算が続いている

ビジネスローンを借りる場合には、直近の決算書の提出が求められるため赤字決算を隠すことはできません。

ただし、赤字決算の理由により融資の通過率が変わります。

事業拡大を見据えて先行投資をした結果、赤字になってしまったケースは、返済能力があるとみなされやすいです。一方で、業績不振が続いて債務超過に陥っている場合は返済能力がないとみなされて融資が断られてしまいます。

そのため、固定費や変動費を削減してコストを見直し、債務超過に陥らないように気をつけましょう。

事業計画書の内容が不十分

ビジネスローンの申し込み時には、事業計画書の提出が求められます。

事業計画書の内容が不十分で、どのように事業拡大をさせていくのか具体性、根拠が乏しいと金融機関から「この企業にお金を貸しても返ってくる」と信頼されることはありません。借入返済の計画が現実的ではないと判断されてしまい融資を断られてしまいます。そのため、事業計画書は中小企業診断士や税理士など専門家の方と一緒に作成するようにしましょう。

既に多額の借り入れをしている

既に他社から融資を受けている場合は、返済能力がないと見なされて断られてしまいます。なぜなら、複数社の融資を受けている人は返済能力を超えているケースが多いためです。

借入件数は申込者の返済能力を見極める判断材料の一つであるため、複数社から融資を受けている場合は融資が断られてしまいます。

金融機関は信用情報機関(CICやJICC、JBAなど)で照合し、借入状況を調べるため、借入件数や借入金額は隠すことはできません。そのため、金利が高い返済負担が大きい借入を借り換えて一本化することをおすすめします。

社会保険料や税金など滞納実績がある

社会保険料や税金の滞納実績があると、融資審査が通りにくくなります。なぜなら、返済能力がない、財務管理能力に問題があると判断されるためです。ビジネスローンを申し込む際に納税証明書を提出しなければならないため、滞納実績を隠すことはできません。

社会保険や税金は分割納付することも可能です。分割納付は融資審査に影響を与えないため上手く活用して、社会保険料や税金を期日までに支払うようにしましょう。

申し込み時に虚偽の報告をした

ビジネスローンを申し込みの際に虚偽の報告をすると審査に落ちます。例えば、決算書や確定申告書の売上高を不正に増額した場合は、不信感を与えてしまい、融資を断られてしまいます。金融機関からのイメージも悪くなるため、申込書や提出書類に虚偽の報告、不正をしないように気をつけましょう。

ビジネスローン審査落ちした場合の対処法

ビジネスローンの審査に落ちた場合でも「ノンバンク」「クラウドファンディング」「補助金・助成金」「ファクタリング」で資金調達ができます。自社に合う対処法を選択するために、それぞれの方法について理解を深めておきましょう。

ノンバンクビジネスローン

比較的、融資の審査に通過しやすいですが、上限金利が18%程度。金融機関が提供するビジネスローンの上限金利は14%程度であるため4%ほど高いです。

また担保を必要としない分、新規借入限度額は500万円までと低く設定されています。

クラウドファンディング

しかし、必ずしも出資が得られるわけではありません。三井UFJリサーチ&コンサルティング「クラウドファンディング(購入型)の動向整理」によると、クラウドファンディングの成功率は22.4%となっています。そのため、出資を得るのは難しいと捉えた方が賢明です。

補助金・助成金

一般的に事業展開後に補助金・助成金を申請して支給されるものです。そのため、基本的に事業費は自分で用意しなければなりません。また、事務手続きが煩雑になります。

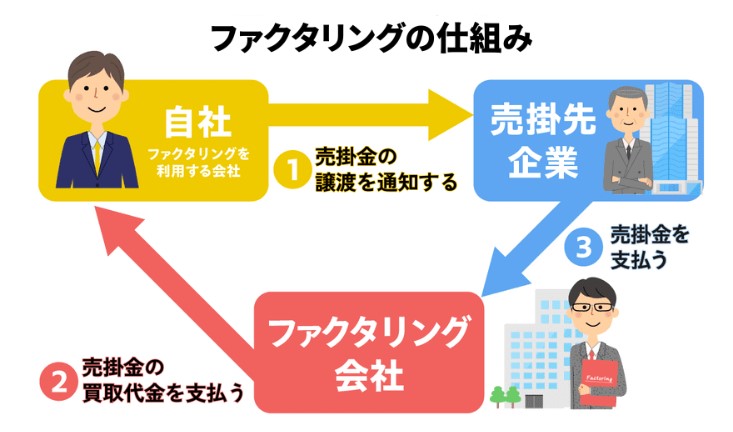

ファクタリング

おすすめのファクタリング会社「ビートレーディング」

ファクタリングを利用する際は、資金調達スピードと手数料の安さを重視しましょう。さまざまな会社がありますが、創業手帳は「ビートレーディング」をおすすめします。

最短2時間で売掛金を現金化できる

ビートレーディングはオンライン手続きを採用しており最短2時間で売掛金を現金化することができます。さまざまなファクタリング会社の中でも、現金化できるスピードが圧倒的に早いです。当日中に資金調達したいなどの要望にも柔軟に対応してもらえます。

サービス利用手数料は2%~

ファクタリングサービスには、資金調達スピードのはやい2者間ファクタリングと、低手数料で利用できる3者間ファクタリングがあります。

3者間ファクタリングであれば、手数料2%から売掛金を現金化できます。資金調達希望日まで時間あり、なるべく手数料を抑えてファクタリングを利用したいというニーズにも応えてくれます。

ファクタリング必要書類が2点のみで申し込みが簡単

ビートレーディングは、ファクタリングの申し込みが簡単です。

WebフォームまたはLINEでお問い合わせをして審査に必要な書類(銀行口座の入出金明細と売掛債権に関する書類)を提出して審査を受けるだけです。審査は30分で完了。その後、契約することで指定の銀行口座に入金してもらえます。

決算赤字、税金滞納者でも利用できる

ビートレーディングは決算赤字、税金滞納者でも利用することができます。なぜなら、売掛債権を現金化する資金調達方法で、売掛先が主な審査対象となるためです。そのため、ビジネスローンの審査が落ちて早急に資金調達したいと困っている方の役に立ちます。

ビートレーディングのファクタリングを利用したお客様の声

ビートレーディングは月1,000件以上の売掛債権を買取している会社です。実際にサービスを利用した方からは、次のような声があがっています。

外出先からも手続きができて本当に助かりました。

- 業種:食品輸送業

- 調達金額:600万円

- 調達日数:2日

取引先からの入金が予定通りに入らないことがあり、ガソリン代や駐車場代、高速料金の支払いに困る場面が多く、今回利用させていただきました。

外回りで事務所にいないことが多いため、煩雑な書類の提出が必要ない点が非常にありがたく、オンライン上でスムーズに契約を完了できたのは大きな助けとなりました。

ビートレーディングさんのおかげで資金繰りが安定してきており、心から感謝しています。

資金繰りが安定し、取引の拡大にもつながりました

- 業種:建築塗装業

- 調達金額:800万円

- 調達日数:3日

大口の案件を受注したものの、契約が着手金の少ない内容だったことに加え、従業員への賞与を支払ったばかりで、資金に余裕がない状況でした。

そんな中、日経新聞で「注文書ファクタリング」の存在を知り、ビートレーディングさんに相談しました。親身に対応いただき、受注直後の案件でも無事に資金を調達することができ、計画通りに進めることができました。

その後は資金繰りも安定し、以前よりも取引量が増加。ファクタリングを利用して本当によかったと思っています。

当日に入金してもらい、資材費に充てることができたので納期に間に合いました

- 業種:内装業

- 調達金額:300万円

- 調達日数:1日

現場で急遽必要になった資材があったが、売掛金の入金が間に合わず資金が不足していました。そこでビートレーディングとファクタリング契約を結び、契約当日に入金してもらえたことで、すぐに資材を追加購入でき、工事が滞ることなく納期に間に合いました。対応も丁寧で、安心して利用できたため今後も利用したいです。

まとめ

信用情報の問題や事業計画書の不備など、さまざまな原因でビジネスローンの審査は落ちます。しかし、審査に落ちても資金調達の道が閉ざされるわけではありません。 「ノンバンク融資」「クラウドファンディング」「補助金・助成金」「ファクタリング」といった方法で資金調達できます。

スピードや手軽さを重視したい方は、ファクタリングがおすすめです。ビートレーディングのファクタリングを利用すれば、最短2時間、最低手数料2%で資金調達できます。とても便利なサービスのため、資金調達したい方は利用してみてください。

(監修:

株式会社ビートレーディング)

(編集: 創業手帳編集部)