起業家におすすめのファクタリングとは?図解で仕組み、メリットや選び方など解説!

ファクタリングの活用が創業期のビジネスに有効な理由

創業間もない企業において取引が増えてくると、売掛金による商材販売が増えてきます。債権を活用した取引が増えると、請求書などの債権支払いが円滑に進まないがゆえに、手元の資金状況が不安になるリスクが発生します。また、新たなビジネスチャンスに投資するために、速やかに資金調達をしたいときもあるでしょう。

そんな起業家におすすめのサービスが、今回紹介するファクタリング。ファクタリングとは、手数料を支払うことで債権を買い取ってもらい、すぐに現金化ができるサービスです。

今回の記事ではファクタリングの概要や、起業家においてファクタリングが重要な理由を解説。その後、創業手帳がおすすめするファクタリング会社を10社紹介します。

創業手帳では、資金調達手帳を無料配布中です。資金調達方法や資金調達の基本を解説しています。ファクタリング以外の資金調達についても解説しておりますので、ぜひご利用ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

【図解】ファクタリングの仕組みとは?

ファクタリングとは、請求書などの「売掛債権」を買い取ってくれるサービスのこと。手数料を支払うことで、本来相手の支払いを待たなければならない売掛債権を短時間で現金化できます。

ビジネスがうまくいって売上が発生しても、請求書などにより支払いが後日になるケースは少なくありません。売掛債権でビジネスをおこなうと、たとえ債務不履行などの問題が起きなかったとしても、最長で請求書の支払い期限まで現金が入金されません。

一方で、自社の資金状況やビジネスのタイミングなどによっては、すぐに現金が欲しい場合も。そのような時こそ、ファクタリングを利用すれば、すぐに現金化して自社の借入返済や運転資金、新たなビジネスへの投資などに回すことが可能です。

ファクタリングには2社間ファクタリングと、3社間ファクタリングがあります。続いてはそれぞれの違いを紹介します。

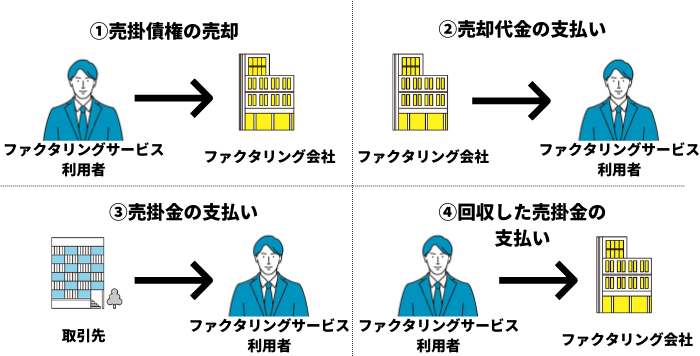

2社間ファクタリング

ここでいう2社間とは、売掛債権をもつ企業(ファクタリング利用者)とファクタリング会社を意味します。2社間で契約が完結するため、請求書を受け取り、現金の支払い義務を負っている取引先には、ファクタリング会社を利用した事実は知られません。

2社間ファクタリングサービスのプロセス

-

- ファクタリング会社に審査申込み

- ファクタリング会社が審査結果と買取条件の提示

- 利用者が売掛債権をファクタリング会社に売却

- ファクタリング会社が利用者に現金支払い

- 請求書の支払い期限までに取引先が利用者に売掛金を支払い

- 利用者が売掛金をファクタリング会社に支払い

(ファクタリング会社と取引先は一切連絡を取らず)

2社間ファクタリングでは、ファクタリングを利用した事実が取引先に伝わることがありません。もし、ファクタリングで現金化を急いでいることが発覚すると、資金繰りに疑念を持たれて取引先との関係性に影響が出るリスクがあります。その点、2社間ファクタリングなら取引関係に影響を及ぼさずにファクタリングを実行できます。

ファクタリングの手続きに関わる人がこの後紹介する3社間ファクタリングよりも少ないため、より迅速に現金化が完了する傾向にあるのも特徴です。現在では複数のファクタリング会社が、即日での現金化に対応しています。

一方で、ファクタリング会社からすれば、3社間サービスよりも債権回収のリスクが高いため、手数料が高めに設定される傾向にあります。

割高な手数料を支払ってでも、取引先に許諾を得る手間やサービス利用の事実を知られるのを避けたいときには、2社間サービスを利用しましょう。

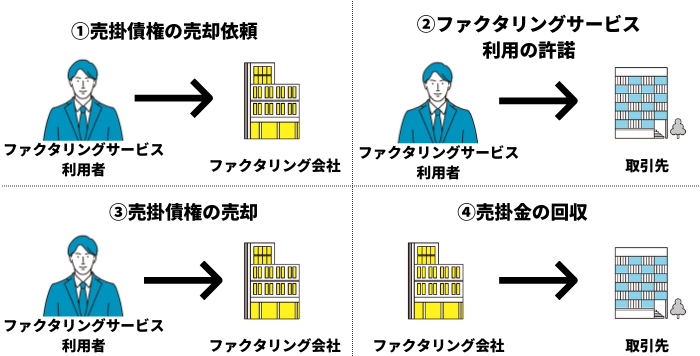

3社間ファクタリング

3社間ファクタリングサービスは、利用者とファクタリング会社に加えて取引先が関わるものです。ファクタリング会社が取引先へ債権回収を働きかけることができ、2社間と比較して債権回収のリスクが下がるため、手数料が低く抑えられる傾向にあります。

3社間ファクタリングのプロセス

-

- ファクタリング利用者が売掛債権をファクタリング会社に審査申込み

- ファクタリング会社が審査結果と買取条件を提示

- ファクタリング利用者が取引先にファクタリング会社利用の許諾を得る

- ファクタリング利用者がファクタリング会社に債権を売却

- ファクタリング会社が取引先から直接売掛金の回収

ファクタリング会社にとって資金回収リスクが相対的に低いため、手数料を安く抑えられます。一方で、取引先の許諾を得なければならないという手間が発生するうえ、2社間ファクタリングよりも現金化に時間がかかる傾向にあります。

また、取引先にファクタリングを利用した事実が伝わってしまうため、手元の資金状況を懸念され、今後の取引に影響が出る可能性があります。

3社間のファクタリングを利用するときは、取引に影響が出にくい信頼のおける相手の売掛債権を活用するようにしましょう。

起業家におすすめのファクタリングの6つのメリットや活用法

ファクタリングをうまく活用することで、資金繰りを安定化させたり、ビジネスを加速させて業績を拡大させることが可能です。ここでは起業家に特におすすめの、ファクタリングの6つのメリットや活用法を解説します。

迅速に資金調達が出来る

ファクタリングは2社間ファクタリングであれば即日は当たり前、フリーランス向けのファクタリングでは申し込みから数時間以内に入金まで完結するファクタリングも出てきています。

他の資金調達手法の場合、たとえば融資であれば審査に時間がかかりますし、社債発行や増資なども同様に即日で完結させることは現実的ではありません。

ファクタリングを活用することで、すぐにでも現金が必要な状況に柔軟に対応可能です。

借入を増やさずに資金調達でき、返済も不要

ファクタリングは資産を現金化する「アセットファイナンス」の1つ。すなわち、利用しても融資のように負債が増えることがありません。バランスシートを圧迫せずに資金調達が可能です。

さらに、負債ではないため利息や返済が発生することもありません。2社間ファクタリングにおいては、取引先から回収した資金をファクタリング会社に渡す必要がありますが、自己資金から利息や元本返済を捻出する必要はないのが特徴です。

赤字や税滞納でも利用できる場合がある

ファクタリングは融資と比べると、利用者自身の信用力をあまり重視しません。そのため、赤字企業や税滞納の状態であっても取引に応じてくれる場合もあります。

ファクタリング会社にとって重要なのは売掛債権が確実に現金化されることなので、利用者よりもむしろ売掛債権の信用力を重視します。取引先が健全で、かつ利用者と安定した取引を実行していれば、利用者の信用力に懸念があっても、ファクタリングを実行できる場合が少なくありません。

ただし、すべてのファクタリング会社が赤字・税滞納の状態を許容するとは限らないので、そのような状態でファクタリング利用を検討している企業の方は、面談時などにファクタリング会社に確認しておくとよいでしょう。

資金繰りの安定化に利用できる

ビジネスをおこなっていると、債権を保有している一方で、自社もまた、別の取引相手からの債務を抱えている状態が日常的に発生します。自社の取引先からの支払いに時間がかかれば、それだけ資金繰りが硬直化し、自社の負債も積み上がる原因に。最悪の場合、利益が出ているのに目先の債務を払えない「黒字倒産」に陥るリスクもあります。

ファクタリングを利用して債権を早期現金化し、それを自社の支払いに充てれば、不必要な負債を作らずに、資金繰りを安定させながらビジネスを営むことが可能です。

ビジネスの加速にも役立つ

債権を早期に現金化することで、次のビジネスの源泉となる在庫を早く仕入れ、販売までの期間を短くすることが可能。在庫回転率が高まり、自社の売上規模も早いペースで拡大させることができます。

売上拡大のためにファクタリングを活用するのも、ビジネスを加速させたい起業家にとっては賢い選択といえるでしょう。

機会損失を最小化する

手元の現金を潤沢にしておくことで拡充できるのは、在庫だけではありません。広告・宣伝などのマーケティングにもより多くの費用をかけることができ、規模やマーケティング手法の選択肢が広がります。

ファクタリングにより債権をすぐに現金化し、販促費などビジネスの原資を手厚くすることで、広告・宣伝費用を捻出できずターゲットにアプローチできないといった機会損失を減らすことが可能です。

ファクタリングのデメリットや注意点

ファクタリングにはデメリットや注意点もあります。理解したうえで、それでもファクタリングを利用すべきか検討を進めてください。

手数料がかかる

ファクタリング実行には手数料がかかります。ファクタリングの手数料は、ファクタリング会社が売掛債権の額面よりも少ない金額を入金することで間接的に徴収します。手数料支払いのための資金を用意する必要はありませんが、手数料は額面の10%の高額な水準に及ぶ場合もあります。

迅速に現金化できる対価として、ファクタリングを実行すると債権本来の入金日まで待てば手に入るはずだった現金よりも金額が少なくなります。

売掛債権がないと実行できない

当然ながら、ファクタリングは売掛債権がなければ実行できません。業態の特性として請求払いが発生しにくい企業や、全ての債権をファクタリングに出してしまった企業は、別の資金調達手法を検討するしかないでしょう。

譲渡制限のある債権のファクタリングは控える

譲渡制限のある債権をファクタリングに利用するのは控えるのが無難です。2020年の債権法の改正により、債権の譲渡制限は無効となったため、法令上は制限があってもファクタリングはできます。

とはいえ、譲渡制限つきの債権をファクタリングに出したことが発覚した際に、取引関係が悪化するなどのリスクはゼロとはいえません。

手元に譲渡制限付きの債権しかないなど、特殊な事情がない限りは、譲渡に制限のない売掛債権を先にファクタリングに出した方が無難でしょう。

悪徳業者に注意する

ファクタリングは中小企業の資金調達手法として普及しつつあり、ほとんどが信頼の置ける優良企業が運営しています。しかし、過去にはファクタリングを語る悪質業者がトラブルを起こし、実際に摘発に至った事例もあります。

たとえば、以下の特徴があるファクタリング業者は悪質業者の疑いが強いので、利用しないようにしましょう。

- 分割払いや利息支払いを要求する

- 返済を要求される(2社間で取引先から回収した資金を支払う場合を除く)

- 貸金業登録がないので償還請求権ありの取引である

- 給与ファクタリングを持ちかけてくる

- 手数料が法外に高額

ファクタリングでリスクを避けるためには?

ファクタリングを健全に利用するためには次のポイントに注意しましょう。

- 手数料の相場を把握しておく

- 償還請求権有無を理解しておく

- 節度をもって利用する

手数料の相場を把握しておく

ファクタリングは手数料が高いと、それだけ1つの売掛債権で現金化できる金額が少なくなります。リーズナブルな水準のファクタリング会社を利用するために、まずは相場観を理解しておく必要があります。

1つの目安として、2社間・3社間ファクタリングの手数料目安は次の通りです。

- 2社間:5%~20%

- 3社間:1%~10%

償還請求権有無を理解しておく

「償還請求権の有無」にも着目しましょう。ファクタリングにおける償還請求権とは、債権に貸し倒れが発生したときに、利用者に実質的な肩代わりを要求するものです。これがあると利用者にとっては資金回収リスクが高い状態となります。

実は、償還請求権ありのファクタリングは貸金業登録があるなど、貸金業を営める金融機関しかサービスを提供できません。貸金業登録なしに償還請求権ありのファクタリングを実行しているのだとすれば、違法業者の可能性が高くなります。

正当な金融機関が低コストで償還請求権ありのファクタリングを行う場合もありますが、資金回収リスクを避けるためには、できるだけ償還請求権なしのファクタリングを利用した方が良いでしょう。

節度をもって利用する

ファクタリングは売掛債権がなくなってしまうと実行できません。無闇に売掛債権を現金化していくと、手元に債権がなくなり、本当に資金が必要な時に手立てがなくなってしまう恐れがあります。ファクタリングは、あくまで最後の手段の1つと位置づけて、健全な経営を心がけることが大切です。

ファクタリング会社の選び方

現代では多数のファクタリング会社があり、どれを活用すればよいか悩んでしまう起業家もいるでしょう。そんな人は、次の5つのポイントに着目してファクタリングを比較検討するのがおすすめです。

- 手数料

- 現金化までの日数

- 買取可能な金額

- 契約方法

- 運営会社の質

ここからそれぞれのポイントについて詳しく解説していきます。

手数料

ファクタリングの手数料は、売掛金を運営会社に売却するときに、売掛金の額面から手数料分が差し引かれた額の現金が支払われることで実質的に徴収されます。できるだけ低い手数料で買い取ってくれるファクタリング会社を選ぶのが理想です。

ただし、手数料率は、債権の額面や利用者の事業規模、売掛先の信頼性などさまざまな要素を審査した上で提示されるため、あらかじめ具体的な水準を知ることはできません。手数料の幅や、水準の目安などを示す運営会社もあるので、参考にしましょう。

契約前には審査を経て具体的な手数料率を提示してもらうことができるので、そこで最終判断するのが大切です。

現金化までの日数

現金化までの日数はファクタリング会社や取引内容によって異なり、最短で即日で現金化できる場合もあれば、数日待たなければならない場合もあります。支払い債務などが控えているなど、特に早期の現金化が必要な場合は、即日対応してくれるファクタリング会社を選ぶ必要があるでしょう。

一方で、資金繰りに困っているわけではなく、数日程度であれば待てる、といった時には、手数料率など他の条件を優先するのも一案です。

買取可能な金額

買取可能な金額については、下限と上限の両方をチェックすることが大切です。することが大切です。小規模の企業などを中心に少額の売掛を回収したい時には、買取可能な金額の下限が小さいファクタリング会社が適しています。一方で、比較的大きい金額の売掛金を売却する時には、今度は上限額が大きいファクタリング会社を選ぶ必要があります。

契約方法

ファクタリングの契約方法は、主にオンライン、郵送、対面の3つがあり、ファクタリング会社によって対応している契約方法が異なります。(複数の方法に対応している運営会社もあります)

もし取引を急ぐ場合には、オンラインなら郵送や面談のための出社・来訪の時間や負担を省けるためおすすめです。一方で、個別に事情を説明して有利な条件を引き出したい場合などには、あえて対面のファクタリングを好んで利用する企業も少なくありません。

企業にとって便利で、信頼のおける契約方法に対応しているファクタリング会社を選びましょう。

運営会社の質

まず大事なことは悪徳業者に騙されないようにすることです。ファクタリングを装って闇金のようにさらに現金を貸し付けてくるケースもあります。ここまで説明した通りファクタリングは「お金を借りる」わけではないので、誤認しないように注意しましょう。

また、正当な運営会社の中でも、優良な運営会社に売掛金を買い取ってもらうのがおすすめ。例えば次のようなポイントに着目してください。

- 手数料率の「上限」を事前に提示してくれるサービス

- 電話や面談の対応力や態度はどうか

- 資金繰りに関するサポートやコンサルティングサービスの有無や品質

以上のようなポイントにおいて質の高い運営会社を選べば、想定外に高い手数料を払ってしまうのを防げます。また、取引に際して不快な思いをすることもありませんし、今後の資金運用に関するサポートを受けられれば、企業の成長にも役立つため一石二鳥です。

おすすめのファクタリング会社10選

ここからは、創業手帳おすすめのファクタリング会社を10社紹介します。それぞれ異なる特徴を持っていますので、自社のビジネスにあったファクタリング会社を選ぶ際の参考にしてください。

ベストファクター

- 手数料2%〜と低水準

- 償還請求権なしの完全買取

- 最短即日で現金化が可能

ベストファクターは日本トレンドリサーチの2020年5月に実施したイメージ調査で「経営者に紹介したファクタリング会社No1」に選ばれるなど、高い評価を得ています。

手数料率は2%〜20%と、特に下限については業界最低水準。上限は決して低くないものの、簡易診断シミュレーターや無料相談で自身の手数料率の概算を把握できるため、これらを活用して判断するのもおすすめ。また、償還請求権なしのため、債権が回収困難になっても保証などを求められることはありません。

最短即日で現金化できるため、資金手当に急ぐ人にも便利。また、2社間・3社間ファクタリング双方に対応しています。現金化の下限が30万円のため、スモールビジネスを営む個人事業主などには不向きですが、逆に2021年12月の実績で最大額面9,100万円の現金化実績があるため、ビジネス規模の大きい企業には適したサービスです。

ビートレーディング

- 平均30分以内の審査回答、最短5時間以内の現金化

- 買取金額の制限なし

- 手数料2%〜と低水準

ビートレーティングはHPの見積依頼を活用することで、スピーディな審査と現金化が可能。最短即日、5時間以内に現金化を実現できます。自社の債務の返済期限が迫っている時などにもおすすめです。

また、買取金額には特に制限を設けていません。実績としては3万円〜7億円までの債権の現金化実績があります。創業したての小さな企業にも、ある程度ビジネスが成長して大きな取引を行うようになった企業にも便利です。同社は審査通過率も98%と高く、赤字企業などでも現金化を実現できる可能性が高いといえるでしょう。

契約時のコンタクトはオンライン、来社、訪問、郵送の中から都合に合った方法を選ぶことができます。忙しくて先方オフィスに出向く時間がないという起業家にも便利です。

アクセルファクター

- 審査結果と見積もりを同時に提示してくれる

- 即日入金の比率が高い

- 対面、郵送、オンライン全ての契約方法に対応

アクセルファクターの特徴として、審査結果と見積もりを同時提示してくれる点があげられます。ファクタリングを比較検討したいときなどに、発生する手数料が素早く把握できるため便利です。

また、こうした迅速な審査・見積もりのプロセスも手伝って、最短で即日入金が可能。特に即日入金の利用者割合が50%以上と高いのも特徴です。各利用者に専属の担当者がついてくれるため、資金管理についてさまざまな相談をしたうえで、ベストな債権の活用方法を提案してもらえます。

同社は対面、郵送に加え、オンラインでの契約にも対応。直接人と会う必要がないにも関わらず、郵送と異なり迅速に契約を進めることができるため便利です。なお、同社は2社間ファクタリングにのみ対応。特に取引先にファクタリング利用を知られたくない起業家にはおすすめです。

マネーフォワードアーリーペイメント

- 手数料率1.0%~10.0%の業界最安水準

- 数億円まで現金化可能

- 東証第一部上場企業が運営

マネーフォワードアーリーペイメントは手数料率が業界最低水準の1%~。また最高水準が10%と明示されている点も良心的で信頼がおけます。2社間ファクタリングを中心に行なっているため、取引先にファクタリング利用の事実を知られることもありません。

同社のファクタリングは最低額面は50万円~と高めですが、一方で数億円クラスの比較的大きな額面の現金化にも対応しています。ある程度企業が成長して、大きな金額の債権を扱うようになっても活用できるファクタリングです。

マネーフォワードアーリーペイメントはその名前にも含まれている通り、東証第一部企業のマネーフォワードのグループ会社です。ファクタリングは審査の過程で企業のさまざまな情報を開示する必要があるため、信頼のおけるファクタリングを利用したいもの。その点では、企業のガバナンスや財務基盤などが整っている同社は安心です。

PAYTODAY

- 手数料率は1%~9.5%と業界最低水準

- 最短45分の迅速現金化が可能

- オンライン対応により日本全国でファクタリングを利用できる

PAYTODAYは手数料率が1%~9.5%と低水準。下限が業界最低水準なだけでなく、上限も10%割れとなっています。一方で、取り扱い額面は10万円~5000万円と比較的小さめ。創業間もない企業で、小さな額面の債権の現金化を低コストで行いたい場合などにおすすめです。

同社では即日現金化は当たり前。面談不要で、Web申し込みと電話での打ち合わせを経て最短45分で現金化が可能。すぐに現金が必要な事態の発生に備えて、同社のファクタリングをスムーズに利用できるように会員登録などをあらかじめ済ませておくのもよいでしょう。

このような迅速な現金化は、オンライン申込に対応しているがゆえに実現するものです。PAYTODAYのファクタリングは対面での面談が不要で、オンラインと電話のみで完結します。この仕組みにより、全国の企業が柔軟に利用可能です。

FREENANCE

- 最短即日払いですぐに現金化できる

- 取引先に知られずに済む2社間ファクタリングを専門とする

- 事業に関する保険機能なども備える

FREENANCEは個人事業主や中小企業にとって便利な複数の機能を提供しているファクタリングで、そのうちの一つに「即日払い」というファクタリングに相当するファクタリングがあります。そのファクタリング名の通り最短即日で現金化可能なため、すぐに現金が欲しい企業に便利です。

同社のファクタリングは2社間ファクタリングが主体となっています。手数料は3%~とやや高めながら、取引先に知られることなく現金化ができます。

FREENANCEはファクタリングだけでなく、信用力を補完するフリーナンス口座の開設や、さまざまな事業保険の機能などを備えています。起業家や個人事業主が安定的にビジネスを営んでいくうえで、力強い味方となるファクタリングです。

FREENANCEにはファクタリングとしての機能以外にもさまざまなファクタリングがあり、こちらの記事で詳しく紹介しています。あわせて参考にしてみてください。

フリーナンスを利用してフリーランスの仕事環境を整えよう

GMO BtoB早払い GMO PAYMENTGATEWAY

- 業界最低水準の手数料1.0%~

- 2社間・3社間双方のファクタリングに対応

- 最大額面1億円まで可能

GMO BtoB早払い GMO PAYMENTGATEWAYは手数料が業界最低水準の1.0%~。コストを抑えて現金化したい企業には特におすすめです。リピート率が86%と高いことからも、利用者の同社ファクタリングに対する満足度の高さがうかがえます。

また、同社は2社間・3社間ファクタリングの双方を提供。企業のニーズに応じて柔軟にファクタリングの方法を選ぶことができます。東証第一部上場企業が運営していることから、審査などの過程で内部情報を伝えなければならないファクタリングを安心して任せることが可能です。

同社のファクタリングでは最大額面1億円の債権まで現金化に対応。一方で、最低金額は100万円(複数枚の債権の合計でも可)と大きめなため、ある程度成長した企業のファクタリングに適しています。

OLTA

- 手続きはオンライン完結なため、全国から申し込み可能

- 手数料率上限が9%と低い

- 提携銀行数が多く、資金力が安定

OLTAは全ての手続きをオンラインで完結させることができます。AIを活用することでコストを下げると共に、利用者の面談や訪問の手間も省いています。また、オンラインだけで済むため、全国どこからでもファクタリングを申し込み可能です。

同社の手数料は下限が2%と低水準なうえ、上限が9%と特に低くなっています。ファクタリングのコストの高さが課題となっている企業は、同社を活用すると、手数料を引き下げられるかもしれません。

また、同社は提携銀行数がNo1となっています。3大メガバンクはもちろん、SBIインベストメントや日本郵政キャピタルなどノンバンク系の資金提供者、そして多数の地銀とも取引あり。資金の出し手が豊富で、環境悪化時にも資金状況が安定しているため、安心してファクタリングを利用できます。

QuQuMo

- オンライン完結、非対面で契約可能

- 最短2時間で現金化と、スピーディな対応

- 債権額面の制限なしのため、さまざまな企業が柔軟に相談できる

QuQuMoはファクタリング手続きの全てをオンライン、非対面で進めることができます。オフィスに訪問する手間などをかけずに現金化が可能。PCはもちろん、スマホからでも契約できる利便性の高さも特徴です。

また、申し込みから入金まで最短2時間で対応しているため、自社の債務支払いなどが迫っていてすぐにでも現金化したい時におすすめです。2社間ファクタリングを基本としているため、取引先にファクタリング利用が知られる心配もありません。

同社では審査を通過する必要はあるものの、ファクタリング債権額面の上限・下限を共に設けていません。創業まもない小さな企業でも、ある程度成長して大きな取引をおこなう企業でも利用しやすいのが特徴。また、法人だけでなく個人事業主でも利用でるので、フリーランスで働いている人にもおすすめです。

ウィット

- 審査開始から最短2時間で現金化

- 額面の下限がなく、少額の債権現金化にも対応

- LINEでの相談も受け付けている

ウィットは審査開始から最短2時間で現金化が可能。電話やオンライン上の申し込みフォームを活用することで、対面での手続きなしでファクタリングを完結できます。特に現金化を急いでいる場合は、電話での手続きが有効です。

同社のファクタリングは額面の下限がないため、数十万円単位の少額の現金化も可能。実際のところ同社のWebサイトを見ると複数の数十万円の現金化の事例が紹介されています。個人事業主及び小規模のビジネスを営んでいる企業にとって便利です。

また、LINEを活用して、気軽に相談することも可能です。ファクタリングを利用するか決めきれない人や、事前に不安な点、疑問点などを解消しておきたい人は、LINEを活用して情報収集しましょう。

自社にあったファクタリングを活用してビジネスを加速させよう!

ビジネスがある程度回転し始めて、売上・仕入れを活発におこなうようになると、現金管理が安定的なビジネス運営や企業成長の鍵になります。

債権を活用してすぐにでも資金調達をしたいときは、今回紹介したようなファクタリングの利用が特におすすめです。早期の現金獲得が経営の安定化や、新たなビジネスチャンスの獲得につながると考えている起業家は、手元の債権を活用した資金調達を検討してみてください。

また、「資金調達手帳」では、起業からIPOまで、すべてのステージ対応の資金調達方法について解説しています。加えて、「融資ガイド」では、融資金額についてや、審査通過のためのコツなどを記載。

その他、「補助金ガイド」では、補助金や助成金の基礎知識のご紹介。自分だけの補助金や助成金情報が配信される「補助金AI」もご用意しています、全て無料になりますので、ぜひご利用ください。