【2026年最新】法人税率の計算方法は?中小企業は軽減税率・優遇措置で節税対策を

税金で損しないために!正しい法人税率と計算式を知ろう

適切な法人税率を適用して正しく計算を行い、納税することは法人の義務です。一方で計算方法が複雑で、軽減税率の適用区分や、実際に支払う総額を示す「実効税率」との違いに迷う経営者・担当者の方も少なくありません。特に中小企業が知っておきたい軽減税率や優遇措置について理解を深めることは、法人税を抑えて手元に残るお金を守るために不可欠です。

この記事では法人税と法人税率を中心に、軽減税率や具体的な計算式や実効税率までを中小企業向けに解説します。2026年度に導入される「防衛付加税(増税)」の最新動向や、中小企業向けの免除措置についてもまとめたので、今後の動向に注目しておきましょう。

法人税を含め、節税対策のためには専門家からの情報が必要です。税金チェックシート(無料)では、多岐にわたる節税ポイントを専門家の声とともに掲載しています。手元に残るお金を変えたいなら必見です。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

【2026年度最新】法人税の変更点まとめ:増税への備えと最新の優遇制度

2026年度(令和8年度)の税制改正大綱では、中小企業支援の継続を図る一方で、防衛力強化に向けた新たな財源確保など、法人税体系の大きな転換期を迎えています。

中小企業等に対する既存制度の延長、税率の引き上げとなる新たな税の導入など、法人税に関する主な変更点をまとめました。

【2026年4月より導入新設】防衛特別法人税

法人税額に対する新たな付加税となるのが「防衛特別法人税(仮称)」です。2026年4月1日以後に開始する事業年度から適用され2026年度(令和8年)4月1日以後の事業年度から適用になり、法人税額に対して税率4%が課されます。

一方で、中小法人への配慮として、課税標準となる法人税額から500万円が控除される点がポイントでする予定です。このため、法人税額が500万円以下の企業は、実質的な負担増はありません。

・法人税額が500万円の場合: 500万-500万=0円(納税なし)

・法人税額が1,000万円の場合:(1,000万-500万)×4%=20万円の納税

【2026年より本格運用】戦略分野国内生産促進税制

産業競争力の強化を目的とした、大胆な投資支援策が2026年度より本格的な運用に入ります。この制度は、半導体や電気自動車(EV)といった国が指定する「戦略物資」の国内における生産・販売量に応じて、法人税額の最大40%(半導体は20%)を上限として税金から直接差し引くことが可能です。最大10年間という長期にわたって税負担を軽減できます。

一方で、2026年4月以降の事業年度からは、適用要件が厳格化されました。「2%以上の賃上げ」または「一定以上の国内投資」のいずれかを達成しなければ、税額控除が受けられない仕組みに強化されています。

【2027年3月末まで】中小企業者向け法人税率の軽減特例

中小企業者等における法人税の軽減税率の特例は、2027年(令和9年)3月31日までに開始する事業年度まで延長されています。年間800万円以下の所得に対し本来19%になる法人税率が15%になる措置が適用されます。

反面、所得10億円を超える事業年度については、取り扱いが異なる点に注意しましょう。800万円以下にかかる税率は17%となり、通算法人は対象外となります。

中小法人の軽減税率は、時限措置として数年ごとに見直されており、今後の税制改正大綱の内容によっては見直し・縮小される可能性があります。最新の適用期間・対象要件については、必ず申告前に国税庁サイト等でご確認してください。

【2027年3月末まで】賃上げ促進税制

従業員の給与を引き上げた場合に、その増加額の一部を法人税から直接差し引ける賃上げ促進税制にも要注目です。

2024年度(令和6年度)改正で導入された「5年間の繰越控除制度」が本格的に活用される時期となります。これにより、赤字の年に賃上げを行った場合でも、将来黒字化した際の法人税からその分を差し引くことができ、 最大45%の税額控除という強力なメリットを得られます。

ただし、「教育訓練費を増やした場合の上乗せ措置」が廃止されますので注意が必要です。

【2027年3月末まで】中小企業投資促進税制

対象設備等の取得や製作に対し、特別償却や税額控除が適用できる中小企業投資促進税制があります。機械装置等の取得に対し、7%の税額控除または30%の特別償却が可能です。

取得価額に変更が加わり、関係法令の改正も反映された上で延長されるため、更新内容は随時チェックが必要です。活用で所得を抑え、法人税の節税に役立てましょう。

【2027年3月末まで】中小企業経営強化税制

中小企業の設備投資等を支援する経営強化税制も、延長されています。法人税はもちろん、所得税や法人住民税の緩和にも貢献します。

認定を受けた計画に基づき、即時償却または10%(資本金の額等が3,000万円超の法人は7%)の税額控除を選択可能で、特定の条件下における実務に即した見直しも行われています。

【2028年3月末まで】地域未来投資促進税制

地域未来投資促進税制も延長されています。

10億円以上の設備投資について特別償却50%または税額控除6%が追加され、地域経済の活性化と同時に企業の税負担の軽減にも貢献します。

【2028年3月末まで】企業版ふるさと納税

地方創生を支援する、企業版ふるさと納税と呼ばれる寄附活用事業についても延長されています。

1回あたり10万円を下限として寄附ができ、金額によって法人税や法人住民税、法人事業税が控除される仕組みです。

【2029年3月末まで】少額資産の即時償却特例

中小企業が資産を全額損金に算入できる「少額減価償却資産の特例」が、今回の改正でさらに使いやすくなり、対象となる取得価額が30万円未満から40万円未満に引き上げられました。

パソコンや事務機器などの設備投資に対して、節税チャンスが広がっています。ただし、従業員数が400人を超える法人については、中小企業者等であっても本特例の対象外となるため注意しましょう。

法人税とは法人の所得にかかる税金

法人税とは法人の事業活動によって得られる所得に対して課される国税です。

売り上げなどの益金から、材料費や人件費といった損金を差し引いた課税所得額に法人税がかかります。

赤字の場合は課税所得がないので、法人税はかかりません。

法人税の種類

法人税には以下のような種類があります。

- 各事業年度の所得に対する法人税

- 退職年金等積立金に対する法人税

一般的に法人税と呼ばれるのは、各事業年度の所得に対する税金です。

退職年金等積立金に対する法人税とは、確定給付企業年金や厚生年金基金のような企業年金の年金積立金に対して課され、特別法人税とも呼ばれます。令和8年3月31日までは、特別法人税の課税は凍結されています。

法人税が課される法人

法人には株式会社や医療法人のような普通法人のほか、非営利目的の法人もあります。法人の種類による法人税の納税義務や課税範囲の違いは以下のとおりです。

| 法人の種類 | 該当する法人 | 課税される所得の範囲 |

| 普通法人 | 株式会社・有限会社・合同会社・医療法人など | すべての所得 |

| 協同組合等 | 農業協同組合・漁業協同組合・信用金庫など | すべての所得 |

| 公益法人等 | 公益社団法人・公益財団法人・非営利型法人・学校法人など | 収益事業による所得 |

| 人格のない社団等 | マンション管理組合・PTA・同窓会など | 収益事業による所得 |

| 公共法人 | 地方公共団体・国立大学法人・日本年金機構など | 納税義務なし |

普通法人の法人税率は資本金額によって異なります。公益法人等と人格のない社団等には法人税がかかりませんが、物品販売のような収益事業で生じた所得は課税対象です。

中小企業の法人税率はいくら?

納める法人税の金額を決める要素が「法人税率」です。法人税率は中小企業と大企業とで異なり、中小企業は規模が小さい分優遇されています。

法人税率の一覧

令和7年4月1日〜令和9年3月31日に開始する事業年度における各区分の普通法人の法人税率は、以下のとおりです。

| 区分 | 対象事業年度の所得金額 | 法人区分 | 法人税率 | |

|---|---|---|---|---|

| 令和6年4月~令和7年3月 | 令和7年4月~令和9年3月 | |||

| 普通法人 (資本金1億円以下の法人など) |

年800万円以下の部分 | 下記以外の法人 | 15% | 15% |

| 所得10億円超 | 15% | 17% | ||

| 適用除外事業者※ | 19% | 19% | ||

| 年800万円超の部分 | ― | 23.20% | 23.20% | |

| 上記以外の普通法人 | 全額 | ― | 23.20% | 23.20% |

※過去3年平均で所得15億円超の中小企業が本措置の対象外となる基準(所得基準)は引き続き維持。該当する法人は「適用除外事業者」となり年800万円以下の部分についても19%の税率が適用。

※出典:No.5759 法人税の税率|国税庁、法人税率の軽減 | 中小企業庁

資本金1億円以下の中小企業法人は、所得額に応じて法人税率が優遇されます。

現在、年間所得800万円以下の部分に適用されている軽減税率(15%)は、2027年(令和9年)3月31日までに開始する事業年度まで2年延長されることが決定しています。ただし、所得金額が年10億円を超えると、税率が17%に引き上げられます。

また、資本金が1億円を超える大手企業などは所得金額による区分はなく、一律で23.20%の法人税率がかかります。

軽減税率の対象外となるケース

グループ通算制度を適用している法人は、所得金額に関わらずこの特例(15%・17%)の対象外となり、19%が適用されます。

法人税額の計算方法!中小企業向けの計算例

ここでは中小企業の例を中心に、法人税額の計算方法を紹介します。基本の計算式のほか、具体的な課税所得の求め方も知っておきましょう。

法人税額の計算式

法人税の計算式は以下のとおりです。

益金-損金で課税所得額を求め、法人税率をかけてから控除額を差し引くと法人税額を導き出せます。

①800万円以下の所得に対する法人税を計算する

800万円 × 15% = 120万円

②800万円超の所得に対する法人税を計算する

(1,000万円 - 800万円) × 23.2% = 46万4,000円

③①と②を足して法人税額の合計を求める

120万円 + 46万4,000円 = 166万4,000円

算出した法人税額の合計から控除額を差し引くと、納めるべき金額が計算できます。

なお、年間所得が10億円を超える法人の場合、ステップ①の税率が17%となります。その場合、①の税額は136万円となり、合計額も変わるため注意が必要です。

課税所得の計算式

法人税が課せられる所得額は、会計上の利益である益金から、費用である損金を差し引いて求めます。

法人税をざっくりと求める際は、「企業利益 × 法人税率」で計算できます。一方、正確な納税額を算出するためには、加算調整項目と減算調整項目を適用しなくてはなりません。

会計上と税務上では、どの項目を収益とみなすか、費用とみなすかが異なります。そのため調整項目による加算・減算を行い、税務上で正しい納税額が出るよう調整が必要なのです。

調整項目には次のようなものがあります。

| 調整項目 | 概要 | 具体的な項目内容 |

|---|---|---|

| 加算調整項目 | 益金算入項目:

税務上は益金となり、会計上は益金とならない項目 |

無償による資産譲渡で得た利益など |

| 損金不算入項目:

税務上は損金とならず、会計上は損金となる項目 |

法人税、住民税、交際費の損金算入限度超過額など | |

| 減算調整項目 | 益金不算入項目:

税務上は益金とならず、会計上は益金となる項目 |

受取配当金、有価証券等の評価益など |

| 損金算入項目:

税務上は損金となり、会計上は損金にならない項目 |

欠損金の繰越控除など |

法人税から差し引く税額控除

最終的に収める法人税は、課税所得に税率をかけた金額から税額控除分を差し引いたものです。

税額控除には、法人が受け取る利子・配当などについて源泉徴収された所得税を差し引く所得税額控除や、外国税額控除などがあります。

中小企業においては、前述のさまざまな優遇制度を活用することで、法人税額を大きく抑えられる可能性があります。

- 賃上げ促進税制

- 中小企業投資促進税制

- 中小企業経営強化税制

- 少額減価償却資産の特例

- 戦略分野国内生産促進税制

法人税における端数処理

法人税の計算では、課税所得のうち1,000円未満の端数を切り捨ててから計算します。

たとえば課税所得が102万1,165円であれば、102万1,000円となるのです。

法人税率をかける前に、所得額の端数を切り捨て処理しておきましょう。

法人税だけじゃない!中小企業が知っておくべき税金と優遇措置

中小企業にとって、納めるべき税金と使える優遇措置の把握は必須です。

ここでは法人税以外に納めなくてはならない法人の税金と、税負担を軽減する中小企業向けの優遇措置について解説します。

法人が支払う税金

法人税以外に法人が支払う税金は、主に「法人事業税」と「法人住民税」そして2026年度から導入される「防衛特別法人税」です。

| 名称 | 概要 | 計算式 |

|---|---|---|

| 法人事業税 | 法人の事業に対して課される、各都道府県に納める税金 | 所得額 × 法人事業税率 |

| 法人住民税 | 法人が所在地を置く各都道府県や市町村に納める税金 | 法人税割額 + 均等割額 |

| 【NEW】防衛特別法人税 | 防衛力強化の財源として、2026年4月から導入される付加税 | (法人税額 - 500万円) × 4% |

法人事業税は、事業活動を行う法人が行政サービスを受けることに対して経費を支払う意味合いがあります。

法人住民税は法人版の住民税のイメージです。事業所を置く市町村などに、当該地域の一員として税金を納める必要があります。

防衛特別法人税は、算出された法人税額に対して課されますが、中小法人への配慮として「500万円の基礎控除」が設けられています。

法人事業税率や法人税割額、均等割額は納める地域により違うため、該当エリアのホームページから確認しましょう。

中小企業が受けられる税金関連の優遇措置

法人税の軽減税率の適用に加えて、中小企業が受けられる税金関連の優遇措置をまとめました。次の制度が一例です。

| 優遇措置 | 概要 |

|---|---|

| 赤字の繰り越し | 税務上の赤字を翌年度から10年間繰り越し、将来的な課税所得と相殺することで税負担が軽減される。 |

| 交際費課税の特例 | 年間800万円までの交際費等の全額、または接待飲食費の50%のいずれかを損金算入できる。 |

| 固定資産税の特例 | 対象となる設備投資について、固定資産税が3年間に限り2分の1に軽減される(特定の条件下で最長5年、3分の1まで軽減)。 |

| 少額減価償却資産の特例 | 40万円未満の減価償却資産の取得について、合計300万円までは即時償却ができる。 |

| 賃上げ促進税制 | 給与総額を増やした際に最大45%を税額控除。控除しきれない分は5年間の繰越が可能。 |

| 中小企業投資促進税制 | 対象設備の製作・取得において、取得価格の30%を特別償却、または7%の税額控除のいずれかを選択適用できる。 |

| 中小企業経営強化税制 | 認定済みの経営力向上計画に基づいて対象設備の製作・取得をした場合、即時償却または10%(資本金の額等が3,000万円超の法人は7%)の税額控除のいずれかを選択適用できる。 |

| 中小企業技術基盤強化税制 | 試験研究費額に12〜17%の税額控除割合を乗じた金額を法人税額から25%(賃上げ等の要件を満たす場合は最大35%)控除できる。 |

| 事業者免税点制度 | 前々年度の課税売上高が1,000万円以下の場合、その課税期間の消費税が免除される。 |

| 簡易課税制度 | 課税売上高が5,000万円以下かつ届出書を提出している場合、実際の仕入額ではなく、売上額に業種ごとの「みなし仕入率」を乗じて消費税を計算できる。 |

| 食事補助の非課税枠拡大(2026年4月~) | 会社が負担する食事代の非課税限度額が月額7,500円(旧3,500円)に拡大。会社側は全額を「福利厚生費」として損金算入でき、従業員側も所得税がかからない。 |

費用計上や控除によって課税所得を減らし、税金の負担を軽くする制度が多く用意されています。

簡易課税制度は直接税金を減らす措置ではありませんが、消費税に関する事務作業の負担を軽減可能です。

中小企業の経営維持において、こうした優遇措置を最大限活用しない手はありません。自社で使える制度は積極的に取り入れていきましょう。

法人税の実効税率とは

法人税の実効税率とは、法人が負担する実質的な税率のことです。法人税のほか、法人住民税や法人事業税、さらに2026年度から導入される「防衛特別法人税」など法人が支払うべき各税金の合計額から求められます。

以下では、実効税率を把握するメリットと、把握するための計算方法を紹介します。

実効税率を把握するメリット

実効税率を把握すると、実際に納める法人税に近い金額がわかるため、金銭管理の正確性が向上します。

実効税率と似た言葉に表面税率がありますが、表面税率でわかるのは単純計算された税法上の合計値です。実効税率よりやや高くなる傾向にあり、実際の納税額を正確に示す金額ではありません。

実効税率の計算で納税額に近い金額を把握しておけば、納税に必要な資金計画が立てやすくなります。

実効税率の計算方法

実効税率は以下の計算式で求められます。

法人税率は、 年間の所得が800万円以下の部分は15%です。ただし、所得が10億円を超える大きな会社は、2025年度からすでに17%へ引き上げられています。

地方税の税率(住民税・事業税など) は、会社がある場所によって決まります。東京都などの都市部では、標準より少し高い税率が設定されている場合があります。

防衛特別法人税は2026年4月から始まる新しい制度です。法人税額が500万円を超えた場合、4%の税率がかかります。

特別法人事業税は事業税ですが、実際は国に納める税金です。計算で出した「法人事業税」の額に37%をかけて算出します。

実効税率は企業規模の変化や税金の改定で変わるため、事業年度ごとに計算するのがポイントです。

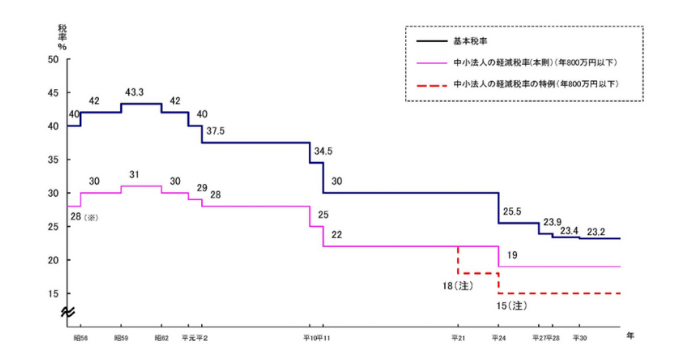

法人税率の推移

出典:財務省 法人税率の推移

出典:財務省 法人税率の推移法人税率は年度ごとに見直されます。グローバル化や景気低迷の影響を受けてここ30年ほど減少傾向にありますが、防衛特別法人税の導入や、所得10億円超の企業を対象とした税率の引上げにより、実質的な負担増への備えが必要な時期に差し掛かっています。

平成21年には「中小企業の軽減税率の特例」が定められました。延長を重ねて令和6年度分においても適用されましたが、今後の継続について注視する必要があります。

中小企業の優遇措置も含め、法人税率の計算は複雑です。正しく効率的に求めるために、中小企業のための制度や経営資料をまとめた冊子版の創業手帳を活用しましょう。法人税をはじめ税金関連の情報も網羅しており、事務処理の軽減に役立ちます。

法人税率は複雑。困ったら税理士に相談しよう。

法人税や法人税率の基本を押さえて、正しい納税につなげましょう。企業としての信頼性を保つためにも、税金の計算をおろそかにするのは避けてください。

法人税や法人税率で困ったときに相談するといいのが税理士です。創業手帳では、あなたに最適な税理士を無料で紹介します。バックオフィスにリソースを割けない中小企業の経営者にもおすすめです。

税理士を無料で紹介してもらう

納税額を手軽に安くする方法を学びませんか?税金チェックシートを使えば、税理士などの専門家による事例から「損をしないための納税ノウハウ」を学習できます。無料ですので是非ご活用ください。

(執筆:創業手帳編集部)