領収書の書き方をおさらい!意外と知らない領収書のアレコレをまとめました

領収書は金銭の出入りを証明する重要書類なので書き方には注意しよう

領収書は会社お金の動きを把握するための重要書類です。また確定申告や税務処理も領収書を根拠としておこないます。

大切な書類である領収書は書き方にもルールがあります。

領収書の管理がずさんだと不正を招くリスクや損害を被る可能性もあります。必ず社内でルールを決めて運用するようにしてください。

個人事業主や会社経営者は業務に必要な知識として領収書について細かい部分まで理解しておきましょう。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

領収書ってそもそもなに?

仕事でもプライベートでも目にする機会が多い領収書。

普段何気なく使っているものの、領収書が何かと尋ねられてすぐに答えることができない人も珍しくありません。領収書について知っているつもりでも、いざ自分で領収書を作ってみると知らないことの多さに驚くかもしれません。

領収書とは、商品やサービスに対してお金を支払ったことを証明する文書です。

逆にお金を受け取った側にとっては、商品やサービスに対してお金を受け取ったことを証明します。領収書は会社での会計処理や税務処理でも、証拠になる重要な書類です。

領収書の役割

お金を受け取った側が領収書を発行することは義務ではありません。しかし、領収書を求められたときには、発行が義務付けられています。

領収書があることでお金のやり取りをした証明にすることができます。

例えば会社員が経費のものを購入して場合も領収書を経理担当者に渡します。領収書によって取引が証明されるため、経費が会社から支払われるのです。

また企業や個人事業主が確定申告をおこなうときには、その売上や経費の根拠が尋ねられます。売上や経費の根拠になるのが領収書です。

レシートとはどう違うの?

領収書よりもレシートのほうが目にする機会は多いかもしれません。昔のレシートはお店の場所や品名の記載がないものも多く、証拠書類として認められないこともありました。

しかし、最近はほとんどのレシートで店名や発行日、商品名が印字されているため、レシートでも領収書と同様の扱いをしています。税法上でも領収書はレシートと区別していません。

ただし、会社によっては必ずレシートではなく領収書と定めている可能性があります。経費になる支払いが予定されるときには、経理担当者にもレシートでも問題ないのか事前に確認してください。

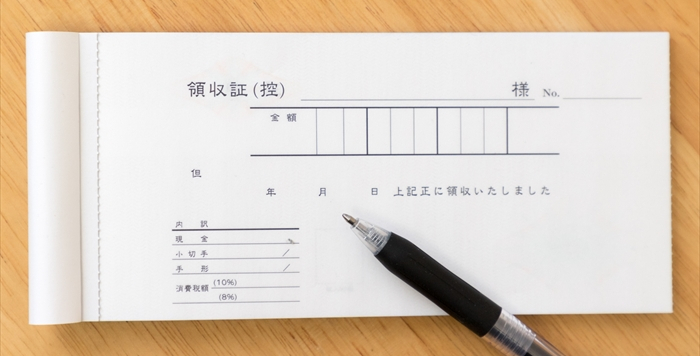

領収書の書き方で確認したい7つのポイント

領収書には決まったフォーマットがあるわけではありません。領収書を発行するときの形式も市販の領収書からエクセルのテンプレートを使ったものまで幅広くあります。

領収書を確認するときに押さえておきたいポイントを7つ紹介します。

①宛名

領収書の宛名は氏名や企業名称を正式名称で記入します。

アルファベットや漢字がわかりにくい場合や口頭では聞き取りにくい場合は、名刺のような見てわかるものを借りるか、紙に書いてもらって間違いがないようにします。

②日付

日付は領収書の発行日を記載します。年を書くときは西暦でも和暦でも構いません。

「2021年4月1日」のほか、「令和3年4月1日」、「2021/4/1」のような書き方をすることもできます。

③代金

代金は受け取った金額を税込みで記載します。金額は改ざんされないように必ず3つのポイントを押さえてください。

1.3桁ごとにカンマ「,」をつける

2.冒頭に「¥」か「金」をつける

3.末尾は「-」か「也」、「※」をつける

例えば「金50,000也」や「¥50,000-」となるようにします。

④内訳

内訳には受け取った金額に含まれている消費税額と、代金の税抜き金額を記載します。税率が違う複数の商品を購入した場合には、それぞれの税率ごとに記載するようにしてください。

⑤但し書き

但し書きには提供を行った商品やサービスの内容を記載します。一般的には「お品代として」と表記されることも多いかもしれません。

しかし、できるだけ具体的に記載することが望まれます。

よくあるのが「文房具代として」、「飲食費として」のような形です。もしも但し書きに書ききれないほど商品が多い場合には、購入明細や納品書を添付する方法もあります。

⑥収入印紙

受け取り金額が5万円以上の場合には収入印紙が必要です。

金額が5万円以上 100万円以下のもので200円の収入印紙、100万円を超えて200万円以下の場合で400円のようなかたちで、段階的に収入印紙の金額が上がります。

印紙税の対象になるのは売上代金だけで消費税は含まれません。そのため、領収書に記載されている税抜き価格で収入印紙が必要かどうかを判断してください。

ただし、消費税額が記載されていない、税込みとだけ書かれている場合は総額で収入印紙が必要かどうか判断するので注意が必要です。

収入印紙を貼った時は収入印紙に割印を押します。押印するときは収入印紙と割印両方にまたがるように押してください。

割印は上下左右どこであっても問題ありません。収入印紙の真ん中や領収書に押してしまった押印は無効です。

⑦発行者

領収書には領収書を発行した人の情報も記載します。会社名や店舗名、住所、連絡先が必要です。これはプリントしたり、社判を使ったりすることも可能です。

必要な内容が記載されていれば、個人の印鑑はなくても問題ありません。しかし、社内ルールや慣習的に押印するように決まっているところもあるかもしれません。

領収書はどうやって用意する?

店舗や事業をスタートするときには、領収書を用意しなければいけません。領収書は文房具店やスーパーでも用紙が販売されています。

市販されている領収書に会社のゴム印を押して使うことも可能です。

ただし、領収書のフォーマットに決まりはありません。例えばオフィスソフトで作った領収書でも、要件を満たしていれば領収書としての効力があります。自社のビジネススタイルに合った領収書を用意しましょう。

領収書はいつまで保存するの?

領収書は法人の場合、原則として7年間保存が義務付けられています。個人事業主の場合も青色申告の人で7年間、白色申告をしている場合は5年間です。

ただし、領収書を紙でそのまま保存すると管理が大変になってしまいます。

段ボールにまとめて倉庫に置いておく方法もありますが、いつでも出せるようにしておいて7年後に破棄するのは手間もかかります。またオフィスでは書類を保管するスペースが足りない場合もあるかもしれません。

電子帳簿保存法では、一定の要件を満たすことで文書の電子化が認められています。紙ですでに領収書がある場合は撮影してデータ保管することが可能です。

また後述する領収証作成ツールであれば電子データとしてそのまま領収書を保存することができます。

領収書の保管を電子データにすることでオフィスの保管スペースは必要ありません。

また、あとから必要な領収書を探すときにも、検索しやすいことがメリットです。業務の効率化、経理処理の簡便化のためにも領収書の保管方法を見直してみましょう。

クレジットカードでの支払った場合の領収書は?

クレジットカードで購入した場合も現金と同様に領収書を発行します。しかし、クレジットカード払いで取引された領収書の収入印紙は金額が50,000円以上であっても、収入印紙を貼る必要がありません。

ただし、領収書の中には「クレジット取扱」や「クレジットカード利用」と明記します。

領収書は郵送も可能

領収書は受け取った金額を確認してから、正しく記載された領収書を渡します。目のまえで渡す場合は「お確かめください」と声をかけて、さかさまにならないように相手に向けて渡します。

ただし、領収書は必ず手渡ししなければいけないわけではありません。郵送して領収書を渡すこともできます。例えば銀行に振込入金で支払った時は領収書を郵送します。

領収書を郵送する場合は、領収書をそのまま封筒に入れて送るのではなく送付状を同封します。

送付状には相手先の社名や部署名、個人名、送付日といった情報とともに、入金のお礼を書いておきましょう。また送付状には領収書の内容や枚数も記入します。

領収書を郵送するときの封筒には「領収書在中」と書くようにしてください。相手先に届いた際に、担当者も何の郵送物かわかりやすく処理がスムーズです。

書き間違えた時にはどうする?

領収書はお金のやり取りを証明する大切な書類です。しかし、手書きしているときに書き間違えてしまうこともあります。

領収書は税務上の重要書類でもあるため、金額の訂正は法的に認められていません。

金額以外の内容は取引した両者が納得したうえで訂正することができますが、訂正印を使用した領収書を渡すよりは新しい領収書を作り直すようにおすすめします。

もしも後から領収書の間違いに気付いた場合には、先方に連絡して訂正した新しい領収書をわたします。その際は必ず間違えた領収書を回収してください。

間違えた領収書は捨てるのではなく、×印をつけて保存します。税務調査が入った時に領収書の用紙に破り捨てられた部分があると、不審に思われます。

書き損じである証拠にするためにも、間違えた領収書も保存するようにしてください。

領収書の再発行を頼まれたら?

領収書を発行した後で、相手から何らかの理由でもう一度領収書を発行するように依頼されることがあります。

領収書の再発行についてまとめました。領収書の再発行は企業ごとにルールが違う場合もあるので、自社で決まっていない場合はルール化しておくようにおすすめします。

再発行の義務はない

お客様が領収書を紛失したり、破損したりして領収書を再発行できないかと問い合わせてくることは決して珍しくありません。

しかし、領収書を発行した側が、再度領収証の発行に応じる義務はありません。

リスク管理の観点から言えば領収証の再発行は避けるべきです。領収書の二重発行することで領収書の不正使用を招く可能性があります。

領収書を再発行すると架空の売り上げを計上したり、経費を余分計上できるからです。

領収書は税務上の証憑書類であり、不正に使用すれば脱税行為とみなされます。

うっかり二重計上しただけだとしても税務調査で指摘されて、ペナルティが課されるリスクがあります。

領収書の不正使用が指摘されると本来支払うべき税金の支払いが加算され、延滞税もプラスされてしまうので、軽い気持ちで領収書を再発行することはおすすめできません。

やむを得ない場合でも「再発行」と明記する

領収書の再発行はおすすめできませんが、紛失、破損に至った経緯を鑑みて、どうしても再発行が必要になるケースも想定されます。

やむを得ず領収書を再発行する場合であっても必ずそれが再発行の領収書であることがわかるように記載してください。

領収書のタイトル横に「再発行」もしくは「再」のマークを明記します。

特別なケースとして領収書を再発行する場合は、のちのトラブルにならないように特例のケースであることを伝えておくようにおすすめします。

領収書のルールは必ず社内で統一しておくようにしてください。

店舗ごとに扱いが違うと、お客様に不信感を抱かせてしまいます。

領収書の再発行についても領収証を扱う可能性がある従業員に周知するとともに、マニュアルやルールを策定するようにしてください。

領収書作成サービスを利用することも検討しよう!

領収書は身近にある重要書類でありながらルールが煩雑なため、扱いに困ってしまう人もいるかもしれません。

また開業したばかりだと、これから領収書を用意したり、ルールを決めたりすることに手間がかかってしまいます。

領収書の作成やテンプレートを用意する手間を減らすには、領収書作成サービスの活用も検討してください。

領収書作成サービスでは、エクセルから取り込んで宛名入りの領収書を作成したり、宛名を空白にした領収書のひな型を作成することができます。

見積書や納品書、請求書があるのに領収書まで別々に作るのが面倒と感じる場合も領収書作成サービスを使うことで、一度にまとめて必要な書類を作ることが可能です。

テンプレートが複数用意されていれば、シンプルなデザインからカジュアルなものまで企業のイメージに合わせた領収書を作ることもできます。

日付や宛名、金額を毎回入力して領収書を作成するのが面倒に感じる人や納品書や請求書のような書類を一括で管理したい場合も領収書作成サービスが便利です。

領収書の保存方法に困っているときにも領収書作成サービスの利用を検討してみましょう。

まとめ

領収書は取引を証明する大切な書類です。領収書を発行する側、受け取る側どちらになっても困らないように、領収書に必要とされる要件や様式を理解しておくようにしてください。

また業務負担やリスクを減らすために領収書のルールも見直してみましょう。

明確にマニュアルを定めたり、電子データで管理するようにしたりすることで業務負担を軽くできる場合があります。

(編集:創業手帳編集部)