創業期の販路拡大に活用したいリースとは?

ビジネスパートナー社のファイナンスリースなら、創業直後でも販売店になれます

創業期の貴重なビジネスチャンスを確実にモノにするためには、営業力をあげるだけではなく顧客を資金面でもサポートするのが効果的です。

そこで今回は、ファイナンスリースのメリット、販売店になる魅力をご紹介します。

株式会社ビジネスパートナーのファイナンスリースは、事業開始前や創業直後の新設法人、シニア世代でも販売店として業務提携をすることができます。

他のリース会社で審査否決になった案件の審査にも柔軟に対応しているので、リース会社をお探しの方は是非ご一読ください。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください

この記事の目次

ファイナンスリースとは

リースは英語で「LEASE」と表記し、賃貸借を意味します。

アメリカで発達した取引形態で、日本では1970年以降に積極的に展開されるようになりました。

日本では「ファイナンスリース」が主流なので、ファイナンスリースの仕組みをご説明します。

リースの仕組みとは

リースの商品は、リース会社が所有している商品の中から顧客が選択します。

この際所有権は所有者から移動せず、商品が顧客に貸し出されます。

顧客はリース期間中に、リース物件購入代金だけではなく金利や諸税を含めた金額を「リース料金」として支払うのです。

リース期間中の中途解約は原則できません。

ビジネスパートナー社のファイナンスリースの場合、やむを得ない事情で解約をしたい場合には、残リース料金総額に月額3か月分リース料金の合計額を「解約金」として顧客が支払ったうえでリース物件を返還します。

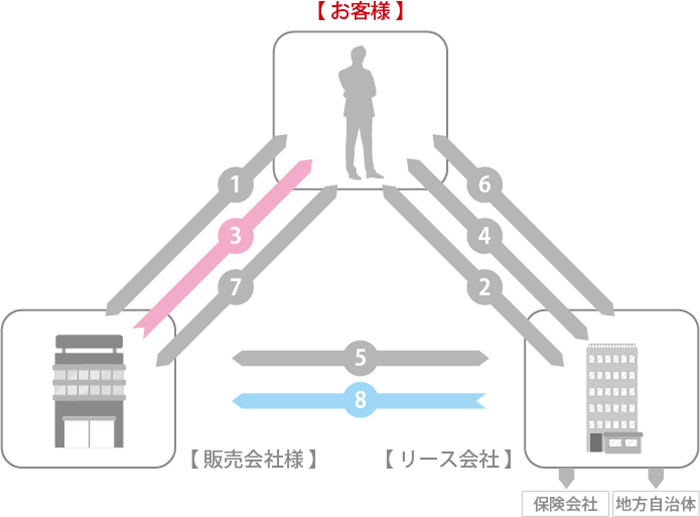

①顧客と販売会社の間で、商品の仕様や価格などを決めます

②リースの申し込みを行い、顧客の信用等を調査します

③リース物件を搬入します

④リース物件を調査した後に、「物件借証」を発行します

(この時、検収確認電話をします)

⑤リース物件の売買契約を締結します

⑥⑤と同時にリース契約の締結をし、リース開始です

リース料金支払いがはじまります

⑦リース物件の保守契約の締結を行います

⑧物件代金の支払いを行います

リースできる商品とは

ファイナンスリースで取り扱われる商品は、複合機やビジネスフォン、セキュリティ機器といった事務周りの商品だけではありません。

POSシステムや厨房機器など、店舗で使用される商品もリースの対象品です。

また、ビジネスパートナー社のファイナンスリースでは、ホームページ制作やソフト・アプリ開発などの審査が厳しい商材でも利用可能。

貴重なビジネスチャンスを逃さずに済みます。

リースとレンタルの違い

賃貸借サービスであるリースと似ていると思われがちな「レンタル」ですが、沢山の違いがあります。

その1:法的な違いがある

リースとレンタルでは、「保守修繕義務」と「瑕疵担保責任の所在」が異なり、法的な違いがあります。

リースの場合には保守修繕義務や瑕疵担保責任は販売店ですが、レンタルの場合にはレンタル会社に属します。

その2:借りられる期間が違う

リースは年単位で契約を行い、さらに再リースで長期間利用するケースも多くあります。

レンタルの場合には数日や数週間などの短期間が一般的。

途中解約に関しても、リースは違約金が発生するなどの条件がありますが、レンタルの場合にはそこまで厳しくないことが多いです。

その3:会計上の扱いが違う

リースの場合、所有権は顧客にはありませんが「実質顧客にある」と考えられているので、資産計上や納税などが必要です。

一部のリース商品に関しては経理処理できるものもあるので、契約の際に確認をしましょう。

レンタルの場合には経費として扱われるので、基本的には資産計上する必要はありません。

その4:借りられる商品が違う

レンタルの場合には中古品で、レンタル会社の持っている商品から借りる商品を選びます。

しかしリースの場合には、基本的に新品で自社が使いたい機種を選んで借りられます。

使いたい商品が決まっている場合や、新しい機器を使いたい場合には、リースがオススメです。

その5:契約期間終了後の対応が違う

リースの契約期間が満了した後には、商品を返還するか再リースかを選ぶことができます。

レンタルでは、契約期間が満了した後は返却するのが基本です。

レンタルと違ってリースなら、商品を自社の持ち物のように使うことができます。

知っておきたいファイナンスリースを利用する顧客のメリット

ファイナンスリースを利用する顧客には、多彩なメリットがあります。

その1:初期投資を抑えられる

ファイナンスリースを利用することで、設備の導入時に多額の初期投資が不要になります。

そのため、手元資金を有効活用することができます。

その2:ファイナンスリースの料金は全額損金処理できる

法人税施行令(第136条の3他)と法人税基本通達(第12章5他)で決められている要件を満たして、法廷耐用年数の70%~120%にあたり「適正ファイナンスリース期間」によって算出されたファイナンスリース料金は、全額損金処理することができます。

主な要件は、「中途解約不可」や「費用の全額負担」です。

その3:事務処理を簡素化でき資金管理がしやすくなる

減価償却や保険手続き、そして地方自治体への納税などのリースに伴う手続きはすべてファイナンスリース会社が担うので、社内事務が合理化されコストカットに繋がります。

また、ファイナンスリース料金は定額なので、資金管理を簡素化できます。

その4:施設の老朽化・陳腐化を防げる

技術革新に伴い、数年経つと最新の施設が陳腐化してしまうことも珍しくありません。

ファイナンスリースなら、経済的耐用年数に合わせてファイナンスリース期間を設定することができます。

陳腐化リスクを軽減できるだけではなく、タイムリーに最新鋭の機械設備を導入できるのも魅力といえます。

その5:金融機関から借入をしないで済む

初期投資のために設備購入資金を金融機関に借入れをした場合。

金融機関の借入枠を使用することになります。

ファイナンスリースならば金融機関の借入枠を温存しつつ、最新の設備を導入することができます。

その6:優遇制度がある

ファイナンスリースを利用すると、多彩な優遇制度を利用することができます。

「中小企業投資促進税制」や「ファイナンスリース助成制度」、「環境関連投資促進税制」に「復興産業集積区域等において機械等を取得した場合の特別税額控除等制度」など、多彩な優遇制度が利用できるのも嬉しいポイントです。

ファイナンスリースと業務提携をする魅力

業務提携をすることで、ビジネスパートナー社が代金の支払いをしてくれます。

自社で顧客に対して代金の回収業務が必要なく、代金回収業務に割く人的リソースを削減できるのです。

また、売上金管理が容易で貸倒リスクがありません。

先ほど触れたように、ファイナンスリースの利用は顧客にとってもメリットが沢山あります。

顧客に対してリースを提案することで、より効果的な販売促進を行うことができます。

さらにビジネスパートナー社のファイナンスリースには、次のような魅力があります。

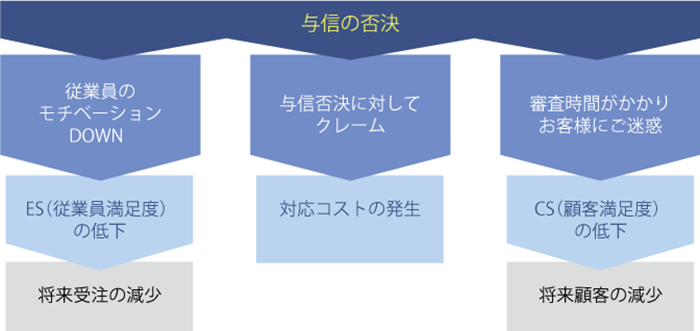

その1:リースの承認率があがる

一般的なファイナンスリースや割賦における承認率は70%~80%です。

ビジネスパートナー社のファイナンスリースでは、独自の審査基準とレートアップを行っており、設備導入を考えている顧客と販売店の機会損失を軽減することができます。

その結果、CS(顧客満足度)だけではなく、営業をスムーズに進めやすくなるためES(従業員満足度)も向上するのです。

つまり、単に売上があがるだけではなく、顧客の満足度が高まり信頼関係が構築できると共に、従業員の定着やモチベーションにも効果的なのです。

特に大手で否決されやすいのが、「年商が低い」「事業開始前・創業直後」「赤字決済」の顧客です。

個人事業主や案件が安定しないなどの理由で年商が低かったり、事業開始前・創業直後で実績が無かったり、赤字決済で財務状況に不安があるケースでも、ビジネスパートナー社では審査を通過するケースがあります。

「他のリース会社で審査否決になった案件」をビジネスパートナー社で審査した場合、審査可決率は平均80%前後です。

独自の審査基準があり、高い承認率を誇っています。

顧客と商談が成立したけれども、大手の審査で否決されてしまった方にピッタリです。

その2:LTV(顧客生涯価値)が向上する

ファイナンスリースや割賦では、継続的に設備投資をする顧客が大半です。

これは、スポット需要の顧客はレンタルを利用する傾向にあるためです。

契約満了に伴いタイムリーな営業活動を行うことで、LTV(顧客生涯価値)の向上が図れます。

その3:新設法人でも販売店になれる

ビジネスパートナー社は、事業開始前や創業直後で実績がまだ無い販売店であっても、サポートを行っています。

創業期で収入が不安定であっても、仕事に真摯に向き合っている企業を積極的にサポートしているのです。

創業直後のビジネスチャンスを逃さないで済むのも魅力のひとつです。

その3:シニア世代でも利用可能

シニア起業を果たし、第2の人生をスタートをした方も多いと思います。

しかし、年齢などが原因で大手の審査に落ちてしまうケースがあるのです。

ビジネスパートナー社なら、人生100年時代を見据え、シニア世代の経営者に寄り添い最善な提案をしてくれます。

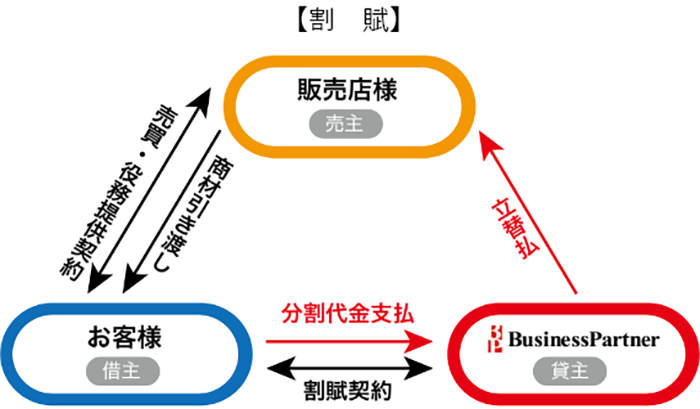

ビジネスパートナー社の割賦

ビジネスパートナー社では、ファイナンスリースだけではなく、事業用割賦(ビジネスクレジット)を取り扱っています。

割賦は顧客が希望する商品を契約期間に応じて分割払いで購入し、支払いが満了すると商品の所有権は顧客に移転します。

契約金額は商品の価格だけではなく金利などの合計金額です。

割賦は売買契約であり、資産計上や原価償却などの管理業務は顧客が行います。

割賦を利用することで、ファイナンスリース同様に初期費用を抑えることができます。

また、月々定額を分割で支払うので、資金を有効活用できます。

契約期間を自由に設定でき、タイムリーに機械や設備などを導入可能。

さらに他の金融機関からの借入枠を温存できるのも嬉しいポイントです。

ファイナンスリースでは基本的に中途解約をすることができませんが、割賦の場合解約時の残存価格と一定の解約手数料で一時払いに変更することができます。

割賦の場合返品はできないので注意しましょう。

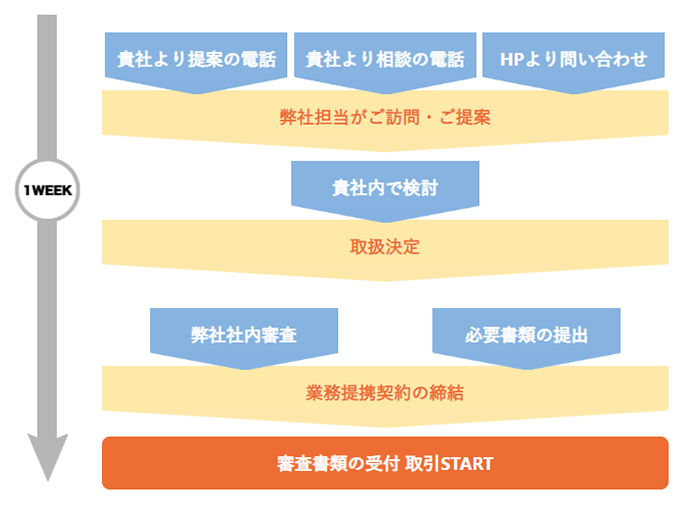

ビジネスパートナー社との業務提携の流れ

ビジネスパートナー社のファイナンスリースの販売店になる場合、業務提携をする必要があります。

HPから問い合わせもしくは電話をすると、ビジネスパートナー社の担当者が訪問・提案を行ってくれます。

その後、決算書(2期分)・商業謄本(履歴事項全部証明書)・印鑑証明書・取扱商品パンフレットなどの必要書類を提出し審査を実施。

業務提携契約を締結すると販売店になることができます。

問い合わせから審査に掛かる時間は約1週間です。

販売店として業務契約を行えるのは、法人のみなので注意が必要です。

また、必要書類に決算書の記載がありますが、事業開始前や創業直後の実績がない販売店であっても大丈夫です。

ファイナンスリースならビジネスパートナー社がオススメ

ご紹介したようにビジネスパートナー社のファイナンスリースは、起業をお考えの方や創業間もない方でも業務提携が可能です。

独自の審査で可決率が高く、事務機器や店舗用の機器だけではなく、ホームページ制作やソフト・アプリ開発などの商材も取り扱っています。

創業期の貴重なビジネスチャンスを逃したくない方や、強力なパートナーをお探しの方は是非ご検討ください。

(監修:

株式会社ビジネスパートナー)

(編集: 創業手帳編集部)