法人/個人の青色申告と白色申告の違い、それぞれのメリット・デメリットとは

法人税や確定申告に必要な青色承認申請書を提出し、メリットを最大限に享受しよう!

個人事業者であれ、法人であれ、事業を行う以上は避けて通れないのが「確定申告」です。

この確定申告には2種類あります。起業家であれば「『青色申告』と『白色申告』くらい知っている!」という人がほとんどだと思いますが、これら2つの違いを詳しく説明できる人となると、一気に人数が減ってしまうのではないでしょうか。

今回は、青色申告と白色申告の基本的な違いをまとめ、それぞれのメリットとデメリットを解説していきます。

そして、あえて冒頭で早々と宣言しておくと、創業手帳編集部としては「青色申告」を断然オススメします。

創業手帳では、確定申告に必要な情報を網羅した「確定申告ガイド」を無料で提供しています。このガイドは、個人事業主やフリーランス、経営者まで、幅広い読者に対応しており、確定申告の手続きの流れや必要な書類、効果的な税金対策まで詳しく解説しています。確定申告の準備でお困りの方は、ぜひこのガイドをご活用ください。

この記事の目次

青色申告・白色申告の違いとは

正確に言うと「青色」と「青色じゃない」という区分になりますが、この「青色じゃない」を「白色」と呼んでいます。さて、これらの2つの違いは何でしょうか。

答えは簡単。「青色申告承認申請書」を税務署に提出し、承認を受けていれば「青色」であり、提出していなければ「白色」ということになります。

「青色」になるためには、税務署に対し「青色申告したいのですが…」とお伺いをたて、その後税務署から「青色申告でOKです」と、承認を頂かなければなりません。

当然、この承認申請には要件があります。それは「一定水準の記帳を行い、それに基づいて正しい申告をすること」です。

日本の所得税・法人税等については、納税者が自ら税金の計算を行い、その税金を納める方式の「申告納税方式」が採用されています。

つまり「日々の取引を正確に記帳し、それに基づいて正しい申告をおこないます!」ということを税務署にアピールするのが青色申告承認申請ということになります。

ざっくりとしたイメージになるが、「几帳面に帳簿つける=青色」、「どんぶり勘定=白色」と考えると、イメージしやすいでしょう。

青色申告と白色申告のメリット・デメリット

青色申告のメリット・デメリット

青色申告の承認を受けている場合、白色申告の場合に比べて、税務上様々な特典を受けることができます。この「税務上のおまけ」を受けられることが、青色申告の最大のメリットです。

では、デメリットは何でしょう?

「実は・・・ありません!」

確かに「日々の取引を正確に記帳する」という点で、どんぶり勘定でOKな白色申告よりも大変なので、これがデメリットと言えなくもないです。しかし、正確な帳簿を求めてくるのは何も税務署だけではありません。

例えば、銀行で融資を受ける際には必ず財務諸表(損益計算書、貸借対照表など)又は試算表の提出を求められます。これらを作成するには日々の記帳の集計が必要であり、土台がどんぶり勘定では融資を受けることは難しいでしょう。

起業直後は、銀行融資を受けることは根本的に厳しいため、関係が無いと感じるかもしれません。しかし、ある程度事業が軌道に乗って銀行融資を検討するにしても、あらためて財務諸表を作ろうとすると、過去の「どんぶり勘定」の帳簿では役に立たない可能性が高いと言えます。

また、スタートアップ企業は、大手の企業と新規取引を開始する際も、信用調査のため財務諸表等を求められることも多いので、やはり土台がどんぶり勘定では、あまりよい印象を与えることができないでしょう。

結局のところ、正確な記帳に基づく書類整備は、税務申告だけではなく、事業を行う上で必須の条件となります。「どうせ正確な記帳が必要になるのだから、ついでに青色申告の承認も出しておこう」という感覚で税務上の特典制度を利用できると考えれば、青色申告をやらない手はないと言えます。

白色申告のメリット・デメリット

一方で、白色申告のメリットは、青色申告と相対的に「日々の取引を正確に記帳する」作業の手間が省けるということですが、それ以上の積極的なメリットは皆無です。

平成26年1月より、白色であっても青色と同レベルの記帳と帳簿保存が必要とされたため、どんぶり勘定も厳しくなっています。

では、デメリットはというと、「青色の特典制度の適用を受けられないこと」に尽きます。

青色申告の特典制度について代表的なものは後述するが、ここで一つエピソードを紹介しましょう。

後日、税務署が調査にやって来て、割りばしの数をカウントし、こう言いました。「仕入れた割り箸から、残っている割りばしを引くと〇〇食の売上があったと推計される。これに基づき□□円の売上があったと推計されるので、△△円の税金を納めなさい。」

青色申告の特典の一つに「推計課税の禁止」というものがあります。青色申告する人は正確な記帳を行わなければならないので、基本的に「誤魔化す」ことはできないという前提に立っています。よって、税務署が勝手に税金を計算してはいけないということになっています。

一方、白色申告の場合には、「どんぶり勘定」のリスク対策として、推計課税が禁止されていません。すなわち、白色申告は性悪説的に「誤魔化し」の可能性を前提としているのです。よって、税務署が調査にしたがって税金を再計算する場合があるということになります。

当然のことですが、申告方法によらず「脱税、ダメ、絶対!」ですが、「白色申告だったら税務に関していい加減に調整ができる!」と勘違いされている人も時々見かけるので、念のため。

ちなみに、このように意図的に売上を隠した脱税が露見すると、本税の他に「重加算税」という罰金を徴収されます。また、申告してから露見するまでの期間に応じた「延滞税」という利息も徴収されます。

青色申告でトクする特典(個人事業主編)

青色申告のメリットとして、ここでは代表的な特典を紹介していきます。

青色申告特別控除

いろいろな要件が設定されていますが、真面目に記帳していれば、10万円又は65万円を利益から引くことができます。

ちなみに65万円を引くためには、真面目な記帳に基づいた貸借対照表と損益計算書を確定申告書に添付し、その確定申告書を提出期限(3月15日)までに提出することが必要です。

青色事業専従者給与

こちらも色々な要件が設定されていますが、事業を手伝っている配偶者などの親族に対する給与が経費として認められます。

逆に言うと、要件を満たさないと経費として認められる額が大幅に減少するため、注意が必要です。

青色申告で得する特典(個人・法人共通編)

欠損金の繰越控除:損失を繰越しにできる

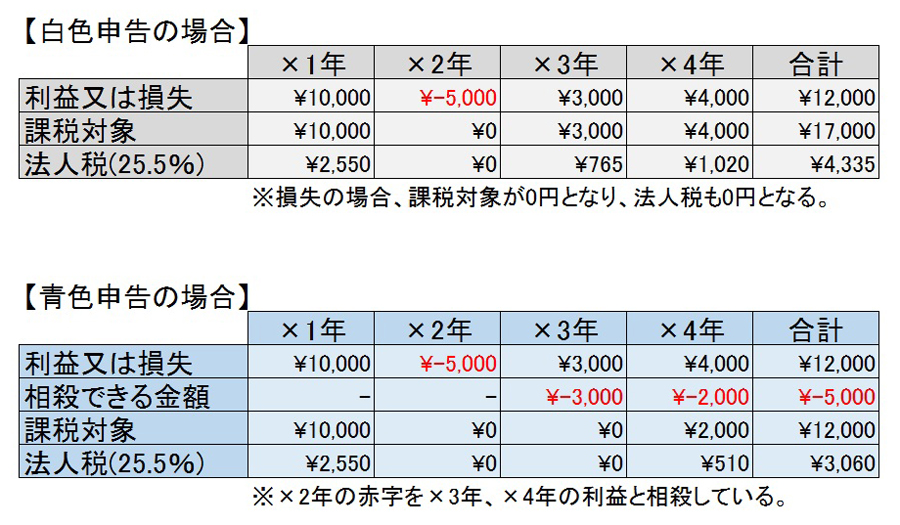

青色申告では、事業が赤字になってしまった場合、個人の場合は3年間、法人の場合は9年間赤字を繰り越すことができます。そして、翌年以降黒字になった場合には、これらを相殺することができます。これが「欠損金の繰越控除」です。

申告方法によらず、税金計算上、赤字は切捨てとなり課税されません。一方で、翌年以降に赤字分を繰り越して翌年以降の黒字分と相殺できるかできないかで、翌年以降に負担する税金が大きく変わります。

上の表を見てみましょう。4年スパンで比較すると、利益の合計は同じでも、青色申告の方が税金の合計が1,275万円(= 4,335万円 – 3,060万円)少なくなるのがわかります。

欠損金の繰戻還付:損失を繰戻しできる

赤字の場合のもう一つの特典制度が「欠損金の繰戻還付」です。繰越控除は翌年以降の黒字と相殺することで税金を減額することができましたが、逆に繰戻還付は、前年の黒字と相殺し、前年に収めた税金を返してもらう(還付を受ける)制度です。

先ほどの表の例では、1年目に納付した2,550万円のうち、2年目の赤字5,000万円に対応する金額の1,275万円(= 5,000万円 × 25.5%)の還付を受けることができます。

当然、前年が黒字であることが必要となりますが、多少なりともキャッシュが戻ってくるので、該当する場合は検討してみる価値はあるでしょう。

少額減価償却資産の経費処理

減価償却資産とは?

事業を始めるに当たり、机・棚・PC・車など、様々な備品(資産)を購入する場合が多いでしょう。これらについては、買った時に経費にはなりません。「時の経過にしたがって」徐々に経費になっていきます。すなわち、買った時に全額経費になるのではなく、何年かに渡り少しずつ経費にしていくのです。

このように、何年かに渡って経費化していくことを「減価償却」といい、減価償却の対象となるものを「減価償却資産」といいます。

例えば、車の場合、6年で経費化されるのが一般的です(新車の場合。使用目的や新車・中古車で年数が変化する)。

しかし、金額が小さいものを1つ1つ計算していくと手間がかかります。よって「単価10万円未満」のものについては購入時の経費としてよいことになっているのです。注意すべきは「単価」なので、9万円の机を20台購入し、180万円を支払ったとしても、全額経費としてもOKです。

この「10万円制度」については、青色申告と白色申告で違いはありません。また、大企業・中小企業も関係なく、全ての事業者が適用することができます。

少額減価償却資産の経費計上の特例

青色申告の場合、個人事業主と資本金1億円以下の法人限定ですが、追加の特典として「単価30万円未満」のものについては購入時の経費として計上できます。

ほとんどのスタートアップベンチャー企業にとって、創業時に購入するもので単価が30万円以上のものはそれほど多くある訳ではないでしょう。よって減価償却をほとんど気にせず、「購入した資産 ≒ 経費」となるので、減価償却の処理を行う必要もなく、シンプルでスッキリします。

ただし、1点だけ注意があります。それはこの制度を使えるのは「年間300万円に達するまで」という制約がついていることです。

例えば、単価29万円のものを11個購入すると319万円となりますが、このうち300万円が経費となる訳ではなく、300万円に達する手前の10個分290万円が経費となることとなり、残りの1個については減価償却していかなければなりません。

また、年間300万円なので、年の中途で開業した場合などは月割り計算となるため、注意が必要です。

例えば、9月創業なら、9~12月の4ヶ月間で、300万円 × 4ヶ月/12ヶ月 = 100万円までが経費として処理できる、といった具合です。

青色申告承認申請書はいつまでに提出するの?

個人の場合

原則として適用を受けたい年の3月15日まで、新規開業の場合は開業後2カ月以内に提出しなければなりません。

法人の場合

原則として適用を受けたい年度の事業年度開始の日の前日が提出期限となります。事業年度が4/1~3/31の場合には、前年度の3/31までに提出しなければなりません。

設立事業年度の場合には、設立後3カ月または設立事業年度終了の日のいずれか早い日が提出期限となり、この場合は設立から青色申告することができます。

まとめ

今回は、青色申告と白色申告のメリット・デメリットを比較し、青色申告についてはスタートアップベンチャー企業には嬉しい様々な特典について話をしてきました。青色申告の特典を考慮すると、青色申告の申請は「出しておくに越したことはない」というのが「創業手帳」編集部の意見です。

青色申告の申請手続き自体は簡単ですが、会社設立時には青色の申請のみならず、様々な届け出を税務署や都道府県、市区町村に提出しなければなりません。

よって、これらとあわせて効率的に青色申告の申請を行うためには、税理士に相談しながら進めていくのが確実な方法でしょう。

創業手帳では、確定申告について解説した確定申告ガイドを無料プレゼントしています。詳しくは以下のバナーから!