【2025年最新版】低金利が魅力!制度融資で資金調達する

制度融資の概要とメリット・デメリットを知って創業時の資金調達に活用しよう

創業時の資金調達方法で、できるだけ低い金利で利用できるメジャーな方法の一つが公的融資による調達です。日本政策金融公庫の創業時に利用できる3つの融資制度とともに検討されることが多い融資が、事業をおこなう都道府県や市町村区などの自治体で用意している「制度融資」です。

制度融資は、銀行などの一般的な事業融資に比べ、金利の一部を自治体が利子補給するなど金利が低く設定されています。創業間もない経営者にとっては利用しやすい資金調達方法して知られています。

本記事では、制度融資の基本的な仕組みと利用方法を解説し、創業期の経営者が制度融資を利用するメリットとデメリットを紹介します。

また、創業時のメジャーな資金調達方法のひとつである日本政策金融公庫の融資を詳しく知りたい方もいるでしょう。冊子版の創業手帳(無料)では、日本政策金融公庫の融資制度について詳しく解説しています。また、「新規開業資金」に申し込むために必要な事業計画書を簡単に作成できるサービスも紹介しています。

また、公的融資チェックシートでは、公的融資の基本やメリットを分かりやすく解説しています。準備から面談まで、ステップごとのチェック項目を確認できます。

この記事の目次

制度融資とは?制度融資を利用した資金調達の仕組み

「制度融資」とは、各都道府県や市区町村など自治体が金融機関や信用保証協会と連携して実施する公的な融資制度です。

ここでは、制度融資の融資対象者や実際に利用する際の流れと仕組みを解説します。

制度融資の融資対象者

制度融資を利用するためには、各自治体で定められている融資対象者として該当しなければなりません。

たとえば、東京都文京区の中小企業向け融資あっせん制度で設定されている対象者は以下のとおりです。

- 中小企業者である

- 区内に事業所を有し、区内で同一事業を継続して1年以上営業している

- 申込日までに住民税や事業税の滞納がない

- 3東京信用保証協会の保証対象業種である

- 個人事業者は収入金額の過半数が当該事業からの収入

- 個人事業者は収入金額の過半数が当該事業からの収入

- 許認可などを必要とする業者は該当の許認可等を受けている

- あっせんを受ける資金の使い道が適正かつ返済できる能力がある

一般的に制度融資は、事業所のある自治体で利用できることが多いため、詳しい内容は事業所のある自治体へ直接問い合わせして確認しましょう。

※参考:文京区 融資あっせん制度の概要

制度融資の申請から審査・融資実行まで

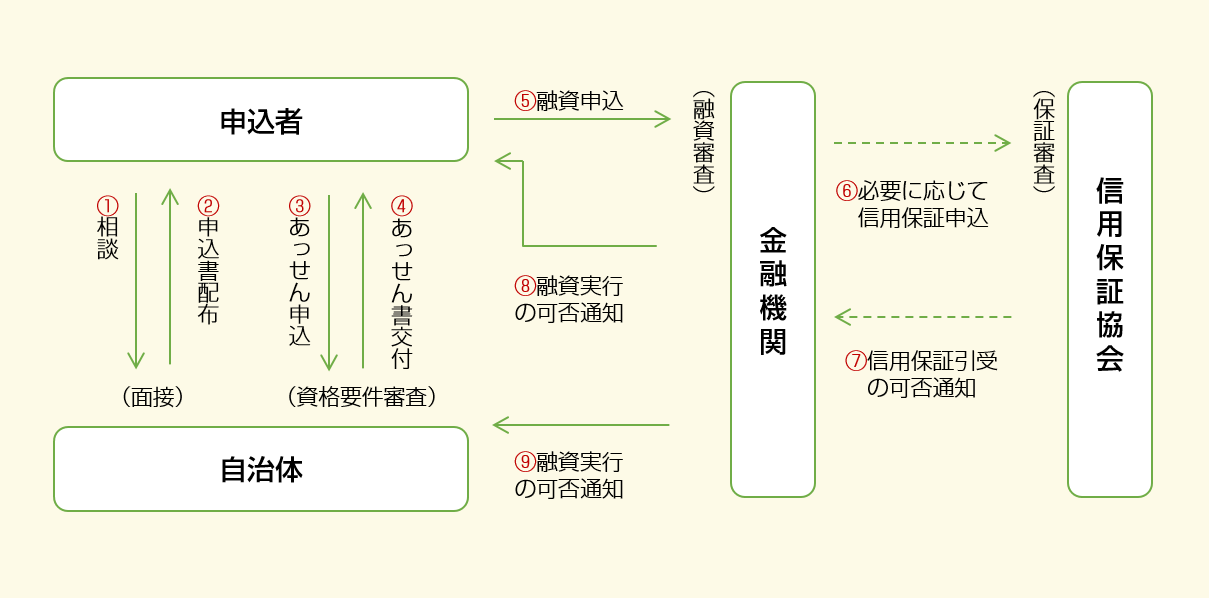

制度融資の申請から審査を経て融資実行に至る流れを上図にまとめた。

制度融資には、融資を申し込む経営者(申込者)のほかに、都道府県や市町村区などの自治体、金融機関、信用保証協会の3者が連携します。経営者が直接融資をやりとりする日本政策金融公庫の創業融資と異なり、自治体の制度融資では連携先が多くなります。

以下、具体的な流れについて説明します。

自治体の窓口で申請する

都道府県、市区町村などの自治体が地域の産業振興や創業支援などを目的として、制度融資全体の旗振り役を果たしています。自治体によって制度融資の内容は異なり、都道府県や市区町村単位の融資制度もあります。

制度融資を利用する場合、自治体が設置している相談窓口に相談することがスタートです。事業計画書などの必要書類を提出し、自治体の審査を通過すると、あっせん書が発行されます。

自治体は融資制度以外にも創業支援を行っています。たとえば起業塾や、セミナー、個別相談などさまざまです。また、地方銀行や信用金庫、信用組合などの金融機関でも、創業計画書づくりや融資相談などの実践的な創業支援を行っています。

冊子版の創業手帳では、このような地方金融機関の創業支援について詳しく解説しています。自治体の創業支援と比較して、自分に合ったものを選ぶのに役立ててみてください。

自治体のあっせんを受けて民間金融機関が融資を実行

あっせん融資制度の地域を管轄する民間金融機関の支店に持ち込み、融資の具体的な審査を進めることになります。

ただし、民間金融機関の審査面から見れば、創業間もない企業への融資は安全性の高いものではありません。実績もなく、返済の可能性が未知数であり、貸し倒れのリスクも高くなります。

自治体へあっせん申し込みしたとき以上に、事業計画書や財務資料を用いた説明が必要になります。経営者として事業に取り組む姿勢を示しましょう。

信用保証協会が公的な保証人として信用保証してくれる

金融機関の審査を有利にしてくれる可能性があるのが、信用保証協会による保証です。信用保証協会とは公的な保証人のような組織です。

信用保証協会を利用する場合、所定の審査を通過して保証が承認されます。承認後、借り手は信用保証料を納めることにより、万が一返済ができなくなった際に、信用保証協会が金融機関への返済を立て替えてもらえる仕組みです。

信用保証協会による保証があることによって、金融機関は貸し倒れのリスクを軽減できるため、融資審査が通りやすくなる傾向があります。

制度融資は低金利での資金調達が最大メリット

制度融資で資金調達する最大のメリットは、一般の事業性融資より低金利で資金調達がしやすい点です。

制度融資で資金調達する最大のメリットは、一般の事業性融資より低金利で資金調達がしやすい点です。

自治体の制度融資は、一般的に日本政策金融公庫の新規開業資金よりも金利が低い傾向にあります。金利については以下の定めがあるためです。

- 借入金利息の一部を自治体が負担する利子補給制度

- 連携している金融機関との協定金利

- 信用保証協会の信用保証料の一部を自治体が負担する信用保証料補助制度

2025年現在では日本銀行による政策金利の引き上げに伴い、自治体の制度融資も金利が引き上げ傾向です。ただし、民間金融機関の融資金利も上昇しているため、制度融資のほうが低い金利での資金調達ができるでしょう。

また、特定の条件を満たせば、実質金利が1%未満で借りられる制度融資も存在します。制度融資の条件や内容は自治体ごとに随時見直されているため、利用を検討する際は、事業所所在地の自治体から最新情報を必ずチェックしましょう。

【関連記事】

日本政策金融公庫の新創業融資制度が廃止!2025年の資金調達方法や審査に通過するコツを解説

制度融資で創業時に資金調達するデメリット

制度融資は自治体の支援を受けられる有利な資金調達方法ですが、創業時に利用する際には注意が必要です。以下では、創業融資として制度融資を利用する際に知っておきたいデメリットを解説します。

融資実行まで2カ月ほどかかる

制度融資の最大のデメリットは、融資実行までにかなり長い期間を要することです。最初の相談から融資実行まで2ヶ月程度はかかるでしょう。

制度融資の最大のデメリットは、融資実行までにかなり長い期間を要することです。最初の相談から融資実行まで2ヶ月程度はかかるでしょう。

前述のように、都道府県などの自治体や金融機関、保証協会と3者それぞれの審査を経て融資実行に至るため、各審査で時間を要し、結果として申請申込みから融資実行まで時間がかかります。

日本政策金融公庫の創業融資制度が数週間から1ヶ月程度で融資実行に至るのに対し、時間のロスが大きくなります。

「店舗やオフィス物件を(誰かに取られるまえに)取得したい」「誰も追いつけないように早く新ビジネスを始めたい」など、急ぎの資金調達ニーズには、制度融資は向いていないといえるでしょう。

自己資金要件が厳しい

制度融資を利用するもうひとつのデメリットは、自己資金要件の用意が必要であるケースが多いことが挙げられます。

日本政策金融公庫が提供している新規開業資金の場合、求める自己資金がないのに対し、制度融資は、自己資金割合が1/10(10%)以上を求めていることが多くあります。

結果として、日本政策金融公庫の新規開業資金で融資を受ける場合と比較して、受けられる融資金額が少なくなる可能性があります。逆に言うと、制度融資は、自己資金に余裕がある場合や追加で資金調達するようなケースで利用したい制度だといえます。

まとめ・自治体が制定した制度融資内容を理解して低金利の資金調達を実現しよう

この記事では都道府県や市町村区など自治体が提供している制度融資の概要を解説しました。

日本政策金融公庫の創業融資に比べ、制度融資は自治体が利子補給するなどの制度が用意されているため、総じて低金利であることが大きなメリットです。一方で、融資実行までに時間を要することや、自己資金の要件があり、迅速かつ高額の資金調達には向きません。

また、制度融資は自治体により定められている制度内容が異なります。制度融資を検討する場合は、税理士のサポートを受けつつ、起業する(あるいは既に事業をおこなっている)地域の制度を一度チェックしてみましょう。

都内で創業を予定している方におすすめの制度融資があります。「女性・若者・シニア創業サポート2.0」です。固定金利1%以内・無担保の創業融資を最大1,500万円(女性は2,000万円以内)まで申し込めます。また、経営サポートも受けることができる、頼れる制度です。詳しくは、冊子版の創業手帳で解説していますので、参考にしてみてください。

また、制度融資や公庫融資を成功させるための公的融資チェックシートは以下のバナーから!

【関連記事】起業の資金調達方法とそのメリット・デメリット

【関連記事】低金利・無担保無保証枠・自己資金要件なし!中小企業経営力強化資金で融資を受ける

【関連記事】日本政策金融公庫の創業時に利用できる3つの融資制度

【関連記事】負債なのに負債じゃない資本性劣後ローンとは?

(監修:起業コンサルタント(R)・税理士・社労士・行政書士 中野裕哲

(まるごと起業支援.com|無料相談受付中))

(編集:創業手帳編集部)