融資制度を上手に使う【美容室・サロンの開業手帳 ~6.融資を受ける~】

美容室の開業資金の調達先としてメジャーな機関と制度

(2015/12/07更新)

「キレイになって喜んでもらいたい」「美しくなって夢を叶えたい人をサポートしたい」という想いだけでは生き残れないのが、美容業界。

業界規模は、約2兆円ですが、美容室の数はコンビニの約4倍と言われ、非常に競争の激しい業界です。

また、近年増えているサロンですが、廃業率は1年以内が6割、3年以内が9割と言われています。

美容室・サロンは、店舗の固定費がかかるため、開業前に廃業するかしないかが決まっていると言っても過言ではありません。

開業前に情報を集め、きちんと準備をして、必ず成功させましょう!

美容室・サロンの開業前から開業後までを、ゼロから解説する、開業手帳シリーズ。今回は、「6.融資を受ける」です。

この記事の目次

美容室の開業資金の調達先について

美容室開業を目指す時、一番始めに頭を悩ませるのが資金のことでしょう。

自己資金が潤沢にあればよいのですが、実態は開業資金の3割〜5割を開業者が負担するというのが大半かと思います。

今回は、美容室の開業資金の調達先として最も有名な機関とその制度について、ご紹介します。

日本政策金融公庫の融資制度

誰もが活用している有名かつ良心的な資金調達先

地方自治体の制度融資

各地方自治体によって条件面で異なる融資制度

リース・クレジットの利用

日本政策金融公庫でまかなえない部分の設備資金の調達先

信用保証付きの銀行借入

審査は甘いが、信用保証料が別に必要な借り入れ

それぞれのメリットとデメリットを正しく理解し、自分にあった無理のない資金調達を心がけましょう。

1.有名な「日本政策金融公庫」とは

日本政策金融公庫は、開業を目指す人ならば誰でも知っている資金調達先でしょう。

融資に際しての保証人、担保についても相談に応じてもらえたり、長期返済でも利息は固定金利だったりと、初めての開業の際に様々な相談に乗ってもらうことができる機関です。

そんな日本政策金融公庫が取り扱っている融資制度の中でもサロンの開業に利用されている制度として次の3つがあげられます。

(1)普通貸付

普通貸付とは、日本政策金融公庫で一般的に行われている貸付制度。

ほとんどの業種の方が利用でき、原則としてどのような利用目的でも融資を受けられます。運転資金でも設備資金でも使い道は自由なのです。

| 融資額 | 返済期間(うち据置期間) |

| 4,800万円以内 | 設備資金10年以内(2年以内) |

| 運転資金5年以内(1年以内) |

※据置期間とは、返済を待ってくれる期間のこと

(2)新創業融資

新創業融資制度とは、新しく事業を始める方が無担保・無保証人で利用することのできる融資制度です。

その反面、利率はとうぜん高くなりますし、利用できる限度額も低くなっています。

利用対象者は以下の1〜3の全てに該当する事が条件となります

1.新たに事業を始める方または事業開始後税務申告を二期終えていない方。

2.雇用の創出を伴う事業を始める方や技術やサービスなどに工夫を加えたようなニーズに対応する事業を始める方。現在お勤めの企業と同じ業種を始める方で、次のいずれかに該当する方。

(ア)現在の企業に継続して6年以上お勤めの方

(イ)現在の企業と同じ業種に通算して6年以上お勤めの方

3.事業開始前、事業開始後で税務申告を終えていない場合は、創業資金の2分の1以上の自己資金を確認できる方

| 融資額 | 返済期間(うち据置期間) |

| 750万円以内 | 設備資金7年以内(6ヶ月以内) |

| 運転資金5年以内(6ヶ月以内) |

★通常適用される利率に、1.2%(年利)が上乗せされます

(3)生活衛生貸付

生活衛生貸付は、飲食店や理髪店など生活衛生関係業を対象にした貸付のことをいいます。

ほかの融資制度と違うのは原則として

- 融資する対象が設備資金に対してである

- 申請をする窓口が日本政策金融公庫ではない

という2点です。この生活衛生貸付に関しては、日本政策金融公庫に申請を出すのではなく「生活衛生営業指導センター」に申請を出すことになります。

| 融資額 | 返済期間(うち据置期間) | |

| 一般貸付 | 設備資金7,200万円以内〜4億円以内 | 13年以内(1年以内) |

|

独立開業に該当する場合15年以内(1年以内) |

||

| 振興事業貸付 | 設備資金1億5,000万円以内〜7億2,000万円以内 | 18年以内(2年以内) |

| 運転資金5,700万円以内 | 5年以内 特に必要な場合は7年以内(1年以内) |

|

※据置期間とは、返済を待ってくれる期間のこと

(4)中小企業経営力強化資金

中小企業経営力強化資金とは、無担保・無保証人で自己資金要件なく低金利で利用することのできる融資制度です。

税理士などの認定支援機関の支援を受けることが必須となる分、金利は1.3%前後と新創業融資の半分程度となります。

なお、フランチャイズは対象外のため注意が必要です。

| 融資額 | 返済期間(うち据置期間) |

| 7,200万円以内(うち運転資金4,800万円) | 設備資金15年以内(2年以内) |

| 運転資金5年以内 ※(特に必要な場合は7年以内) |

※据置期間とは、返済を待ってくれる期間のこと

「手続きの流れ」

- 窓口相談

- 申し込み用紙の入手(ネットからも入手可能)

- 必要書類の収集

- 正式な申し込み

- 面接(申し込みより1週間ほど後)

- 結果の通知(面接から1週間〜2週間)

- 契約と融資の実行(結果通知から1週間〜2週間)

「資金の返済方法」

資金の返済方法には、「元利均等返済」と「元金均等返済」の二つがあります。

「元利均等返済」は月々の返済額がずっと同じというメリットがありますが、最初のうちは元金が減らないという特徴があります。

同じ金額を借りた場合に総返済額が「元金均等返済」より多くなってしまうのはデメリットといえるでしょう。

一方の「元金均等返済」は、元金部分の返済額がずっと同じで、利息部分が返済を重ねるごとに減っていくという仕組みです。

こちらは「元利均等返済」より当初の返済額が多くなるものの、返済総額を見ると「元利均等返済」より少なくなるというメリットがあります。

「元利均等返済」

元金と利息を合わせた返済額は変わらず、返済金額に占める元金と利息の割合がだんだん変化する返済方法。

返済当初は利息が大部分を占めるので元金部分の減り方は遅い。

「元金均等返済」

元金部分を返済期間で均等に割り、元金部分の残高に応じて利息部分を載せていく返済方法。

返済当初が最も返済額が多く、返済が進むと返済額も徐々に少なくなっていく。

2.制度融資と信用保証つき融資とは

特徴1.各地方公共団体によって融資内容・審査基準が異なる

特徴2.利子補給などの特典があり、低利で融資が受けられる

制度融資とは、各地方自治体が行っている事業資金の融資斡旋を指します。

各地方自治体の制度融資を受けるには、各都道府県の信用保証協会の保証が必要です。

各都道府県の信用保証協会は、経営者の人物像、資金使途、返済能力などを判断して保証の諾否や保証金額などを決定します。

保証が付いた借入は仮に返済不能になった場合に信用保証協会が代わりに銀行に返済を行うため、銀行にとっては一部を除きリスクを気にせず融資を行うことができるのです。

信用保証協会の信用保証を受けるためには、信用保証協会に保証料を支払わなければなりません。

今回は各地方公共団体の制度融資に共通する一般的な条件を紹介しておきます。

「一般的な条件」

- 中小企業者であること

- 融資を受ける地方自治体の地域内で一定期間事業を営んでいること

- 税金を納付していること

- 過去に融資を受けたり、保証人になったりしている場合にはその返済に延滞等の事故がないこと

- 許認可が必要な業種の場合には、その許認可を受けていること

制度融資は新規開業者や中小企業を経営されている方でも申し込むことができ、しかも低利な金利で融資が受けられるため、上手に活用する事をお勧めします。

「手続きの流れ」

- 商工会議所軽油、または直接取り扱い金融機関の窓口で申し込む

- 金融機関での審査後、信用保証協会へ保証依頼

- 信用保証協会の審査後、保証書を発行して承諾する

- 金融機関が、地方自治体の定めた条件(利率など)で融資を実行

- 地方自治体による利息・保証料の補助なドがある場合は、中小企業者は地方自治体へ補助申請書を提出

- 中小企業者などが商工会議所経由または直接取り扱い金融機関の窓口で申し込む

制度融資は各地方自治体によって異なるため制度融資を利用する前にホームページや電話でまたは取引金融機関に必ず確認しましょう。

3.リース契約とクレジット契約の違いとは

リースとクレジットでは契約として事務処理や契約期間満了後の扱いに違いがあります。

美容機器をリースする事は一般的ですが、リース会社、クレジット会社によって各社サービス内容が異なります。

ここでは一般的なリース契約、クレジット契約についてご紹介したいと思います。

| リース契約 | クレジット契約 | |

| 契約形態 | 賃貸借契約 | 売買契約 |

| 契約期間 | 3〜7年(対象物件により異なる) | 定回数(12回、36回、48回…) |

| 物件の所有権 | リース会社 | 契約満了までクレジット会社 |

| 固定資産税の負担 | リース会社が負担 | お客様が負担 |

| 保守・修繕 | お客様が負担 | お客様が負担 |

| 損金算入 | 賃借料として全額計上が可能 | 原価売却費、固定資産税、借入金利息は可能 |

| 期間中の解約 | できません。 ※規定の解約料、リース残額の支払いで可 |

できません。 ※残金一括支払いで可 |

「リース契約とクレジット契約のメリット・デメリット」

それぞれに利点とマイナス面があります。リース契約のメリットとデメリット、そしてクレジット契約のメリットとデメリットは以下を参照ください。

リース契約のメリット・デメリット

| (1)リース契約のメリット | |

| ① | 資金調達の機能がある 企業の信用力不足等によって借入れが困難な場合、リースを利用する事で設備器械等の購入資金をリース会社が肩代わりしてくれる。 |

| ② | 事務負担を軽減する事ができる リースを利用すると月々のリース料を経費処理することが認められ、購入による所有資産の場合に必要な減価償却の手続きや固定資産税の納付必要もなくなり事務負担が軽減される。 |

| ③ | 陳腐化防止に利用できる リース契約は、中途解約を認めていないが、リース期間を可能な限り短くする事で技術革新等に基づく物件の陳腐化を防止する事ができる。 |

| ④ | 金利水準に左右されない 借入れによる購入の場合は借入金の利率の影響を受けるが、リース料の場合はリース期間中は固定的なので、金利水準の変動リスク負担を負う事がない。 |

| ⑤ | リース契約の容易性 銀行借入れと違い、リース契約の場合は審査手続きが簡略化されているので銀行借入れに比べて比較的容易に実現できる。 |

| (2)リース契約のデメリット | |

| ① | 中途契約ができない 企業側に状況の変化があって物件の使用が不必要になっても、リース期限前に解約ができない。 |

| ② | リース料が割高になる 料金に物件の購入代金のほか付随費用やリース会社の利益が含まれているので、リース支払い総額は購入の場合よりも割高となる。 |

| ③ | 部件の所有権を取得できない リース物件の所有権は終始リース会社にある。その意味で資産の確保による信用の増大を期待できない。 |

| ④ | 所有税制の半減 リースの場合も特定の資産についてリース税額控除の有利税制の適用はあるが、購入の場合の特別償却と比べて不利である場合が多い。 |

クレジット契約のデメリット

| (1)クレジット契約のメリット | |

| ① |

支払い回数を決められる |

| ② | 契約が簡単 契約方法が簡単であり、申し込み時に多くの書類を必要としない。 |

| ③ | 審査機関も短い 信用機関での審査機関が比較的短い。 |

| ④ | クーリングオフの適用も クーリングオフ制度が適用される契約もある。 |

| (2)クレジット契約のデメリット | |

| ① |

すぐに所有にはならない |

| ② | 損害賠償請求が来ることもある 返済ができないと遅延損害金(損害賠償請求)、場合には一括請求が求められる。 |

| ③ | 回数により金利も変わる 支払い回数により金利も変わってくる。 |

「リース計算方法」

リース料金の計算方法では「リース料率」というものがあります。

「リース料率」とは、リース期間内の固定資産税・金利手数料や動産保険を加味して計算された率(%)の事です。このリース料率を基にリース料金は算出されています。

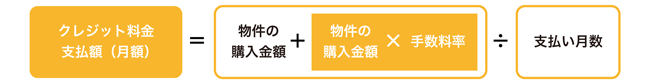

「クレジット計算方法」

クレジット料金の計算方法では、リースと違い、減価償却処理が発生したり固定資産税の対象になります。

12回分割や24回分割等の場合によく用いられますが場合によってはリース契約の方が総支払額が安くなる事もあるのです。

リースの場合とは違い「手数料率」という言葉になります。

(監修:「理・美容室の創業融資・開業支援に強い税理士事務所」

ライズサポート税理士事務所

武渕将弘 税理士)

(編集:創業手帳編集部)

最新ニュースはありません